247 ст нк рф

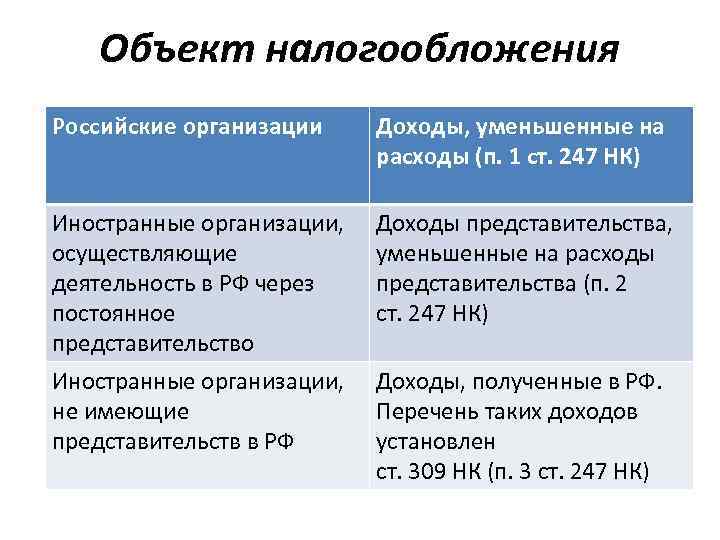

Статья 247 НК РФ. Объект налогообложения Комментарий к статье 247: Объектом налогообложения является прибыль организации, то есть разница между доходами и расходами. И российские фирмы, и иностранные компании, которые работают в России через постоянные представительства, считают прибыль одинаково. Понятно, что в случае с иностранными компаниями речь идет о доходах расходах , полученных произведенных этими представительствами. Обратите внимание: иностранные организации могут получать от российских организаций доходы, которые никак не связаны с деятельностью их постоянных представительств. Такие доходы также облагаются налогом на прибыль.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

Характеризуя правила ст. Постатейный комментарий к части первой Налогового кодекса Российской Федерации.

Статья 247. Объект налогообложения

В свою очередь, расходам организации посвящены ст. Особенностям определения доходов и расходов банков, страховых организаций, негосударственных пенсионных фондов, организаций системы потребительской кооперации и профессиональных участников рынка ценных бумаг посвящены ст. И наконец, организации, которые совершают операции с инструментами срочных сделок, должны определять свои доходы и расходы с учетом ст. Согласно ст. Налоговая база по доходам, полученным всеми участниками консолидированной группы налогоплательщиков, определяется на основании суммы всех доходов и суммы всех расходов участников консолидированной группы налогоплательщиков, учитываемых в целях налогообложения налогом, с учетом особенностей, установленных ст.

В соответствии с п. При этом порядок, суммы и сроки взаиморасчетов между участниками и ответственным участником консолидированной группы налогоплательщиков по перечислению денежных средств, необходимых для уплаты налога ответственным участником, Налоговый кодекс РФ не регламентирует.

В соответствии с пп. Учитывая изложенное, порядок определения размера денежных средств, подлежащих перечислению участниками консолидированной группы налогоплательщиков ответственному участнику консолидированной группы налогоплательщиков для уплаты налога на прибыль организаций в бюджет, может определяться участниками консолидированной группы в договоре о создании консолидированной группы налогоплательщиков.

Такой порядок может отличаться от порядка определения суммы налога на прибыль организаций, приходящегося на каждого участника консолидированной группы налогоплательщиков, установленного ст.

Вместе с тем размер денежных средств, перечисляемых участниками консолидированной группы налогоплательщиков ответственному участнику для уплаты налога на прибыль организаций, должен иметь экономическое обоснование. Согласно пп. Одновременно п. Таким образом, у участников консолидированной группы налогоплательщиков, включая ответственного участника консолидированной группы налогоплательщиков, в случае использования порядка определения размера денежных средств, подлежащих перечислению участниками консолидированной группы налогоплательщиков ответственному участнику для уплаты налога, отличающегося от предусмотренного Налоговым кодексом РФ порядка расчета суммы налога, доходов расходов , учитываемых при налогообложении налогом на прибыль организаций, не возникает Письмо Минфина России от 17 сентября 2012 г.

Навигация по записям У вас есть юридический вопрос? Вы можете получить бесплатную юридическую консультацию по следующим телефонам горячей линии ежедневно с 9:00 до 21:00. Для жителей Москвы и МО:.

Статья 247 НК РФ. Объект налогообложения (действующая редакция)

Статья 247 НК РФ. Объект налогообложения Новая редакция Ст. Прибылью в целях настоящей главы признается: 1 для российских организаций, не являющихся участниками консолидированной группы налогоплательщиков, - полученные доходы, уменьшенные на величину произведенных расходов, которые определяются в соответствии с настоящей главой; 2 для иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства, - полученные через эти постоянные представительства доходы, уменьшенные на величину произведенных этими постоянными представительствами расходов, которые определяются в соответствии с настоящей главой; 3 для иных иностранных организаций - доходы, полученные от источников в Российской Федерации. Доходы указанных налогоплательщиков определяются в соответствии со статьей 309 настоящего Кодекса; 4 для организаций - участников консолидированной группы налогоплательщиков - величина совокупной прибыли участников консолидированной группы налогоплательщиков, приходящаяся на данного участника и рассчитываемая в порядке, установленном пунктом 1 статьи 278. Комментарий к Статье 247 НК РФ Объектом налогообложения является прибыль организации, то есть разница между доходами и расходами. И российские фирмы, и иностранные компании, которые работают в России через постоянные представительства, считают прибыль одинаково. Понятно, что в случае с иностранными компаниями речь идет о доходах расходах , полученных произведенных этими представительствами.

Комментарии к СТ 247 НК РФ

В свою очередь, расходам организации посвящены ст. Особенностям определения доходов и расходов банков, страховых организаций, негосударственных пенсионных фондов, организаций системы потребительской кооперации и профессиональных участников рынка ценных бумаг посвящены ст. И наконец, организации, которые совершают операции с инструментами срочных сделок, должны определять свои доходы и расходы с учетом ст.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Свобода от НДС задним числом: ФНС напомнила про ст. 145 НК РФЦену товаров, работ или услуг необходимо определить исходя из условий договора, если иное не предусмотрено статьей 40 НК РФ. В зависимости от выбранного налогоплательщиком метода признания доходов и расходов поступления, связанные с расчетами за реализованные товары работы, услуги или имущественные права, признаются в целях налогообложения прибыли в соответствии со статьей 271 или статьей 273 НК РФ. Для доходов от реализации, если иное не предусмотрено главой 25 НК РФ, датой получения дохода признается дата реализации товаров работ, услуг, имущественных прав , определяемой в соответствии с пунктом 1 статьи 39 НК РФ, независимо от фактического поступления денежных средств иного имущества работ, услуг и или имущественных прав в их оплату. При реализации товаров работ, услуг по договору комиссии агентскому договору налогоплательщиком-комитентом принципалом датой получения дохода от реализации признается дата реализации принадлежащего комитенту принципалу имущества имущественных прав , указанная в извещении комиссионера агента о реализации и или в отчете комиссионера агента. Организации за исключением банков имеют право на определение даты получения дохода осуществления расхода по кассовому методу, если в среднем за предыдущие четыре квартала сумма выручки от реализации товаров работ, услуг этих организаций без учета налога на добавленную стоимость не превысила одного миллиона рублей за каждый квартал. Датой получения дохода признается день поступления средств на счета в банках и или в кассу, поступления иного имущества работ, услуг и или имущественных прав, а также погашение задолженности перед налогоплательщиком иным способом кассовый метод. Налогоплательщики, определяющие доходы по кассовому методу, не учитывают в целях налогообложения в составе доходов суммовые разницы в случае, если по условиям сделки обязательство требование выражено в условных денежных единицах.

Объект налогообложения Объектом налогообложения по налогу на прибыль организаций далее в настоящей главе - налог признается прибыль, полученная налогоплательщиком. Прибылью в целях настоящей главы признается: 1 для российских организаций, не являющихся участниками консолидированной группы налогоплательщиков, - полученные доходы, уменьшенные на величину произведенных расходов, которые определяются в соответствии с настоящей главой; 2 для иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства, - полученные через эти постоянные представительства доходы, уменьшенные на величину произведенных этими постоянными представительствами расходов, которые определяются в соответствии с настоящей главой; 3 для иных иностранных организаций - доходы, полученные от источников в Российской Федерации. Доходы указанных налогоплательщиков определяются в соответствии со статьей 309 настоящего Кодекса; 4 для организаций - участников консолидированной группы налогоплательщиков - величина совокупной прибыли участников консолидированной группы налогоплательщиков, приходящаяся на данного участника и рассчитываемая в порядке, установленном пунктом 1 статьи 278.

Статья 247 НК РФ. Объект налогообложения

.

.

An error occurred.

.

.

.

.

.

.

.

Могу поискать ссылку на сайт с огромным количеством статей по интересующей Вас теме.