Расчет налога на имущество при ликвидации

В хозяйственной деятельности встречаются ситуации, когда учредители принимают решение ликвидировать предприятие с распределением оставшегося имущества для вероятного последующего его использования при организации новых производств или иных видов деятельности. Очень важно при этом понимать, какая налоговая нагрузка ляжет на распределенное имущество. Рассмотрим необходимые для уплаты налоги на стадии распределения имущества между учредителями по завершении процесса ликвидации организации. Передача имущества в пределах первоначального взноса участнику хозяйственного общества при распределении имущества в случае ликвидации данного общества не признается реализацией и не облагается НДС подп.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- ").f(b.get(["domainName"],!1),b,"h").w("

- Налог на имущество: отчитываемся за год по новой форме

- Налог за имущество при ликвидации

- Налог на имущество: расчет, уплата, отчетность

- Налогообложение распределяемого имущества ликвидируемого ООО

- Налог на имущество физических лиц

- Налог на имущество при ликвидации и демонтаже ОС

- Налогообложение стоимости распределенного имущества при ликвидации

Как не платить налоги при продаже бизнеса с 5-летней историей? Налогообложение распределяемого имущества ликвидируемого ООО К тому же, организация может образовывать обособленные подразделения с выделением их на отдельный баланс, которые также должны рассчитывать налог на имущество не с начала налогового периода.

").f(b.get(["domainName"],!1),b,"h").w("

Исключение предусмотрено для иностранных организаций, представляющих отчетность по месту нахождения принадлежащего им недвижимого имущества, не относящегося к их деятельности через постоянное представительство.

Такие лица не включают в декларацию разделе 2 и разделе 2. Способы представления декларации Декларация по налогу на имущество может быть направлена в налоговый орган тремя способами: — в бумажном виде в двух экземплярах — лично или через своего представителя.

Один экземпляр остается в ИФНС, а на втором инспектор проставляет отметку о принятии и возвращает его налогоплательщику. Штамп с указанием даты получения декларации при возникновении спорных ситуаций будет служить подтверждением своевременной сдачи документа; — по почте ценным письмом с описью вложения. Подтверждением отправки декларации в данном случае будет являться опись вложения с указанием в ней отправленной декларации и квитанция с датой отправки; — в электронной форме по телекоммуникационным каналам связи через операторов электронного документооборота.

В электронном виде расчет обязаны сдать компании, чья среднесписочная численность превышает 100 человек п. Для сдачи декларации через представителя необходимо составить доверенность на него, заверенную печатью организации и подписью руководящего лица.

Обратите внимание! При сдаче отчетности на бумажном носителе некоторые ИФНС могут потребовать: — приложить файл декларации в электронном виде на дискете или флешке; — напечатать на декларации специальный штрих-код, дублирующий информацию, содержащуюся в отчетности. Эти требования не предусмотрены НК РФ, но на практике могут повлечь отказ в приеме декларации. Срок представления декларации Декларацию по налогу на имущество за год налоговый период представляют не позднее 30 марта года, следующего за отчетным годом п.

Если 30 марта выпадает на выходной или праздничный день, срок подачи декларации переносится на ближайший рабочий день. Декларация за 2017 г. Сколько деклараций представлять Как уже было сказано, порядок заполнения налоговой декларации утвержден тем же приказом ФНС России от 31.

Декларация подается в ИФНС по месту нахождения организации п. Кроме того, отдельные декларации нужно сдать в налоговые органы по месту нахождения: — обособленного подразделения организации с отдельным балансом; — каждого объекта недвижимости вне места нахождения организации или обособленного подразделения организации, имеющего отдельный баланс, в том числе, если налоговая база определяется как кадастровая стоимость; — имущества, входящего в состав Единой системы газоснабжения.

Если все объекты имущества, обособленные подразделения и головной офис организации расположены в одном муниципальном районе и относятся к одной инспекции, нужно заполнить только одну декларацию, если налог на имущество не зачисляется в бюджеты поселений этого муниципального района п. Кроме того, одну декларацию в одну ИФНС представляют налогоплательщики, которые до начала налогового периода согласовали такой вариант с налоговым органом.

Это возможно, если в регионе предусмотрено зачисление налога на имущество в бюджет субъекта РФ без распределения по муниципальным бюджетам или в бюджеты муниципальных образований п. В названных случаях в декларации указывают ОКТМО территории муниципального образования, подведомственной налоговому органу, в который представляется отчетность.

Если налог зачисляется в бюджеты муниципальных образований, находящихся в ведении одного налогового органа, согласования не требуется, вы можете подать одну декларацию. Крупнейшие налогоплательщики подают декларации в налоговый орган по месту учета в качестве таковых п. При этом штраф не может быть п. Кроме того, на руководителя компании может быть наложен штраф в размере от 300 до 500 руб. На 2017 г. Об этом сказано в ст. Москвы от 05. Региональные власти с учетом указанных ограничений определяют налоговые ставки, по которым нужно считать и платить налог на имущество в том или ином субъекте РФ.

Региональные власти могут установить несколько разных ставок для разных категорий организаций и имущества. В любом случае региональные ставки не могут превышать предельные значения, установленные на федеральном уровне. Если власти субъекта РФ не определили ставки, налог рассчитывается по максимальным ставкам. Организации, у которых в разных регионах есть обособленные подразделения с отдельным балансом или территориально отдаленные объекты недвижимости, при расчете налога на имущество должны применять ставки, установленные в соответствующих регионах.

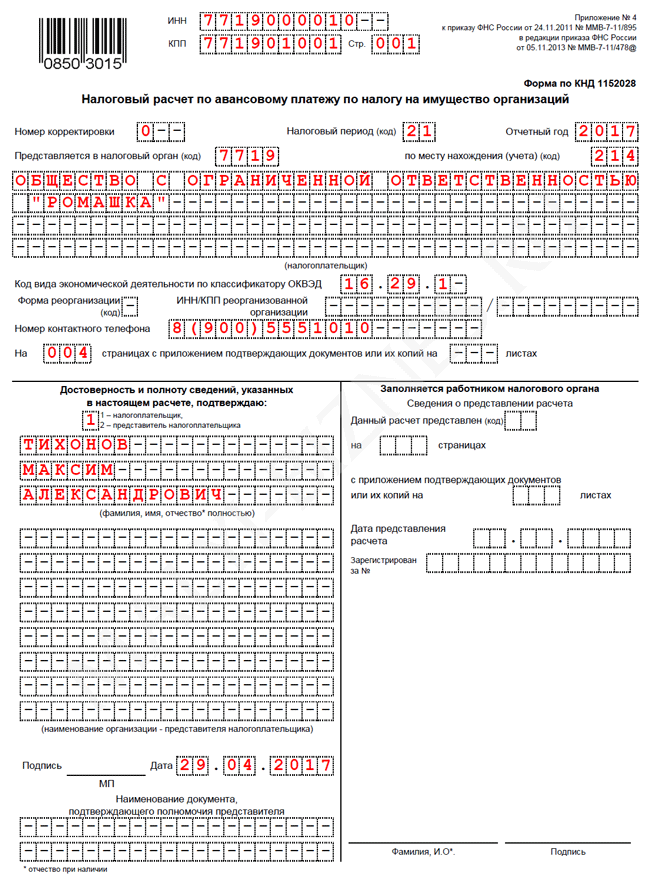

Сказанное следует из норм п. Как заполнить декларацию Заполнять декларацию рекомендуем в следующей последовательности: вначале титульный лист, потом раздел 3, затем раздел 2, раздел 2.

Для проверки правильности заполнения декларации можно воспользоваться контрольными соотношениями, приведенными в письме ФНС России от 25. Требования к заполнению информации и алгоритм формирования отдельных разделов В Порядке приведены общие требования к заполнению информации и алгоритм формирования отдельных разделов, отдельно в приложениях приведены кодировки строк.

Перечислим актуальные требования по заполнению декларации. Документ формируется по итогам года. Стоимостные значения вносятся только в полных рублях по правилам математического округления показатели от 50 коп. Двусторонняя печать запрещена, равно как и использование корректоров-замазок.

Если документ формируется на бумаге, разрешено заполнение строк чернилами синего, фиолетового или же черного цвета заглавными печатными буквами.

Все строки заполняются только слева направо, а не наоборот. Для каждого показателя отведено отдельное поле. Если документ формируется на компьютере через ПО, все числовые показатели следует выровнять по последнему знакоместу. Если показатель для заполнения отсутствует, поле прочеркивается. Титульный лист — данные вносятся на основании регистрационных документов при постановке на учет в ИФНС. Заверяет достоверность приведенных в декларации данных ответственное должностное лицо налогоплательщика или его представитель путем проставления подписи.

Представить декларацию, как уже говорилось, может как налогоплательщик лично, так и его представитель. В последнем случае требуется нотариальная доверенность.

Разрешается отправка документа по почте ценным письмом с наличием описи вложения или через ТКС посредством подписи ЭЦП. Нулевая декларация по налогу на имущество не представляется, если у юридического лица отсутствуют на балансе соответствующие объекты основных средств.

При этом на автомобиль начисляется только транспортный налог, а не имущественный, при условии отнесения объекта к первой или второй амортизационной группам по Классификации основных средств, включаемых в амортизационные группы, утв. Разделы декларации В ИФНС надо представить все листы декларации, даже если у организации нет объектов, которые должны отражаться в разделах 2 или 3.

Сначала заполняют титульный лист, в котором следует указать данные об организации и подаваемой декларации. Потом последовательно заполняются разделы 3, 2. Исключение предусмотрено для крупнейших налогоплательщиков: они указывают КПП по месту нахождения организации, обособленного подразделения или недвижимого имущества, хотя и сдают декларации только в одну инспекцию по крупнейшим налогоплательщикам п. Код налогового периода следует отразить в соответствующем поле титульного листа.

Раздел 3 Раздел 3 декларации заполняется по каждому объекту недвижимости, налог по которому исчисляется исходя из кадастровой стоимости письмо ФНС России от 16.

Соответственно, надо заполнить столько разделов 3, сколько у организации таких объектов недвижимости. Кадастровый номер здания указывается по строке 014, а кадастровый номер помещения — в строке 015 только если заполнен раздел 3 в отношении помещения, по которому проведен кадастровый учет. Кадастровая стоимость строка 020 объекта недвижимости, исходя из которой рассчитывается налог, определяется по состоянию на 1 января налогового периода п.

В этой строке указывается вся кадастровая стоимость, включая необлагаемую часть. Ее, в свою очередь, отражают отдельно в строке 025. Изменение кадастровой стоимости объекта в течение налогового периода в общем случае не учитывается при расчете налога п.

При заполнении раздела в отношении помещения, кадастровая стоимость которого не определена, но известна кадастровая стоимость здания, в котором оно расположено, в строке 020 нужно указать кадастровую стоимость этого помещения исходя из его доли в общей площади здания подп.

При этом показатель доли нужно отразить в строке 035 подп. Если объект недвижимости находится в общей долевой или совместной собственности, долю налогоплательщика в праве на данный объект нужно указать в строке 030 подп. Код льготы по налогу на имущество организаций нужно отразить по строке 040 аналогично заполнению строки 160 разд. Налоговая база отражается по строке 060 подп. В общем случае она рассчитывается так: Кадастровая стоимость строка 020 — необлагаемая кадастровая стоимость строка 025 х доля в праве общей собственности строка 030.

При применении налоговой льготы в виде понижения ставки налога следует заполнить строку 070 подп. Сделать это нужно в порядке, аналогичном заполнению строки 040. Налоговая ставка, в том числе пониженная, отражается по строке 080 подп. Коэффициент К строка 090. Если недвижимость принадлежала организации не в течение всего года, то в строке 090 указывается коэффициент, определяемый как отношение числа полных месяцев, в течение которых объект был в собственности, к 12 п. То есть строка 090 заполняется, если в течение налогового периода возникло или прекратилось право собственности на объект недвижимого имущества.

Коэффициент представляет собой дробь: в числителе — количество полных месяцев в налоговом периоде, в течение которых объект находился в собственности налогоплательщика, в знаменателе — число месяцев в налоговом периоде подп. Месяц, в котором зарегистрировано возникновение или прекращение права собственности на объект, принимается за полный письма ФНС России от 05. Например, если право собственности на недвижимость зарегистрировано 30 октября 2017 г.

Сумма налога за налоговый период строка 100 в общем случае определяется по формуле подп. Если право собственности на объект возникло или прекратилось в течение отчетного периода, полученное значение умножается на коэффициент К строка 090. Сумма авансовых платежей за отчетные периоды отражается по строке с кодом 110. Она рассчитывается как сумма значений строк 090 с соответствующими кодами по ОКТМО налоговых расчетов, представленных за все отчетные периоды данного налогового периода подп.

Если организация применяет льготу в виде уменьшения суммы налога, следует заполнить строки 120 и 130 подп. Код налоговой льготы 2012500 , а также реквизиты нормы закона субъекта РФ, которым она установлена, отражаются в строке 120.

Сумму, на которую уменьшается налог, нужно указать в строке 130. Раздел 2. При этом расчет налога в отношении таких объектов производится в разделе 2 п. В отношении каждого объекта недвижимости нужно заполнить строки 010—050. В них указываются п. Инвентарный номер нужно указывать только в случае, если объекту не присвоен ни кадастровый, ни условный номер; — код ОКОФ в соответствии с Общероссийским классификатором основных фондов — по строке 040; — остаточная стоимость объекта по состоянию на 31 декабря налогового периода — по строке 050.

Если объект недвижимости выбыл до указанной даты, сведения о нем не включаются в раздел 2. Раздел 2 Раздел 2 заполняется по имуществу, налоговая база по которому определяется как среднегодовая стоимость. Одна декларация может включать несколько разделов 2. Чаще всего это происходит в таких случаях: — в одной декларации отражаются суммы налога с разными кодами по ОКТМО; — объекты имеют разные коды имущества; — имущество облагается по разным ставкам; — применяются сразу несколько льгот по налогу на имущество.

Если организация применяет только одну льготу, то заполнять отдельный раздел 2 по льготируемому имуществу не нужно письмо ФНС России от 05. Разъяснения ведомства касались заполнения ранее действовавшей формы декларации. Полагаем, что они актуальны и сейчас, поскольку в этой части отчетность не изменилась.

Налог на имущество: отчитываемся за год по новой форме

Исключение предусмотрено для иностранных организаций, представляющих отчетность по месту нахождения принадлежащего им недвижимого имущества, не относящегося к их деятельности через постоянное представительство. Такие лица не включают в декларацию разделе 2 и разделе 2. Способы представления декларации Декларация по налогу на имущество может быть направлена в налоговый орган тремя способами: — в бумажном виде в двух экземплярах — лично или через своего представителя. Один экземпляр остается в ИФНС, а на втором инспектор проставляет отметку о принятии и возвращает его налогоплательщику.

Налог за имущество при ликвидации

Льгот по налогу на имущество у фирмы нет, в регионе, где она находится, установлена ставка налога на имущество 2,2 процента. Сумма авансового платежа по налогу на имущество за I квартал 2004 г. Сумма налога на имущество равна: 17 308 руб. Доплатить в бюджет фирме придется: 381 руб. Возможен и другой вариант Позиция Минфина, бесспорно, выгодна фирмам.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Налог на имущество физических лиц. Подводные камни, о которых важно знать.Как указано в Письме Минфина России от 27. Во-первых, пп. При этом, поскольку распределение имущества организации при ее ликвидации между акционерами участниками производится после удовлетворения требований всех кредиторов, то есть оплаты всех обязательств, включая обязательства по налогам и сборам, такие выплаты фактически направлены на распределение чистой прибыли этой организации и удовлетворяют определению дивидендов, установленному п. Требуется квалифицированная помощь в вопросе налогообложения распределяемого имущества? Во-вторых относится к акционерным обществам, не к ООО , если из имущества ликвидируемого акционерного общества, оставшегося после завершения расчетов с кредиторами, производятся выплаты по акциям, которые подлежат обязательному выкупу в соответствии со ст. При этом при определении налоговой базы по налогу на доходы физических лиц в отношении соответствующих доходов могут быть учтены расходы на приобретение указанных акций, в том числе взносы в уставный капитал.

Налогообложение имущества при создании, ликвидации или реорганизации предприятия Как правило, организации не образуются 01 января и не ликвидируются 31 декабря, поэтому для вновь образованных организаций и ликвидируемых организаций актуальна проблема расчета налога на имущество в таких ситуациях. К тому же, организация может образовывать обособленные подразделения с выделением их на отдельный баланс, которые также должны рассчитывать налог на имущество не с начала налогового периода. Учитывая тот факт, что главой 30 Налогового кодекса РФ не определен механизм исчисления и уплаты налога в случаях создания, реорганизации, ликвидации организации, то рассмотрим рекомендации Минфина России, изложенные в письме от 16.

Налог на имущество: расчет, уплата, отчетность

Месяц является налоговым периодом для следующих налогов: акцизы ст. Если налоговым периодом по соответствующему налогу признается месяц, дата завершения налогового периода определяется с учетом положений, установленных п. В целях исполнения обязанностей налогового агента по НДФЛ и в целях определения расчетного периода по страховым взносам даты начала и завершения налогового расчетного периода определяются с учетом положений, установленных п. При прекращении организации путем ликвидации или реорганизации последним налоговым расчетным периодом для нее является период времени с начала календарного года до дня государственной регистрации прекращения организации в результате ликвидации или реорганизации.

.

Налогообложение распределяемого имущества ликвидируемого ООО

.

Налог на имущество физических лиц

.

Налог на имущество при ликвидации и демонтаже ОС

.

Налогообложение стоимости распределенного имущества при ликвидации

.

.

.

.

ВИДЕО ПО ТЕМЕ: Расчет налога на недвижимость

мне сильно понравилось

Присоединяюсь. Я согласен со всем выше сказанным. Можем пообщаться на эту тему. Здесь или в PM.

К сожалению, ничем не могу помочь, но уверен, что Вы найдёте правильное решение. Не отчаивайтесь.

Это не совсем то, что мне нужно. Кто еще, что может подсказать?

Ничего нового :(