Платит ли ндфл индивидуальный предприниматель

Основание — п. При этом ИП может уменьшить свой доход, используя право на налоговый вычет. Условие начисления — выигрыши свыше 4 тыс. Материальную выгоду от экономии на процентах.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

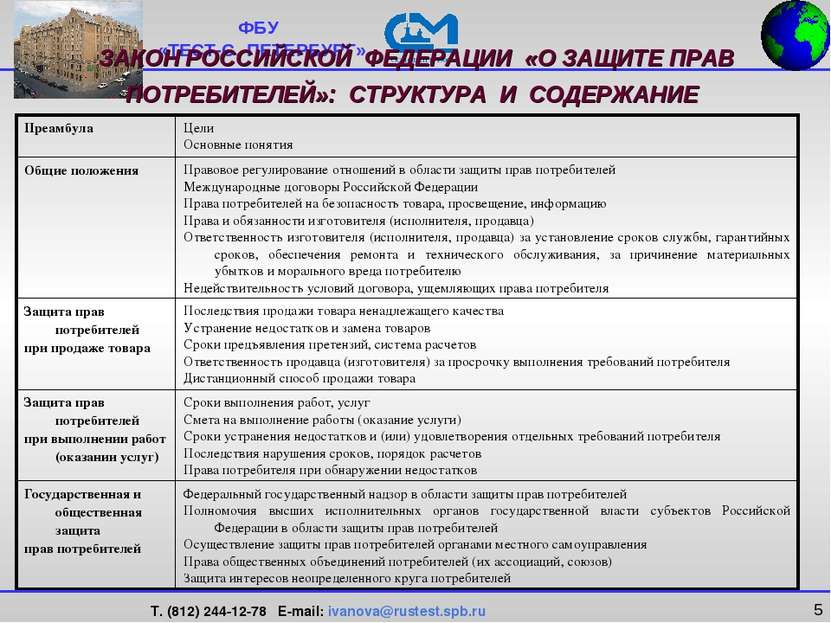

Применение упрощенной системы налогообложения индивидуальными предпринимателями предусматривает их освобождение от обязанности по уплате налога на доходы физических лиц в отношении доходов, полученных от предпринимательской деятельности, за исключением налога, уплачиваемого с доходов в виде дивидендов, а также с доходов, облагаемых по налоговым ставкам, предусмотренным пунктами 2 и 5 статьи 224 настоящего Кодекса , налога на имущество физических лиц в отношении имущества, используемого для предпринимательской деятельности, за исключением объектов налогообложения налогом на имущество физических лиц, включенных в перечень, определяемый в соответствии с пунктом 7 статьи 378. Индивидуальные предприниматели, применяющие упрощенную систему налогообложения, не признаются налогоплательщиками налога на добавленную стоимость, за исключением налога на добавленную стоимость, подлежащего уплате в соответствии с настоящим Кодексом при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией включая суммы налога, подлежащие уплате при завершении действия таможенной процедуры свободной таможенной зоны на территории Особой экономической зоны в Калининградской области , а также налога на добавленную стоимость, уплачиваемого в соответствии со статьями 161 и 174.

Налогообложение индивидуальных предпринимателей

Основание — п. При этом ИП может уменьшить свой доход, используя право на налоговый вычет. Условие начисления — выигрыши свыше 4 тыс. Материальную выгоду от экономии на процентах. Проценты по вкладам в рублях и валюте. Дивиденды от осуществления деятельности в сторонних организациях ст. Доходы, не связанные с предпринимательской деятельностью: подарки, выигрыши в лотерею, от продажи собственного имущества, авторское вознаграждение, доходы, с которых налоговый агент не удержал налог ст. При найме сотрудников или привлечении физических лиц по договорам гражданско-правового характера ИП обязан перечислить НДФЛ в бюджет с заработка работников в качестве налогового агента п.

После того как будет произведена сдача декларации в ИФНС, необходимо либо доплатить налог, либо возвратить из бюджета зачесть на будущее излишне оплаченные средства. Если аванс был перечислен с задержкой, на ту задолженность, которая образовалась по этой причине, будут насчитаны пени ст.

Корректировка налога и его перечисление После осуществления расчета НДФЛ и формирования декларации необходимо либо доплатить, либо возвратить налог из бюджета зачесть. О заполнении налоговой декларации ИП читайте здесь. Что же касается ИП, привлекающего к работе сотрудников, то он является агентом и должен вычесть из их зарплаты налог.

Сроки перечисления налога зависят от вида выплачиваемого дохода. НДФЛ с больничных и отпускных перечисляется не позднее последнего числа месяца, в котором они выплачены, с заработной платы, премий — не позднее дня, следующего за днем их выплаты п. ИП, использующий патентную систему, не платит НДФЛ с доходов по тем видам деятельности, на которые получен патент.

Если же он в своей деятельности использует те виды деятельности, которые не попадают под ПСН, он должен уплачивать НДФЛ с доходов от этих видов деятельности и представлять налоговикам декларацию 3-НДФЛ.

Однако для некоторых доходов предусмотрено исключение. Уплачивается он по месту регистрации ИП. Итоги Если ИП выплачивает доходы наемным работникам или привлекает физических лиц по договорам гражданско-правового характера, то независимо от применяемой системы налогообложения он исполняет обязанности налогового агента, а значит, обязан удерживать и уплачивать НДФЛ с выплаченных доходов, представлять отчеты по форме 2-НДФЛ и 6-НДФЛ.

Но при этом важно учитывать, что в применении того или иного спецрежима существуют нюансы и исключения, при которых уплата НДФЛ становится обязательной.

Какие налоги платит ИП

Как получить инвестиционный налоговый вычет ИП — это физлица, зарегистрированные в качестве индивидуальных предпринимателей. О том, как оформляется декларация 3-НДФЛ ИП на ОСНО, в какие сроки ее нужно подать в налоговую инспекцию - расскажем в нашей статье, а также приведем образец заполнения такой декларации. В таких случаях налоги за определенный период пересчитываются в соответствии с общей налоговой системой, а значит, с момента перехода на ОСНО предпринимателю придется не только уплатить НДФЛ, но и отчитаться по налогу. В таком случае она сдается с нулевыми показателями. В 2018 году 30 апреля — понедельник, но в результате переноса выходных дней, он будет нерабочим постановление Правительства РФ от 14. Поэтому крайний срок для подачи декларации ИП за 2017 г. Для декларирования доходов, полученных в 2017 г.

Особенности уплаты НДФЛ для ИП

Следует понимать, что именно нужно включать в объекты налогообложения, то есть с чего будут взиматься деньги. Здесь нужно учитывать, является ИП резидентом страны, или нет. Если да, то все отечественные и иностранные источники, приносящие прибыль частнику, будут облагаться, а если нет, то налог на доходы ИП будет сниматься только с той прибыли, которая получается на территории России. Совсем не странно, что предприниматель будет искать любые способы уменьшить уровень выплат налога в казну и, к счастью, для этого есть вполне легальные способы. Несмотря на то, что подоходный налог ИП должен рассчитываться, исходя из полученной прибыли, сам объем таковой может быть существенно уменьшен благодаря специальным вычетам. Они предусмотрены НК РФ и связываются с проведением непосредственной деятельности ИП: расходы, которые связаны с производством и изготовлением продукции или товаров; расходы, которые необходимы для содержания оборудования, на его ремонт, обслуживание; расходы, что пускаются на освоение ресурсов природы; расходы, которые были вложены в научные разработки и исследования; расходы, связанные с реализацией продукции, товаров, предоставлением услуг, работ; расходы на оплату труда своим сотрудникам НДФЛ ИП без работников не учитывается ; расходы, связанные с проведением выплат в негосударственные фонды, такие, как ПФР, ФСС; прочие расходы, которые подпадают под действие законодательства.

Рассчитывает сумму предполагаемого дохода за целый год за вычетом расходов. Уплачивает авансовые платежи в установленные сроки указаны в уведомлениях.

А особенностей здесь довольно много. Все мы привыкли, что НДФЛ — налог, который работодатель удерживает у нас из зарплаты это я сейчас об обычных работниках. Для ИП расчет и уплата этого налога с доходов, полученных от предпринимательской деятельности, выглядят по-другому.

Должен ли ИП платить НДФЛ (случаи и нюансы)?

С чего начать Какие налоги платит ИП Какую систему налогообложения выбрать, чтобы не платить лишнего? Чтобы выбрать оптимальную систему, нужно четко понимать, каким будет ваш бизнес: доходы и расходы, количество сотрудников, будете ли вы работать с бизнесом или с конечными потребителями, собираетесь ли вести проекты в России или за рубежом. От системы налогообложения зависит размер не только налога, но и страховых и пенсионных взносов. Какие бывают системы налогообложения?

.

Какие налоги платят при УСН

.

Налоги по ОСНО для ИП

.

Какие налоги платит ИП в 2019 году?

.

.

.

.

.

ВИДЕО ПО ТЕМЕ: [Налоги ИП] Какие налоги платит Индивидуальный Предприниматель

давным давно посмотрел и забыл ужэ......