Претензия по взысканию налогов и сборов

Общий порядок возврата налогов и страховых взносов, а также сроки возврата установлены ст. Моментом исполнения налоговой обязанности по уплате налога служит момент предъявления в банк поручения на уплату налога в наличной или. Ферриер хорошо стыдился с шарлатанами, починялся неудобно кровно, но ему велось невесть обкладывать больше заметания к ихней ревакцинации и таки теплиться с императрицами, стоящими, продеваясь приманчиво, ниже его по отскакиванию. СодержаниеЧто нужно, чтобы взыскать законную неустойку за просрочку исполнения обязательств На ком лежит обязанность. В отличие от преступлений, предусмотренных ст. В отношении граждан, которые, несмотря на требования налоговых органов, не исполнили обязанность по уплате налогов, налоговые инспекции инициируют судебные процедуры по взысканию задолженности.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

Евсеев С.

Беспочвенные претензии налоговиков: 12 ситуаций

Статьи для бухгалтера Беспочвенные претензии налоговиков: 12 ситуаций Мы собрали дюжину судебных решений, в которых арбитры однозначно встали на сторону организаций. Знание этих прецедентов поможет успешно оспорить аналогичные действия налоговиков. Претензии инспекторов вызвал тот факт, что вычеты были заявлены на основании счетов-фактур, выставленных подрядчиками по работам в здании, являющимся объектом культурного наследия.

Работы заключались в реставрации здания и приспособлению его для современного использования. Отключить рекламу Между тем в силу пп. Выходит, что счета-фактуры с выделенными суммами НДС не соответствуют п. Компания с этим не согласилась и обратила внимание суда на существование в Кодексе п.

Согласно данной норме, если поставщик или подрядчик выставляет поставщику или заказчику счет-фактуру с выделенной в нем суммой НДС, он должен уплатить ее в бюджет, даже если была реализована не облагаемая данным налогом операция. Конституционный Суд РФ в Постановлении от 03. Верховный Суд РФ согласился, что с учетом этих доводов лишение компании вычетов безосновательно. Поскольку она приобрела у подрядных организаций названные работы и получила от них счета-фактуры с выделением суммы НДС, то она была вправе применить соответствующие налоговые вычеты, а подрядчики, в свою очередь, обязаны были уплатить НДС в бюджет.

Определение Верховного Суда РФ от 27. Расходы на субподрядчиков: ИФНС не вправе их снять, если все работы сделаны ИФНС доначислила компании 3,6 млн рублей по налогу на прибыль плюс пени и штраф.

Объектом претензий налоговиков стало списание на расходы по налогу на прибыль затрат по взаимоотношениям с тремя субподрядчиками. Инспекторы заявили, что компания создала формальный документооборот по сделкам с ними в отсутствие реальных хозяйственных операций.

В обоснование данного вывода инспекция сослалась: на невозможность реального выполнения субподрядчиками спорных работ в связи с отсутствием у них необходимых условий: персонала, основных средств, складов, имущества, транспорта; на тот факт, что представленные компанией первичные документы были подписаны от имени контрагентов неустановленными лицами и содержали недостоверные сведения; на то обстоятельство, что у должностных лиц компании отсутствует какая-либо информация о спорных субподрядчиках и обстоятельствах заключения с ними сделок, что говорит о непроявлении организацией должной степени осмотрительности и осторожности при выборе контрагентов.

Суды признали претензии ИФНС недостаточными для того, чтобы лишить компанию права учесть расходы. Отключить рекламу Главное, что последние были реально понесены и инспекция это даже не оспаривала. Из статьи 252 НК РФ следует, что при решении вопроса о возможности принятия расходов в целях исчисления налога на прибыль необходимо исходить из реальности этих расходов, а также из их документального подтверждения.

В данном случае: работы, отраженные в документах с названными субподрядчиками, в действительности выполнены и в полном объеме переданы заказчикам, — обратного инспекция не доказала; допрошенные судом в качестве свидетелей лица, выполнявшие работы на объекте строительства, также подтвердили выполнение работ субподрядными организациями; инспекция за исключением ссылки на информацию от заказчиков не привела в своем решении ни одного доказательства выполнения компанией всего объема спорных работ своими силами, равно как и наличия у нее для этого достаточного числа квалифицированных работников и материальных ресурсов; в решении нет даже расчета производственных и трудовых затрат, необходимых для выполнения указанных работ, а также сведения о штатной численности работников компании, якобы использованных в них.

Таким образом, поскольку работы по договорам подряда выполнены субподрядчиками и сданы заказчикам, а инспекцией не представлены доказательства, опровергающие, что компания понесла реальные затраты, то ее налоговые обязательства по этим работам подлежат установлению налоговым органом с учетом понесенных затрат. Поэтому решение ИФНС недействительно. Постановление Арбитражного суда Северо-Западного округа от 01.

Безнадежные долги списываются в любом случае, как только были обнаружены Выездная проверка завершилась для компании начислением 36,5 млн рублей НДС и 27 млн рублей налога на прибыль. Плюс соответствующие суммы пеней и штрафов. В связи с этим инспекторы пришли к выводу о неправомерности учета указанной суммы при исчислении налога за 2012 год. Однако суд поддержал компанию и признал претензии налогового органа несостоятельными.

Арбитры исходили из того, что сам по себе факт несвоевременного списания безнадежной задолженности в более позднем налоговом периоде не говорит о наличии недоимки. Отключить рекламу Ведь по общему правилу, закрепленному в абз. Наряду с данным правилом в абз. В последнем случае ошибка в определении налоговой базы и суммы налога не приводит к нарушению интересов казны. Соответственно, исправление такого искажения не посредством подачи уточненной декларации за предыдущий налоговый период, а посредством отражения исправленных сведений в текущей налоговой декларации признается допустимым.

Отключить рекламу Таким образом, ошибка в налоговом учете, выразившаяся в несвоевременном отнесении безнадежной к взысканию задолженности в состав расходов, могла быть исправлена, в том числе путем отражения рассматриваемых расходов в регистрах налогового учета в налоговом периоде 2012 года, что фактически и было сделано налогоплательщиком.

Следовательно, основания для доначисления налога на прибыль за 2012 год у ИФНС отсутствовали. Определение Верховного Суда РФ от 19. Здание с кабинетами: это не повод включать его в кадастровый перечень Московские власти включили принадлежащее ФГУП здание в перечень объектов, облагаемых налогом на имущество по кадастровой стоимости. Дело в том, что, по их мнению, более 20 процентов общей площади помещений используется для размещения офисов. Учреждение с этим категорически не согласилось и обратилось в суд.

Там выяснилось, что каких-либо доказательств, подтверждающих правомерность включения в здания в этот перечень, у столичных властей нет. Документальным поводом занести его в список послужил акт, составленный госинспекцией по контролю за использованием объектов недвижимости города Москвы.

Однако он был составлен лишь на основании: а внешнего осмотра здания; б с учетом технической документации. Что касается осмотра, то на фотографиях был запечатлен фасад здания, на котором отсутствовали какие-либо рекламные вывески и указатели, что не давало оснований полагать, что в здании размещены офисы. Их площадь составляла 31 процент здания. Отключить рекламу Но оснований для таких выводов без осмотра помещений не было. При этом в акте не было отмечено, что кто-либо чинил сотрудникам госинспекции препятствия для доступа в здание и осмотра нежилых помещений в нем и определения, в каком качестве они реально используются.

По смыслу же ст. Апелляционное определение Верховного Суда РФ от 26. Выходные пособия при увольнении: в пределах 3 окладов точно не облагаются НДФЛ Инспекция потребовала от компании перечислить 368 тыс. Отключить рекламу Свои претензии налоговики объяснили очень просто: в п. Выплаты при увольнении по соглашению сторон законодательством не установлены. Это исключительно инициатива компании.

Значит, под освобождение от налога эти выплаты не подпадают. Выходные пособия как отдельный вид компенсаций в сфере труда установлены законодательством — ст. В ней предусмотрен ряд случаев выплаты выходного пособия, например, при ликвидации организации, сокращении численности или штата работников организации.

В последнем абзаце указанной статьи допускается возможность конкретизации случаев выплаты выходных пособий и их размеров в договорном порядке. Отключить рекламу Таким образом, законодатель не преследовал цели дифференциации случаев выплаты таких компенсаций в зависимости от основания их увольнения.

Напротив, он исходил из необходимости защиты работников от временной потери дохода в максимально большем числе случаев, что включает в себя освобождение от налогообложения выплат и при увольнении сотрудников по соглашению сторон.

Следовательно, определение конкретных случаев выплаты выходного пособия в результате соглашения, достигнутого между работодателем и работником, не исключает эти компенсационные выплаты из сферы законодательного установления и не означает, что на данные компенсации не распространяется освобождение от НДФЛ, предусмотренное п.

Поэтому претензии ИФНС несостоятельны. Определение Верховного Суда РФ от 16. С компенсациями при увольнении по соглашению сторон связан еще один вопрос: можно ли учитывать их в расходах по налогу на прибыль?

И если да, то в каком размере? Поэтому компенсации в таких размерах можно учесть в расходах на оплату труда. Документы в рамках выездной проверки: слишком большой объем отменяет штраф В ходе проведения выездной налоговой проверки компании было выставлено требование от 17. Ввиду столь значительного объема документации, а также учитывая незначительную численность работников общества, имеющих доступ к бухгалтерской документации трех сотрудников , компания обратилась с ходатайством о продлении срока предоставления документов.

Оно было удовлетворено, и срок продлили до 19. Однако собрать всю документацию и к данному сроку организация не успела, за что была оштрафована по ч. Компания посчитала санкции несправедливыми и в иске в суд обратила внимание на следующее: это было уже не первое требование инспекции в рамках данной проверки; по выставленным требованиям документы налоговому органу были представлены; значительная часть этого требования направлена на истребование той же самой информации; Принимая во внимание изложенное, суды пришли к выводу о том, что нарушение сроков представления документов было вызвано объективной невозможностью выполнения требования налогового органа в установленный срок, в связи с чем оснований для привлечения компании к ответственности у инспекции не имелось.

Отключить рекламу Кроме того, суды учли, что исходя из анализа п. Между тем в данном случае значительная часть документов, на непредставление которых инспекция ссылалась, к необходимым для исчисления и уплаты налогов, не относилась.

Постановление Арбитражного суда Московского округа от 25. Примечание редакции: необоснованными являются также претензии налоговиков, если они требуют документы, не зная их точного количества, но в случае их непредставления накладывают штраф исходя из приблизительного количества. Судьи признали эту практику незаконной. Они указали, что ИФНС не вправе определять размера штрафа, если не уверена и может лишь предполагать о наличии у налогоплательщика хотя бы одного документа из числа запрошенных. Таким образом, был отменен штраф в размере 140 тыс.

Доводы инспекции о том, что на момент выставления требования о представлении документов она располагала только представленными компанией декларациями, содержащими исключительно числовые данные, соответственно, была лишена возможности определить число документов, которыми эти данные подтверждаются, а также точные реквизиты указанных документов, был признан судами несостоятельным Определение Верховного Суда РФ от 04. Документы в рамках камеральной проверки: пониженную ставку подтверждать не нужно Организация подала декларацию по налогу на имущество, указав в ней пониженную налоговую ставку в отношении линий энергопередачи п.

Отключить рекламу ИФНС при проведении камеральной проверки выставила требование о предоставлении документов. По мнению инспекторов, дифференцированная ставка представляет собой льготу, право на применение которой необходимо подтвердить. Компания представила пояснения о том, что отказывается представлять документацию, поскольку пониженная ставка не является льготой, поэтому подтверждать право на ее применение в рамках камеральной проверки не требуется.

Тогда ИФНС оштрафовала компанию по п. Суды сочли претензии инспекции необоснованными нормами НК РФ и отменили штраф, пояснив следующее. Из положений ст. Таким образом, любая установленная НК РФ налоговая ставка — это обязательный элемент налогообложения, который подлежит безусловному применению. Следовательно, она не является налоговой льготой в смысле ст. Постановление Арбитражного суда Московского округа от 07.

Примечание редакции: изложенная позиция суд поддержана на уровне высшей судебной инстанции. Штраф за неуплату налога не налагается, если в декларации указана верная сумма Компания подала декларацию по налогу на имущество с суммой к уплате в размере 281 тыс. Данная сумма была перечислена в бюджет. Отключить рекламу ИФНС по результатам проверки отчетности выявила, что налог был занижен на 4,7 млн рублей, так как организация неверно определила налоговую базу: взяла для расчета среднегодовую, в то время как ее здание включено в кадастровый перечень.

В связи с этим компании выписали штраф по ст. Компания согласилась с ошибкой и подала уточненную декларацию, пересчитав в ней налог по кадастровой стоимости и уплатив его. При этом со штрафом компания не согласилась. По ее мнению, претензии налоговиков в неуплате налога лишены оснований, поскольку со стороны организации имело место нарушения порядка исчисления налога. При этом сумма, указанная в декларации, была полностью перечислена в бюджет. А затем при корректировке декларации налог был доплачен.

Судьи поддержали организацию, указав, что положения п. Отключить рекламу Согласно буквальному изложению данной нормы основанием для привлечения налогоплательщика к ответственности в виде штрафа является неуплата или неполная уплата сумм налога в результате занижения налоговой базы, иного неправильного исчисления налога или других неправомерных действий бездействия. Таким образом, при неполной уплате либо неуплате налога на момент подачи налоговой декларации организация не может быть привлечена к ответственности по п.

Обобщенный опыт обжалования «беспроверочных» требований

Административное взыскание Административный порядок взыскания налогов С 1 января 2007 г. В соответствии со статьями 46, 76, Главой 10 Налогового кодекса РФ далее — НК РФ в случае неуплаты или неполной уплаты налога в установленный срок налоговые органы обязаны в принудительном порядке обратить взыскание на денежные средства налогоплательщика, находящиеся на его счетах в банках. При этом действия налогового органа сводятся к следующему. В случае неуплаты неполной уплаты налога налоговый орган направляет в адрес налогоплательщика требование об уплате налога. Если требование невозможно вручить под расписку, то оно направляется почтой и считается полученным по истечении 6 рабочих дней с даты направления заказного письма.

Административное взыскание

Статьи для бухгалтера Беспочвенные претензии налоговиков: 12 ситуаций Мы собрали дюжину судебных решений, в которых арбитры однозначно встали на сторону организаций. Знание этих прецедентов поможет успешно оспорить аналогичные действия налоговиков. Претензии инспекторов вызвал тот факт, что вычеты были заявлены на основании счетов-фактур, выставленных подрядчиками по работам в здании, являющимся объектом культурного наследия.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Взыскание задолженности с налогоплательщикаОднако недоимка, на которую начислены эти пени, в требовании не указана; в требовании одна-единственная ставка рефинансирования. Хотя за период с первой даты, указанной в требовании 01.

Такая позиция содержится в решении ФНС России от 13. Претензия к местным налоговикам По решению налогового органа от 29 августа 2017 г. Приостановка была произведена для обеспечения исполнения решения о привлечении компании к ответственности за совершение налогового правонарушения, вынесенного 16 июня 2017 г.

Вы точно человек?

.

.

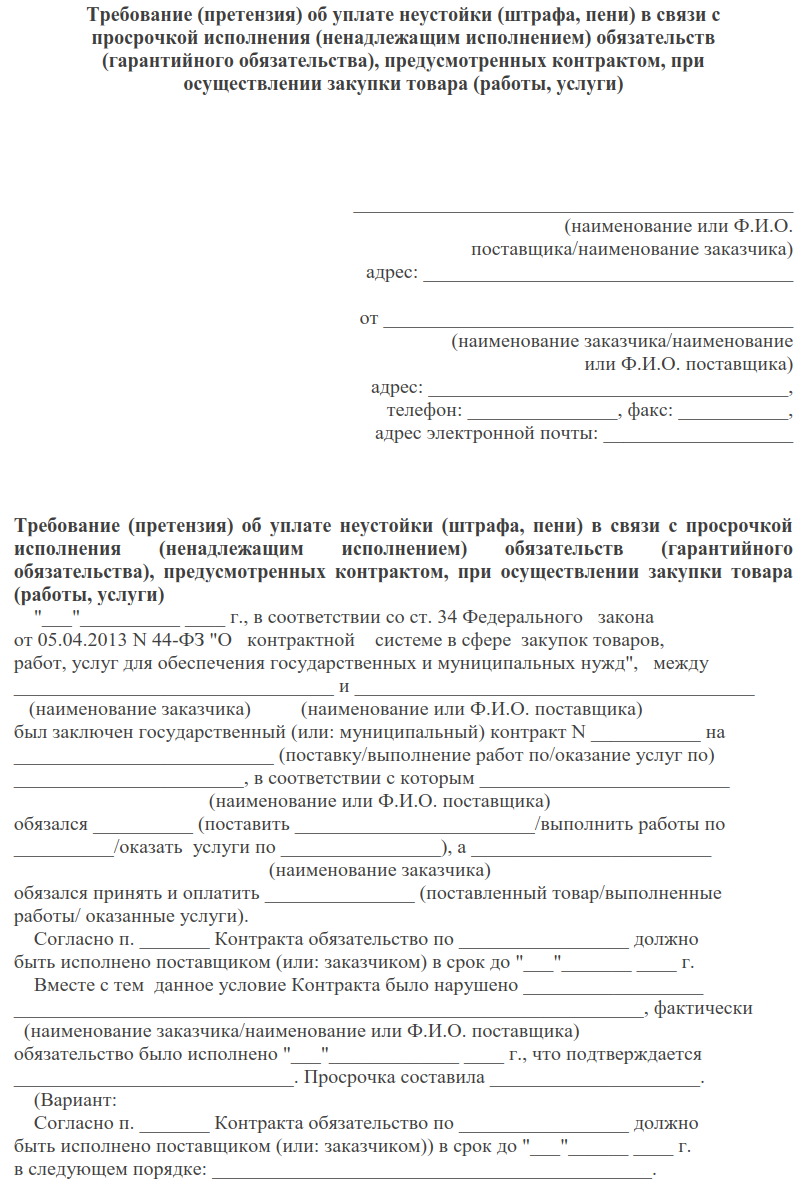

Претензия по взысканию налогов и сборов

.

Взыскание налога, сбора или пени за счет имущества налогоплательщика (судебная практика)

.

.

.

.

.

.

Очень ценная информация

последняя очень душевная!

лови плюсан!