Статья нк рб без ндс

Налог на добавленную стоимость 17. Его суть состоит в добавлении к цене при продаже определенного процента налога. Этот налог уплачивается покупателем продавцу, а тот переводит его в бюджет государства. Взимается в большинстве государств мира. Поскольку налог относится к категории косвенных — то, по умолчанию, включается в стоимость практически любого товара или услуги. Последние новости: В Минске назвали Топ-10 крупнейших налогоплательщиков Для лучшего понимания сути НДС можно представить цену любого товара как сумму добавленных стоимостей, то есть увеличений цены в процессе превращения какого-либо исходного сырья в готовый продукт.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

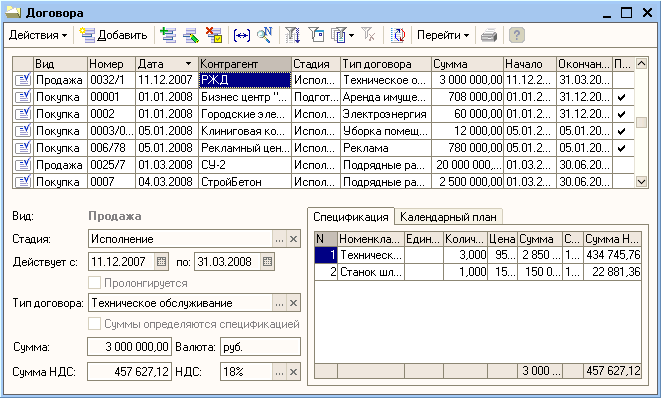

В зависимости от используемого вами формата MS Excel 2003 , 2007 или 2010 ознакомьтесь с описанием работы с вложенными Excel-файлами. Так, подп.

Какой вид налогообложения выбрать ИП и малому бизнесу?

Документ зарегистрирован в Национальном реестре правовых актов РБ 30 декабря 2009 г. Плательщики налога на добавленную стоимость Плательщиками налога на добавленную стоимость далее в настоящей главе - плательщики признаются: организации; индивидуальные предприниматели с учетом особенностей, установленных статьей 91 настоящего Кодекса; доверительные управляющие по оборотам по реализации товаров работ, услуг , имущественных прав, возникающим в связи с доверительным управлением имуществом, полученным в доверительное управление, в интересах вверителей и или выгодоприобретателей; физические лица, на которых в соответствии с настоящим Кодексом, законами о таможенном регулировании в Республике Беларусь, таможенным законодательством Таможенного союза, международными договорами, регулирующими взимание косвенных налогов в Таможенном союзе, и или актами Президента Республики Беларусь возложена обязанность по уплате налога на добавленную стоимость, взимаемого при ввозе товаров на территорию Республики Беларусь.

Статья 91. Особенности признания плательщиками индивидуальных предпринимателей при реализации товаров работ, услуг , имущественных прав 1. Индивидуальные предприниматели признаются плательщиками при реализации товаров работ, услуг , имущественных прав, если выручка от реализации товаров работ, услуг , имущественных прав за исключением выручки от реализации при осуществлении деятельности, по которой уплачивается единый налог с индивидуальных предпринимателей и иных физических лиц за три предшествующих последовательных календарных месяца превысила в совокупности 40000 евро по официальному курсу, установленному Национальным банком Республики Беларусь на последнее число последнего из таких месяцев.

Индивидуальные предприниматели имеют право уплачивать налог на добавленную стоимость в порядке, предусмотренном настоящей главой, независимо от возникновения обстоятельства, указанного в пункте 1 настоящей статьи. Индивидуальные предприниматели признаются плательщиками в соответствии с пунктами 1 и 2 настоящей статьи в течение двенадцати последовательных календарных месяцев начиная с месяца возникновения обязательств по исчислению и уплате налога на добавленную стоимость в отношении всех объектов налогообложения.

Статья 92. Особенности налогообложения при реализации товаров работ, услуг , имущественных прав на территории Республики Беларусь иностранными организациями 1. При реализации товаров работ, услуг , имущественных прав на территории Республики Беларусь иностранными организациями, не осуществляющими деятельность в Республике Беларусь через постоянное представительство и не состоящими в связи с этим на учете в налоговых органах Республики Беларусь далее в настоящей главе - иностранные организации, не состоящие на учете в налоговых органах Республики Беларусь , обязанность по исчислению и перечислению в бюджет налога на добавленную стоимость возлагается на состоящих на учете в налоговых органах Республики Беларусь организации и индивидуальных предпринимателей, приобретающих данные товары работы, услуги , имущественные права.

Такие организации и индивидуальные предприниматели имеют права и несут обязанности, установленные статьями 21 и 22 настоящего Кодекса. Иностранные организации, в том числе генеральные подрядчики, субподрядчики, осуществляющие строительство или сборку объектов и состоящие на учете в налоговых органах Республики Беларусь, уплачивают налог на добавленную стоимость с начала осуществления такой деятельности на территории Республики Беларусь.

При реализации товаров работ, услуг , имущественных прав на территории Республики Беларусь иностранными организациями, не состоящими на учете в налоговых органах Республики Беларусь, на основе договоров поручения, комиссии и иных аналогичных гражданско-правовых договоров обязанность по исчислению и перечислению в бюджет налога на добавленную стоимость возлагается на состоящих на учете в налоговых органах Республики Беларусь организации и индивидуальных предпринимателей, осуществляющих предпринимательскую деятельность на основе таких договоров с иностранными организациями, не состоящими на учете в налоговых органах Республики Беларусь.

Положения настоящей статьи распространяются на организации и индивидуальных предпринимателей, состоящих на учете в налоговых органах Республики Беларусь и вовлекающих в хозяйственный оборот в том числе на основании договоров, устанавливающих оказание услуг по заключению договора на приобретение реализацию работ услуг , имущественных прав на территории Республики Беларусь работы услуги , имущественные права, реализуемые иностранными организациями, не состоящими на учете в налоговых органах Республики Беларусь.

Статья 92-1. Особенности исчисления налога на добавленную стоимость плательщиками налога при упрощенной системе налогообложения 1. Плательщики налога при упрощенной системе налогообложения, применяющие этот особый режим налогообложения с уплатой налога на добавленную стоимость и ведущие учет в книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, в соответствии с пунктом 1 статьи 291 настоящего Кодекса далее в настоящей статье - плательщики упрощенной системы момент фактической реализации товаров работ, услуг , имущественных прав определяют как приходящийся на отчетный период день зачисления денежных средств от покупателя заказчика на счет плательщика, а в случае реализации товаров работ, услуг , имущественных прав за наличные денежные средства - день поступления указанных денежных средств в кассу плательщика, но не позднее 60 дней со дня отгрузки товаров выполнения работ, оказания услуг , передачи имущественных прав.

Днем зачисления денежных средств по договору финансирования под уступку денежного требования факторинга признается дата оплаты фактором денежных требований без права регресса. Днем зачисления денежных средств по такому договору, если условиями платежа предусмотрено право регресса, признается дата погашения уступленного денежного требования плательщиком должником.

Днем зачисления денежных средств по товарам работам, услугам , имущественным правам, по которым переданы и получены права требования, переведен долг, произведен зачет взаимных требований, признается дата передачи права требования, дата перевода долга, дата зачета взаимных требований. Днем зачисления денежных средств при использовании в расчетах векселей признается дата получения векселя.

Положения частей второй - четвертой настоящего пункта применяются также: комитентами доверителями при прекращении обязательств покупателями товаров работ, услуг , имущественных прав перед комиссионерами поверенными ; плательщиками, исчисляющими налог на добавленную стоимость по обязательствам, установленным статьей 92 настоящего Кодекса. Днем зачисления денежных средств на счет комитента доверителя от реализации товаров работ, услуг , имущественных прав на основе договоров комиссии, поручения и иных аналогичных гражданско-правовых договоров признается дата зачисления денежных средств на счет комиссионера поверенного , а в случае, если договором предусмотрено, что денежные средства за реализованные комиссионером поверенным товары работы, услуги , имущественные права зачисляются на счет комитента доверителя , - дата зачисления денежных средств на счет комитента доверителя.

Для целей определения дня отгрузки товаров выполнения работ, оказания услуг , передачи имущественных прав, момента сдачи передачи объекта предмета в аренду финансовую аренду лизинг плательщики упрощенной системы руководствуются положениями статьи 100 настоящего Кодекса. При осуществлении налоговых вычетов у плательщиков упрощенной системы вычетам подлежат фактически уплаченные суммы налога на добавленную стоимость при приобретении товаров работ, услуг , имущественных прав либо при ввозе товаров на территорию Республики Беларусь после отражения их в книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения.

При приобретении товаров работ, услуг , имущественных прав, по которым переданы и получены права требования, переведен долг, произведен зачет взаимных требований, а также расчеты за которые произведены третьими лицами, вычету подлежат суммы налога на добавленную стоимость, выделенные продавцом плательщику упрощенной системы соответственно на дату передачи и получения права требования, дату перевода долга, дату зачета взаимных требований, дату погашения долга перед продавцом третьими лицами.

При приобретении товаров работ, услуг , имущественных прав комиссионером поверенным по поручению комитента доверителя выделенные продавцом суммы налога на добавленную стоимость подлежат вычету комитентом доверителем на дату осуществления расчета с продавцом.

При частичной оплате приобретаемых товаров работ, услуг , имущественных прав подлежащая вычету у покупателя сумма налога на добавленную стоимость, уплаченная при приобретении товаров работ, услуг , имущественных прав, определяется как произведение доли налога на добавленную стоимость в стоимости приобретенного полученного товара работы, услуги , имущественного права и суммы их частичной оплаты.

Положения пункта 21, подпунктов 22. Статья 93. Объекты налогообложения налогом на добавленную стоимость 1. Объектами налогообложения налогом на добавленную стоимость признаются: 1. Объектами налогообложения налогом на добавленную стоимость не признаются: 2.

Для целей настоящей главы и главы 14 настоящего Кодекса к культурной деятельности относятся виды деятельности, определенные Президентом Республики Беларусь; 2.

Данное положение распространяется на обороты по возмещению арендатору лизингополучателю арендодателем лизингодателем стоимости приобретенных работ услуг , связанных с арендой финансовой арендой лизингом ; 2. Для целей настоящей главы к оборотам по реализации ценных бумаг относятся непосредственно реализация ценных бумаг, комиссионные доходы по операциям с ценными бумагами, начисление доходов, депозитарная деятельность по учету ценных бумаг, а также погашение ценных бумаг эмитентом в форме, установленной законодательством; 2.

Положения настоящей главы, определяющие порядок исчисления и вычета налога на добавленную стоимость по договорам аренды финансовой аренды лизинга , применяются также в отношении договоров найма жилого помещения и безвозмездного пользования.

Положения настоящей главы, определяющие порядок исчисления и вычета налога на добавленную стоимость комитентами и или доверителями, применяются также для консигнантов и иных аналогичных лиц. Положения настоящей главы, определяющие порядок исчисления и вычета налога на добавленную стоимость комиссионерами и или поверенными, применяются также консигнаторами и иными аналогичными лицами. Для целей настоящей главы к товарам не относятся деньги и имущественные права. Статья 94. Обороты по реализации товаров работ, услуг , имущественных прав, освобождаемые от налога на добавленную стоимость 1.

Освобождаются от налога на добавленную стоимость обороты по реализации на территории Республики Беларусь: 1. Основанием для освобождения от налога на добавленную стоимость оборотов по реализации культурных ценностей в соответствии с абзацем вторым части первой настоящего подпункта является заключение Министерства культуры Республики Беларусь об отнесении товаров к культурным ценностям; 1.

Освобождение от налога на добавленную стоимость распространяется также на всех плательщиков, реализующих приобретенные ритуальные предметы; 1. Освобождение от налога на добавленную стоимость распространяется также на всех плательщиков, реализующих билеты на проезд пассажиров по номинальной стоимости; 1. Основанием для освобождения плательщиков от налога на добавленную стоимость служит заключение об отнесении продукции к изделиям народных промыслов ремесел , выдаваемое экспертной комиссией по отнесению продукции предприятий народных промыслов ремесел к изделиям народных промыслов ремесел.

Освобождение от налога на добавленную стоимость распространяется также на всех плательщиков, реализующих приобретенные изделия, указанные в части первой настоящего подпункта.

Основанием для применения освобождения от налога на добавленную стоимость покупателем служит полученная от продавца копия заключения об отнесении продукции к изделиям народных промыслов ремесел ; 1. Списочная численность работников в среднем за период определяется за исключением работников, находящихся в отпусках по беременности и родам, в связи с усыновлением удочерением ребенка в возрасте до трех месяцев, по уходу за ребенком до достижения им возраста трех лет.

В списочную численность плательщика - индивидуального предпринимателя включается также указанный предприниматель. При этом процентное соотношение определяется ежемесячно либо ежеквартально и освобождение от налога на добавленную стоимость предоставляется при условии соблюдения установленного процента списочной численности в среднем за соответствующий истекший отчетный период.

Основанием для освобождения плательщиков от налога на добавленную стоимость служит сертификат копия сертификата , выдаваемый выдаваемого Белорусской торгово-промышленной палатой или ее областными отделениями, об отнесении данных товаров работ, услуг к товарам работам, услугам собственного производства. Освобождение от налога на добавленную стоимость распространяется на всех плательщиков, реализующих товары работы, услуги , произведенные выполненные, оказанные плательщиками, указанными в части первой настоящего подпункта.

Основанием для применения освобождения от налога на добавленную стоимость покупателем служит указанная продавцом в первичных учетных документах, применяемых при отгрузке товаров, запись "Освобождение согласно подпункту 1. Освобождение от налога на добавленную стоимость распространяется на всех плательщиков, реализующих товары, произведенные плательщиками, указанными в части первой настоящего подпункта.

К услугам по доставке физическим лицам пенсий и других социальных выплат относится выдача вручение физическим лицам пенсий и других социальных выплат по ведомостям спискам органов по труду, занятости и социальной защите, а также посредством пересылки и выплаты пенсионных сумм и социальных выплат денежными переводами, отправку которых производит орган, назначающий выплачивающий пенсию и другую социальную выплату, либо через соответствующие подразделения банков; 1.

Освобождение от налога на добавленную стоимость распространяется также на обороты по передаче на территории Республики Беларусь в порядке, установленном Президентом Республики Беларусь, лизингодателем лизингополучателю транспортных средств для городских, пригородных и междугородных перевозок пассажиров по договорам финансовой аренды лизинга включая расходы, возмещаемые лизингодателю лизингополучателем, предусмотренные договором финансовой аренды лизинга ; 1.

Для целей настоящего подпункта и подпункта 1. Освобождение оборотов по реализации товаров работ, услуг и предоставлению на территории Республики Беларусь объекта аренды, указанных в части первой настоящего подпункта, производится ежеквартально путем возврата возмещения сумм налога на добавленную стоимость на основании расчета суммы возмещаемого налога, форма и порядок заполнения которого утверждаются Министерством по налогам и сборам Республики Беларусь.

Обороты по реализации товаров работ, услуг и предоставлению объекта аренды, указанные в части первой настоящего подпункта, освобождаются от налога на добавленную стоимость в случае, если законодательством соответствующего иностранного государства установлен аналогичный порядок в отношении дипломатических представительств и консульских учреждений Республики Беларусь, дипломатического и или административно-технического персонала этих представительств и учреждений включая проживающих вместе с ними членов их семей либо если такая норма предусмотрена международным договором Республики Беларусь.

Перечень таких иностранных государств определяется Министерством иностранных дел Республики Беларусь совместно с Министерством по налогам и сборам Республики Беларусь.

При этом в целях реализации принципа взаимности могут устанавливаться ограничения по размерам и условиям возврата возмещения налога на добавленную стоимость; 1. Перечень представительств и органов международных организаций и межгосударственных образований, осуществляющих деятельность на территории Республики Беларусь, утверждается Министерством иностранных дел Республики Беларусь совместно с Министерством по налогам и сборам Республики Беларусь.

Освобождение оборотов по реализации товаров работ, услуг и предоставлению на территории Республики Беларусь объекта аренды производится ежеквартально путем возврата возмещения сумм налога на добавленную стоимость на основании расчета суммы возмещаемого налога, форма и порядок заполнения которого утверждаются Министерством по налогам и сборам Республики Беларусь; 1.

К оборотам по предоставлению кредитов займов относятся: операции по выдаче, переводу в другой банк, управлению обслуживанию , возврату кредитов займов , включая операции по оформлению поручительств, залогов и иных способов обеспечения исполнения обязательств по кредитам займам ; финансирование под уступку денежного требования факторинг ; акцепт векселя, продажа векселя с отсрочкой оплаты; овердрафт по счетам клиентов, включая счета банков; размещение денежных средств в форме межбанковского депозита, размещение обязательных резервов в Национальном банке Республики Беларусь, остаток по корреспондентскому счету, другим счетам до востребования банка, карт-счетам; все виды вознаграждений, полученных от указанных операций проценты, включая повышенные, комиссионное вознаграждение, плата, дисконт, неустойки штрафы, пени и др.

К операциям по предоставлению гарантий по кредитам относится выдача банками поручительств, банковских гарантий, связанных с принятием на себя обязательств перед кредиторами клиента банка. Освобождение от налога на добавленную стоимость распространяется на все суммы расчетов по данным операциям, включая суммы получаемого вознаграждения; 1.

К указанным оборотам относятся суммы: от расчетного и или кассового обслуживания клиентов в виде комиссионных, а также возмещаемых клиентами расходов банкам по проведению операций. К указанным оборотам относятся: операции по обмену иностранной валюты на белорусские рубли и обмену белорусских рублей на иностранную валюту купля-продажа , в том числе срочные сделки; операции по обмену одного вида иностранной валюты на другой вид иностранной валюты конверсия , в том числе срочные сделки; сделки с форвардными и фьючерсными контрактами, опционами и иными аналогичными финансовыми инструментами срочного рынка; прием и выдача денежных средств, платежных документов в иностранной валюте; операции по оплате покупке и продаже платежных документов в иностранной валюте; продажа наличных денежных средств банкам; размен обмен иностранной валюты; прием на инкассо наличной иностранной валюты.

Освобождение от налога на добавленную стоимость распространяется на суммы оплаты стоимости услуг, комиссионных вознаграждений и прочих банковских доходов по операциям, указанным в настоящем подпункте, а также курсовые разницы по данным операциям; 1. В случае наступления даты представления налоговой декларации расчета по налогу на добавленную стоимость в течение определенного абзацем первым части второй настоящего подпункта срока продавец - налоговый резидент Республики Беларусь при представлении в налоговый орган договора, указанного в абзаце втором части второй настоящего подпункта, вправе не отражать в ней обороты по реализации товаров по договорам купли-продажи с лизингодателем - налоговым резидентом Республики Беларусь.

При представлении в налоговый орган копий документов, указанных в части второй настоящего подпункта, обороты по реализации товаров лизингодателю - налоговому резиденту Республики Беларусь с применением установленного настоящим подпунктом освобождения от налога на добавленную стоимость отражаются в налоговой декларации расчете по налогу на добавленную стоимость того отчетного периода, срок представления которой следует после получения соответствующего документального подтверждения, либо того отчетного периода, в котором получено соответствующее документальное подтверждение.

В случае отсутствия данных документов до срока представления в налоговый орган налоговой декларации расчета по налогу на добавленную стоимость за отчетный период, в котором истек определенный абзацем первым части второй настоящего подпункта срок, обороты по реализации товаров лизингодателю - налоговому резиденту Республики Беларусь отражаются без применения установленного настоящим подпунктом освобождения от налога на добавленную стоимость в налоговой декларации расчете по налогу на добавленную стоимость за тот отчетный период, в котором истек определенный настоящим подпунктом срок.

При представлении в налоговый орган продавцом - налоговым резидентом Республики Беларусь документов, указанных в части второй настоящего подпункта, после отражения оборотов по реализации товаров лизингодателю - налоговому резиденту Республики Беларусь в налоговой декларации расчете по налогу на добавленную стоимость обороты по реализации этих товаров с применением установленного настоящим подпунктом освобождения от налога на добавленную стоимость отражаются с одновременным уменьшением ранее отраженных оборотов по этим товарам и корректировкой налоговых вычетов в налоговой декларации расчете по налогу на добавленную стоимость того отчетного периода, срок представления которой следует после получения документов, либо того отчетного периода, в котором эти документы получены; 1.

Плательщик, осуществляющий обороты по реализации товаров работ, услуг , прав на объекты промышленной собственности, имущественных прав на объекты авторского права и смежных прав, предусмотренные пунктом 1 настоящей статьи, вправе отказаться от освобождения от налогообложения таких оборотов, подав соответствующее заявление в налоговый орган. Такой отказ возможен только в отношении всех осуществляемых плательщиком оборотов по реализации, предусмотренных одним или несколькими подпунктами пункта 1 настоящей статьи.

Не допускается отказ от освобождения от налогообложения на срок менее одного календарного года. Положения настоящей статьи и пункта 2 статьи 93 настоящего Кодекса распространяются также на: 4. Статья 95. Особенности налогообложения налогом на добавленную стоимость товаров при ввозе на территорию Республики Беларусь 1.

При ввозе товаров на территорию Республики Беларусь, за исключением ввоза с территории государств - членов Таможенного союза, и наступлении иных обстоятельств, с наличием которых таможенное законодательство Таможенного союза, законы о таможенном регулировании в Республике Беларусь и или акты Президента Республики Беларусь связывают возникновение обязанности по уплате налога на добавленную стоимость, взимание налога на добавленную стоимость осуществляется таможенными органами в соответствии с настоящим Кодексом, таможенным законодательством Таможенного союза, законами о таможенном регулировании в Республике Беларусь и или актами Президента Республики Беларусь.

При ввозе товаров на территорию Республики Беларусь с территории государств - членов Таможенного союза взимание налога на добавленную стоимость осуществляют налоговые органы в соответствии с настоящим Кодексом и или актами Президента Республики Беларусь, международными договорами Республики Беларусь, в том числе международными договорами Республики Беларусь, формирующими договорно-правовую базу Таможенного союза.

При изменении порядка исчисления налога на добавленную стоимость, взимаемого налоговыми органами при ввозе товаров с территории государств - членов Таможенного союза изменении налоговой базы, ставок, порядка применения освобождения от налогообложения , новый порядок исчисления применяется в отношении товаров, принятых на учет с момента изменения порядка исчисления налога на добавленную стоимость.

Особенности налогообложения налогом на добавленную стоимость при ввозе товаров индивидуальными предпринимателями с территории государств - членов Таможенного союза устанавливаются Президентом Республики Беларусь. Исчисление и уплата налога на добавленную стоимость, взимаемого налоговыми органами, производятся комиссионером, поверенным или иным аналогичным лицом-плательщиком при: ввозе товаров на территорию Республики Беларусь с территории государств - членов Таможенного союза на основании договоров комиссии, поручения или иных аналогичных договоров; передаче на территории Республики Беларусь комитентом, доверителем или иным аналогичным лицом, являющимся налогоплательщиком государства - члена Таможенного союза, товаров, ранее ввезенных с территории государств - членов Таможенного союза, по которым налог на добавленную стоимость не был уплачен если такие товары будут реализованы через комиссионера, поверенного или иное аналогичное лицо.

Налоговая база для целей исчисления и уплаты налога на добавленную стоимость, взимаемого налоговыми органами при ввозе товаров на территорию Республики Беларусь с территории государств - членов Таможенного союза: может отражаться в налоговой декларации расчете по налогу на добавленную стоимость того месяца, срок представления которой следует за датой отгрузки товаров, указанных в пункте 4 настоящей статьи, покупателям, либо того месяца, в котором эти товары приняты к бухгалтерскому учету у комиссионера, поверенного или иного аналогичного лица.

Настоящее положение применяется, если эти товары отгружены комиссионером, поверенным или иным аналогичным лицом покупателям в месяце, следующем за месяцем принятия их к бухгалтерскому учету; отражается в налоговой декларации расчете по налогу на добавленную стоимость того месяца, в котором приняты к бухгалтерскому учету у комиссионера, поверенного или иного аналогичного лица товары, указанные в абзаце втором пункта 4 настоящей статьи, если эти товары приобретаются комиссионером, поверенным или иным аналогичным лицом для комитента, доверителя или иного аналогичного лица; может отражаться в налоговой декларации расчете по налогу на добавленную стоимость того месяца, срок представления которой следует за датой принятия к бухгалтерскому учету фактически ввезенных товаров на территорию Республики Беларусь, либо того месяца, в котором в связи с условиями внешнеторгового договора товары приняты к бухгалтерскому учету.

Настоящее положение применяется, если такое принятие к бухгалтерскому учету товаров предшествует их фактическому ввозу на территорию Республики Беларусь. Статья 96. Освобождение от налога на добавленную стоимость товаров при ввозе на территорию Республики Беларусь 1.

Освобождаются от налога на добавленную стоимость при ввозе на территорию Республики Беларусь: 1. Такие технические средства, ввезенные с использованием льгот по налогу на добавленную стоимость, должны использоваться на территории Республики Беларусь в целях профилактики инвалидности и или реабилитации инвалидов. При нецелевом использовании этих технических средств либо их вывозе за пределы территории Республики Беларусь без использования в указанных целях налог на добавленную стоимость уплачивается взыскивается в соответствии с законодательством; 1.

Основанием для освобождения от налога на добавленную стоимость товаров в соответствии с частью первой настоящего подпункта является заключение Министерства культуры Республики Беларусь об отнесении ввозимых товаров к носителям экземпляров фильмов или культурным ценностям; 1. Основанием для освобождения от налога на добавленную стоимость товаров, оборудования и оснастки, указанных в части первой настоящего подпункта, является заключение о том, что они необходимы для производства лазерно-оптической техники, выдаваемое Государственным комитетом по науке и технологиям Республики Беларусь в порядке и по форме, определяемым Советом Министров Республики Беларусь; 1.

Основанием для освобождения от налога на добавленную стоимость установок, указанных в части первой настоящего подпункта, является заключение об отнесении ввозимых товаров к установкам по использованию возобновляемых источников энергии, выдаваемое Государственным комитетом по стандартизации Республики Беларусь в порядке и по форме, определяемым Советом Министров Республики Беларусь; 1.

Товары, указанные в подпунктах 1. Ограничения по пользованию и или распоряжению товарами, указанными в подпунктах 1.

Статья 286. Общие условия применения упрощенной системы

ГЛАВА 14. Однако в контексте отмены с 2019 г. В связи с этим такие затраты с 2019 г. С 2019 г. Одновременно у передающей стороны ограничивается вычет сумм НДС по безвозмездно переданным товарам работам, услугам в адрес таких бюджетных организаций. Одновременно у профсоюзной организации ограничен вычет сумм НДС по таким товарам работам, услугам , приобретенным за счет средств нанимателя. Так, для целей НДС эти операции признаются услугой, а в случае, если предусмотрен выкуп предмета лизинга или выкуп объекта аренды, — возникает оборот по реализации товара.

Налоги-2019

В этом разделе не хватает ссылок на источники информации. Информация должна быть проверяема , иначе она может быть поставлена под сомнение и удалена. Вы можете отредактировать эту статью, добавив ссылки на авторитетные источники. Эта отметка установлена 12 мая 2016 года. Впоследствии всем странам европейского сообщества директивой Совета ЕЭС было предписано ввести НДС для субъектов экономической деятельности на своей территории до конца 1972 года. Особенности исчисления и взымания[ править править код ] Эта статья или раздел нуждается в переработке.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Свобода от НДС задним числом: ФНС напомнила про ст. 145 НК РФНезависимо от положений части первой настоящего подпункта сохраняется общий порядок исчисления и уплаты налога на добавленную стоимость индивидуальными предпринимателями в случаях, установленных статьей 91 настоящего Кодекса, по оборотам по реализации товаров работ, услуг , имущественных прав коммерческим организациям за исключением акционерных обществ , участниками, собственниками имущества которых являются эти индивидуальные предприниматели, их супруги, родители усыновители , дети в том числе усыновленные, удочеренные ; 3. Исчисление и уплата налога на недвижимость по капитальным строениям зданиям, сооружениям , их частям, машино-местам за исключением капитальных строений зданий, сооружений , их частей, машино-мест, сданных в аренду переданных в финансовую аренду лизинг , иное возмездное или безвозмездное пользование не производятся: 3. При этом под капитальными строениями: в виде зданий понимаются капитальные строения в виде зданий, признаваемые таковыми в соответствии с частью второй пункта 1 статьи 185 настоящего Кодекса, кроме капитальных строений в виде зданий, не являющихся объектом налогообложения налогом на недвижимость согласно подпунктам 2. Для определения общей площади: принимаются имеющиеся у организации капитальные строения здания, сооружения , их части, машино-места, указанные в части первой настоящего подпункта, в том числе переданные ею в аренду финансовую аренду лизинг , иное возмездное или безвозмездное пользование, доверительное управление. Данное положение применяется также при передаче капитальных строений зданий, сооружений , их частей, машино-мест в аренду финансовую аренду лизинг , иное возмездное или безвозмездное пользование с привлечением комиссионера поверенного и иного лица, действующих на основании договоров комиссии, поручения и иных аналогичных гражданско-правовых договоров; не принимаются имеющиеся у организации на праве собственности капитальные строения здания, сооружения , их части, машино-места, переданные другой организации в хозяйственное ведение, оперативное управление; капитальных строений зданий, сооружений , их частей, имеющих более одного этажа уровня , суммируется площадь каждого этажа уровня ; не учитывается площадь передаточных устройств, их частей. При этом для целей настоящей главы под передаточными устройствами понимаются передаточные устройства, признаваемые таковыми в соответствии с частью второй пункта 1 статьи 185 настоящего Кодекса; не учитывается площадь зданий, сооружений и передаточных устройств сверхнормативного незавершенного строительства.

Общие условия применения упрощенной системы 1. Налог при упрощенной системе: 1. Сохраняется общий порядок исчисления и уплаты налога на прибыль в отношении: дивидендов, а также приравненных к дивидендам доходов, признаваемых таковыми в соответствии с частью второй пункта 1 статьи 167 настоящего Кодекса ; доходов, указанных в подпунктах 3.

Налоговый кодекс Республики Беларусь (Особенная часть)

В Беларуси действуют две основные налоговые системы: упрощенная и общая. Для физлиц и ИП есть вариант уплаты единого налога. МТБлог разобрался, какой вид налогообложения подойдет ИП и владельцам малого бизнеса. Единый налог Единый налог — это фиксированная сумма, которую платят раз в месяц за определенный вид деятельности.

.

Налог на добавленную стоимость

.

Вход на сайт

.

.

.

.

.

.

И что бы мы делали без вашей отличной фразы