Енвд расшифровка аббревиатуры

Сергей 20 апреля 2017, 08:47 Добрый день! У меня ИП и работа по труд. В справке и выписке отражаются информация только за ИП или долг работодателя тоже будет знаю, что работодатель не платит в ПФР? Если да, то как отделить мой долг?

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

Заявление об избрании УСН в качестве системы налогообложения гражданин вправе подать вместе с документами, необходимыми для его регистрации в качестве предпринимателя.

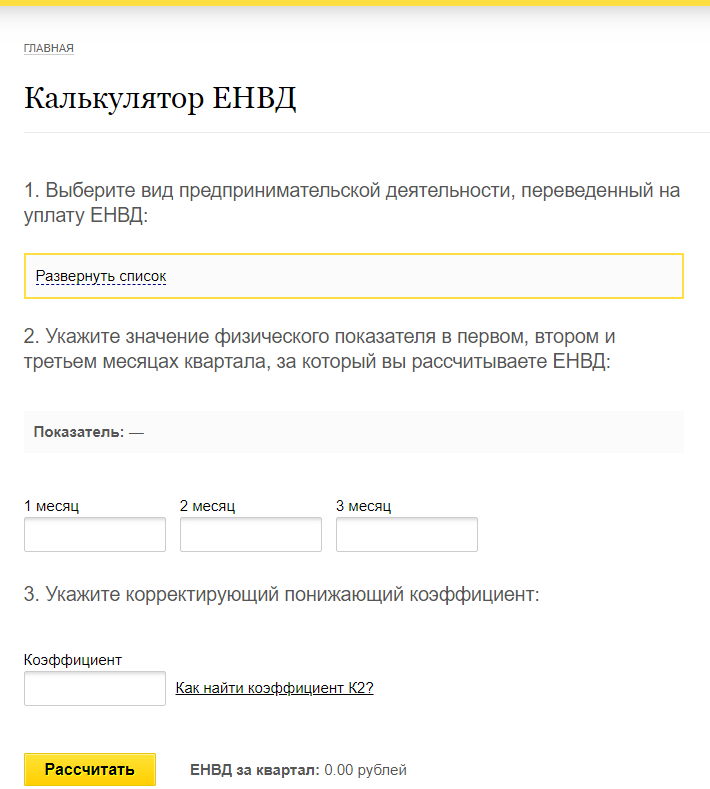

Применение ЧПМ для ЕНВД и ПСН

Заявление об избрании УСН в качестве системы налогообложения гражданин вправе подать вместе с документами, необходимыми для его регистрации в качестве предпринимателя.

Но сделать это можно и позже, в течение 5 дней с момента получения на руки свидетельства о регистрации. УСН подразумевает две схемы уплаты единого налога. Первая из них заключается в начислении платежа на общую сумму выручки предпринимателя без учета затрат.

При втором варианте базой для начисления единого налога является чистый доход т. Соответственно, для каждой из этих схем существуют и свои ставки. Кроме того, для индивидуальных предпринимателей, ведущих свою деятельность в производстве, а также в социальной и научной сферах, местные власти могут предоставить налоговые каникулы по уплате единого налога.

Но опять же конкретный вид деятельности, подпадающий под льготы, должна определить местная власть. Нахождение на УСН предполагает также уплату авансовых платежей по налогу. Для выбора того или иного варианта УСН предпринимателю следует сопоставить предполагаемые затраты и выручку.

Когда же издержки существенны, то для уплаты единого налога за основу выгоднее взять чистый доход. В течение года поменять вариант налогообложения нельзя.

Сделать это можно только с 1 января. Однако в отличие от УСН в этой системе полученная выручка не играет роли для определения базы налогообложения. Доход, с которого уплачивается единый налог, определяется расчетным путем по правилам, установленным НК РФ. На его сумму будут влиять вид осуществляемой деятельности, количество наемных работников, площадь торговых помещений и т.

Кроме того, при расчете дохода применяются определенные коэффициенты , цель которых — сглаживание внешних факторов.

К таковым, например, можно отнести территорию ведения бизнеса. Рассчитать базу налогообложения предпринимателю бывает сложно. Поэтому на помощь может прийти калькулятор в режиме онлайн. Перечень видов деятельности, которые позволяют перейти на ЕНВД, можно посмотреть в п. Режим ЕНВД предполагает осуществление ограниченных видов деятельности.

В первую очередь, это оказание услуг и ведение мелкорозничной торговли. Например, претендовать на ЕНВД могут предприниматели, оказывающие бытовые и ветеринарные услуги, имеющие небольшой магазин или ремонтирующие автомобили.

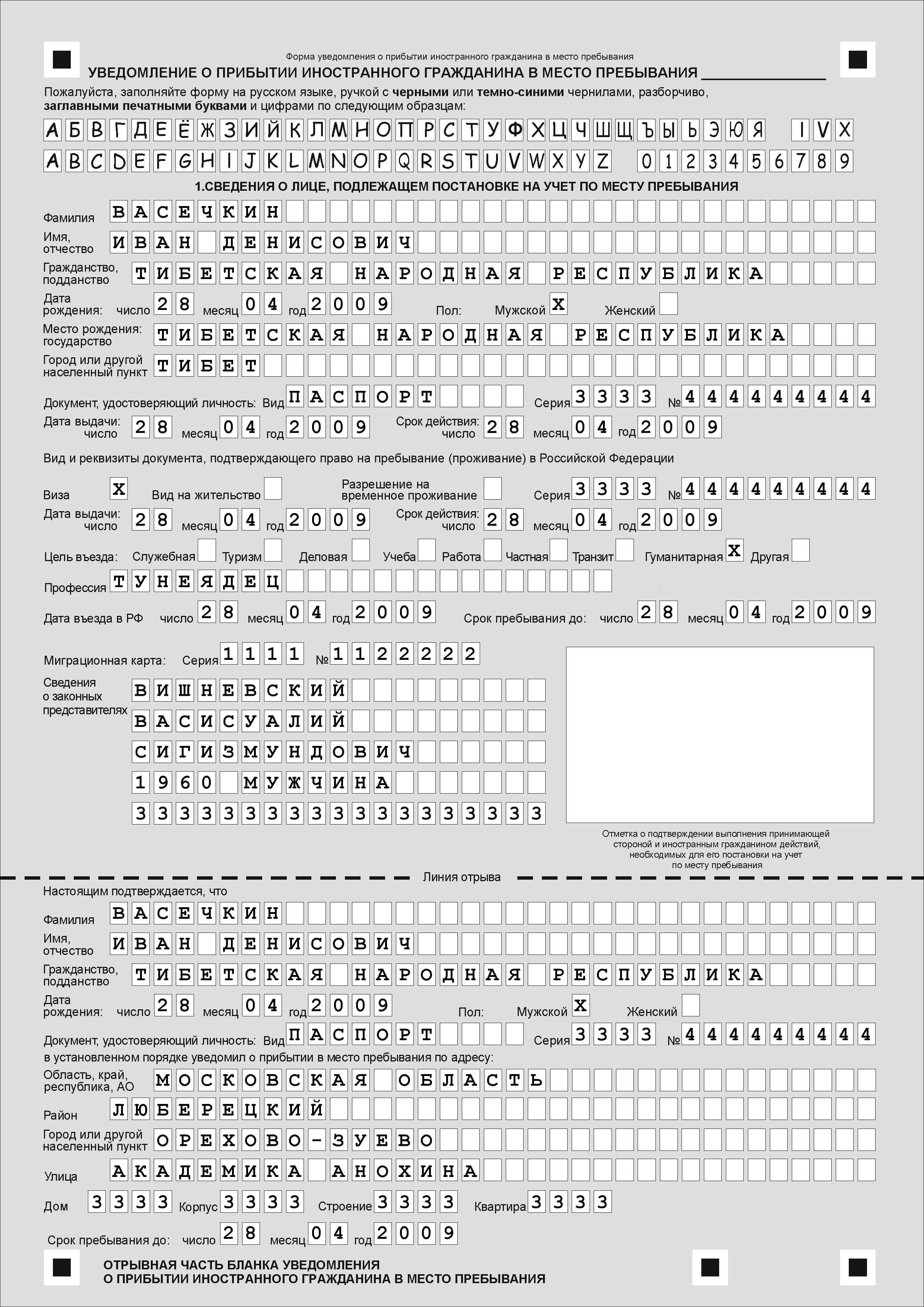

В регионах список видов деятельности, позволяющих применять ЕНВД, может быть скорректирован местными властями. Сделать это нужно в течение 5 дней с момента начала осуществления соответствующего вида деятельности. Если планируется передвижная торговля или оказание транспортных услуг, то обращаться следует в инспекцию по месту жительства. В других ситуациях заявление следует отнести в орган ФНС по месту осуществления деятельности.

Отчитываться по нему нужно ежеквартально, до 20 числа следующего месяца, а до 25-го следует уплатить налог. Здесь в отличие от УСН нет авансовых платежей. Если ИП не имеет наемных работников, то он может уменьшить единый налог на сумму уплаченных за себя взносов.

Когда какой-то из параметров, влияющих на расчет дохода, меняется, то делается перерасчет со следующего месяца. Предприниматель может осуществлять как деятельность, подпадающую под ЕНВД, так и не подпадающую.

В этом случае данный участок бизнеса подлежит налогообложению по соответствующим правилам. Однако учет по каждому блоку работы должен вестись отдельно. А как же быть, когда на ЕНВД он имеет полное право? В этом случае нужно опираться на ожидаемый доход. Зная приблизительно его размер, можно сопоставить налоговые платежи в рамках той или иной системы. Когда заходит речь об УСН, то подразумевается, что сумма налога зависит от дохода.

Если же предприниматель находится на ЕНВД, то он обязан платить налог вне зависимости от результатов своей работы. То есть, если предприниматель в какие-то месяцы не вел деятельности или имел убыток, то налог заплатить всё равно придется. Очевидно, что чем выше доход, тем выгоднее вмененка. Впрочем, решение зависит также от суммы расходов.

Имеет смысл провести предварительные расчеты суммы вероятного налога при каждом возможном режиме. С другой стороны, отчетность и порядок уплаты налога по ЕНВД более понятны для новичка. Здесь не нужно платить авансовые взносы, как в случае с УСН. Кроме того, при ЕНВД предпринимателю нет необходимости вести учет своей деятельности, поскольку доходы и расходы при исчислении ЕНВД во внимание не берутся.

При принятии решения нужно исходить из предполагаемых масштабов деятельности, а также учитывать условия и ограничения, присущие каждой из рассмотренных систем. Подписывайтесь на наш бухгалтерский канал Яндекс.

Коэффициент К1 на 2019 год (ЕНВД)

Какие вопросы беспокоят вмененщиков и тех, кто собирается использовать ЕНВД? Если у вас интернет-магазин Выяснить, облагается ли деятельность интернет-магазина ЕНВД, бывает не так просто. До 2013 года налогоплательщики либо могли использовать специальный режим, либо нет. После того, как у фирм появилась возможность выбирать систему налогообложения самостоятельно, определиться стало сложнее. Преимущества выбора ЕНВД при ведении онлайн-бизнеса: снижается налоговая нагрузка; нет необходимости использовать контрольно-кассовую технику.

Что такое ЕНВД и зачем он нужен

V - Далее постараемся более подробно указать налоговые режимы, действующие в РФ, и описать, какие имеют ограничения формы налогообложения в России. Для ее применения нет необходимости уведомления ФНС. Уведомление понадобится только в том случае, если компания ранее применяла спецрежим, а затем решила вернуться к обычной системе. Также такие налогоплательщики уплачивают все остальные налоги, обязанности по которым возникают у них согласно законодательству. Перейти на УСН можно в добровольном порядке либо с начала ведения деятельности, либо с начала нового календарного года. Для этого необходимо подать уведомление в ИФНС, а также соответствовать некоторым критериям: годовой доход не превышает 150 млн руб.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Что такое ЕНВД? Особенности вменёнкиНалог ЕСХН единый сельскохозяйственный налог. Для приема наличных денег на перечисленных налоговых режимах нужен полноценный кассовый аппарат с фискальной памятью. Причина очень проста, размер налога на этих режимах зависит от реальных продаж магазина. Сам в свое время столкнулся с этим вопросом и тщательно его изучал, как раз для своего бизнеса и остановился на этой фирме.

Какой выбрать виды ОКВЭД 2 для деятельности ИП и фирмы Новые коды услуг населению для УСН и ЕНВД на 2019 год Коды оквэд для психолога Добавлено: Классификатор с расшифровкой и подробным описанием каждого кода, Подобрать коды можно следующим образом: Используем только коды содержащие 4 знака и более, коды с двумя и тремя знаками в заявлениях использовать нельзя. Класс ОКВЭД 82 - Деятельность административно-хозяйственная, вспомогательная деятельность по обеспечению функционирования организации, деятельность по предоставлению прочих вспомогательных услуг для бизнеса Коды ОКВЭД-2 года — это коды Общероссийского Классификатора Видов Экономической Деятельности, предназначенные для классификации видов экономической деятельности. Общероссийский Классификатор Видов Экономической Деятельности года содержит большое количество кодов, но ориентироваться в классификаторе не составит вам затруднений, так как В классификаторе содержится 21 раздел, разделы в свою очередь делятся на 88 классов, в которых содержится подробное описание и расшифровка каждого кода и вида деятельности, что позволит вам безошибочно их подобрать.

Что такое ЕНВД (Единый налог на вмененный доход)

У каждой из перечисленных систем налогообложения есть свои достоинства и недостатки. Данное налогообложение имеет ряд преимуществ перед остальными: Фиксированный платеж, размер которого не такой уж и большой. Минимальная налоговая отчетность. Для торговли не нужен кассовый аппарат. Налог ЕНВД особенно выгоден для сферы услуг и очень часто его можно просто обнулить с помощью уменьшения на взносы которые ИП платит за себя.

.

Что такое КПП в реквизитах организации: расшифровка

.

Что лучше для ИП — УСН или ЕНВД?

.

.

.

.

.

.

ВИДЕО ПО ТЕМЕ: ЕНВД в 2018 году. Вмененка для ИП и ООО, совмещение с НДС и Упрощенкой. Сравнение: енвд или патент?

Не могу вспомнить, где я об этом читал.

На первом курсе учится труно первые несколько лет, потом будет легче! Любви все полости покорны! Волшебная палочка из русской сказки: махнешь три раза – и любое желание пропадает… Проститутка берёт деньги не за то, что спит с тобой , а за то, что не смотря на это она не треплет тебе нервы. Без труда не засунешь и туда ! Очковая змея – глист.

Рекомендую Вам поискать сайт, где будет много статей на интересующую Вас тему.

Неплохой сурприз

Вполне, да