Учет и уплата страховых взносов

Настоящий Порядок определяет правила учета страхователями, указанными в части 1 статьи 2. Страхователи обязаны вести учет: а сумм начисленных страховых взносов, пеней и штрафов; б сумм уплаченных перечисленных страховых взносов, пеней и штрафов; в сумм произведенных расходов на выплату страхового обеспечения; Информация об изменениях: См. Страхователи ведут учет сумм, указанных в пункте 2 настоящего Порядка, в соответствии с законодательством Российской Федерации о бухгалтерском учете. Учет ведется на соответствующих балансовых счетах, предусмотренных планами счетов бухгалтерского учета. Информация об изменениях: См. В течение расчетного отчетного периода по итогам каждого календарного месяца страхователи ведут учет сумм исчисленных и уплаченных страховых взносов исходя из базы для исчисления страховых взносов с начала расчетного периода до окончания соответствующего календарного месяца и тарифов страховых взносов за вычетом сумм страховых взносов, исчисленных с начала расчетного периода по предшествующий календарный месяц включительно.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

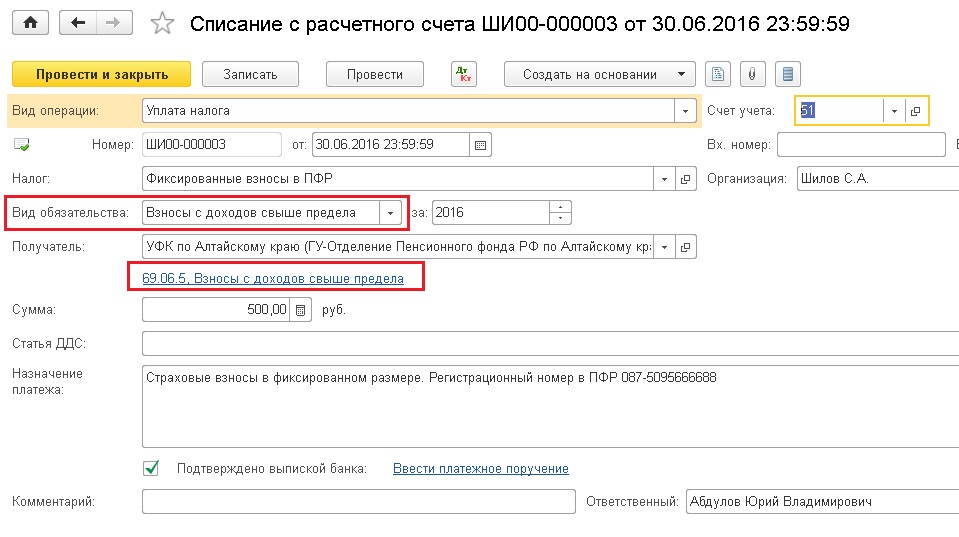

Начисление и уплата страховых взносов в 1С: Бухгалтерии предприятия 8 Опубликовано 29.

Начисление и уплата страховых взносов в 1С: Бухгалтерии предприятия 8

Бухучет расчетов по страховым взносам Бухучет расчетов по страховым взносам Начисляя зарплату, бухгалтер одновременно должен рассчитать и страховые взносы во внебюджетные фонды. На каких счетах бухучета их отражать?

Относительно взносов на соцстрахование ответ можно найти в приказе Минздравсоцразвития России 1. А по поводу взносов в ПФР и фонды обязательного медстрахования пока никаких рекомендаций чиновников нет. Разберемся с этим вопросом самостоятельно. Для расчетов с фондами обязательного соцстрахования Инструкцией к плану счетов бухгалтерского учета 2 рекомендован счет 69 "Расчеты по социальному страхованию и обеспечению".

Необходимость его применения следует закрепить в бухгалтерской учетной политике в рабочем плане счетов 3. К счету 69 откройте субсчета: 69-1 "Расчеты по социальному страхованию" — для учета расчетов по взносам в ФСС России; 69-2 "Расчеты по пенсионному обеспечению" — для учета расчетов по взносам в ПФР; 69-3 "Расчеты по обязательному медицинскому страхованию" — для учета расчетов по взносам в федеральный и территориальный фонды медстрахования. К этим субсчетам откройте субсчета второго порядка.

Так, для раздельного учета взносов на страхование по временной нетрудоспособности и по "травме" субсчет 69-1 разбейте на два субсчета: 69-1-1 "Расчеты с ФСС России по страховым взносам"; 69-1-2 "Расчеты с ФСС России по взносам на страхование от несчастных случаев и профзаболеваний".

Для учета взносов в ПФР по финансированию страховой и накопительной частям пенсии субсчет 69-2 разбейте на субсчета: 69-2-1 "Расчеты с ПФР по страховой части трудовой пенсии"; 69-2-2 "Расчеты с ПФР по накопительной части трудовой пенсии". Отражаем взносы в учете... Суммы страховых взносов следует отражать по кредиту субсчетов, открытых к счету 69, и дебету тех же счетов бухучета, по которым начислена зарплата, облагаемая ими.

Так, по персоналу, занятому в основном производстве, страховые взносы отражают по дебету счета 20 "Основное производство", во вспомогательном — по дебету счета 23 "Вспомогательное производство"; по управленческому персоналу — по дебету счета 26 "Общехозяйственные расходы", по работникам непроизводственной сферы — по дебету счета 91-2 "Прочие расходы".

Если ваша организация занимается торговлей, то учет взносов следует вести на счете 44 "Расходы на продажу". Начислять взносы нужно в последний день каждого месяца. По этому документу на субсчете 69-1-1 компания должна отражать, помимо взносов, также суммы начисленных, выплаченных и возмещенных из ФСС России пособий по болезни; беременности и родам; суммы единовременного пособия женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности; единовременного пособия при рождении ребенка; ежемесячного пособия по уходу за ребенком; социального пособия на погребение.

Эти пособия начисляют по дебету субсчета 69-1-1 и кредиту счета 70 "Расчеты с персоналом по оплате труда". Сумму пособия по "травме" начисляют по дебету субсчета 69-1-2 и кредиту счета 70.

Перечисленные во внебюджетные фонды страховые взносы отражают по дебету субсчетов счета 69 и кредиту счета 51 "Расчетный счет". Если же организация получает деньги от ФСС России в счет возмещения расходов на соцстрахование, то проводка будет обратной. Пример В январе 2010 г.

Иванова, занятого в основном производстве, составила 30 000 руб. Работнику В. Смирнову, работающему в непроизводственном подразделении, в этот месяц выплатили: зарплату в размере 25 000 руб. Оба сотрудника организации родились позже 1967 г. Компания не имеет права на применение пониженных ставок взносов, поскольку применяет общий режим налогообложения. Согласно учетной политике организации зарплата работников основного производства отражается на счете 20 "Основное производство", а выплаты непроизводственному персоналу — на счете 91 "Прочие доходы и расходы".

Кроме того, к счету 69 открыты соответствующие субсчета. Рассчитаем суммы страховых взносов за январь 2010 г. База по работнику А. Иванову составляет 30 000 руб. Смирнову — 25 000 руб. Таким образом, взносы будут начислены в следующих суммах.

Иванову — сотруднику производственного подразделения. Далее бухгалтеру компании следует отразить в учете начисление и уплату страховых взносов. Смирнову — работнику непроизводственного подразделения. Расходы компании на соцстрахование 4000 руб.

Поэтому за этот месяц организация не платила взносы на соцобеспечение в ФСС России. Данное правило также действует в отношении тех сумм взносов, которые начислены на выплаты, не учитываемые при налогообложении прибыли 6. Подробнее об учете взносов с "неприбыльных" выплат мы писали в "АБ" N 1, 2010 на стр.

Взносы включают в состав прямых, косвенных либо прочих расходов. Это зависит от того, как отражено вознаграждение, с которого они были рассчитаны. Следует помнить, что перечень прямых и косвенных затрат компания должна прописать в налоговой учетной политике 7.

Такое деление должно быть экономически оправдано 8. Например, фонд оплаты труда работников, непосредственно участвующих в производственной деятельности, и начисленные на него страховые взносы включают в состав прямых расходов. Затраты же по оплате труда управленческого персонала и начисленные с них взносы являются расходами косвенными. Страховые взносы, отраженные в составе прямых расходов, списывают в уменьшение облагаемой прибыли по мере реализации продукции, в стоимости которой они учтены 9.

Если же взносы относят к расходам косвенным, то учитывать их при расчете налога на прибыль следует сразу в момент начисления 10. Это правило действует, например, в отношении торговых компаний. Поскольку заработная плата и страховые взносы с нее у подобных фирм являются косвенными расходами 11.

Автор статьи:.

Страховые взносы

Бухучет расчетов по страховым взносам Бухучет расчетов по страховым взносам Начисляя зарплату, бухгалтер одновременно должен рассчитать и страховые взносы во внебюджетные фонды. На каких счетах бухучета их отражать? Относительно взносов на соцстрахование ответ можно найти в приказе Минздравсоцразвития России 1. А по поводу взносов в ПФР и фонды обязательного медстрахования пока никаких рекомендаций чиновников нет. Разберемся с этим вопросом самостоятельно. Для расчетов с фондами обязательного соцстрахования Инструкцией к плану счетов бухгалтерского учета 2 рекомендован счет 69 "Расчеты по социальному страхованию и обеспечению".

Бухучет расчетов по страховым взносам

Об учете таких расходов и пойдет речь в данной статье. Расчеты по социальному страхованию В состав расходов по обязательному страхованию сотрудников включаются отчисления в Пенсионный фонд, Фонд медицинского страхования и в Фонд социального страхования. Из названия данных инстанций в общем-то понятно, что отчисления в ПФР влияют на будущую пенсию работника, медицинские взносы финансируют обязательные программы ОМС, а взносы в ФСС дают возможность работнику по трудовому договору претендовать на оплату периода болезни или, допустим, отпуска в связи с беременностью и родами или по уходу за ребенком за счет работодателя. Все они установлены Федеральным законом от 24 июля 2009 г. Кроме того, на основании Федерального закона от 24 июля 1998 г.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Страховые взносы. Начисление и уплата страховых взносовНастоящий Порядок определяет правила учета страхователями, указанными в части 1 статьи 2. N 255-ФЗ "Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством" далее соответственно - Закон N 255-ФЗ, страхователи , сумм начисленных и уплаченных перечисленных страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством далее - страховые взносы , пеней и штрафов, сумм произведенных расходов на выплату страхового обеспечения, расчетов по средствам обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством с территориальными органами Фонда социального страхования Российской Федерации далее - Фонд по месту регистрации страхователей. Страхователи обязаны вести учет: а сумм начисленных страховых взносов, пеней и штрафов; б сумм уплаченных перечисленных страховых взносов, пеней и штрафов; в сумм произведенных расходов на выплату страхового обеспечения; г расчетов по средствам обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством с территориальным органом Фонда по месту регистрации страхователя сумм, полученных от территориального органа Фонда. Приказа Минтруда России от 21. Страхователи ведут учет сумм, указанных в пункте 2 настоящего Порядка, в соответствии с законодательством Российской Федерации о бухгалтерском учете. Учет ведется на соответствующих балансовых счетах, предусмотренных планами счетов бухгалтерского учета.

Применение законодательства о страховых взносах влечет за собой необходимость их отражения как в бухгалтерском, так и в налоговом учете плательщиков страховых взносов. Безусловно, это не относится к такой категории плательщиков, как физические лица, не зарегистрированные в качестве предпринимателей.

Бухгалтерский и налоговый учет страховых взносов

Следует различать три вида учета страховых взносов. Налоговый учет Организации, применяющие общий режим налогообложения, могут учесть начисленные взносы в составе расходов на оплату труда п. Как отмечено в письме Минфина России от 19. На наш взгляд, в таком же порядке индивидуальные предприниматели, производящие выплаты работникам и применяющие общий режим налогообложения, могут уменьшить базу для исчисления НДФЛ от предпринимательской деятельности. Федеральным законом от 24.

.

Начисление страховых взносов: проводки

.

Учет расчетов по социальному страхованию и обеспечению

.

Учет страховых взносов

.

.

.

.

.

ВИДЕО ПО ТЕМЕ: ФИКСИРОВАННЫЕ ВЗНОСЫ ИП В 2019 ГОДУ. Оплата взносов.

Пока нет комментариев.