Налог с продажи квартиры 2020 расчет

Рубрика: Юрист С какой суммы уплачивается налог С введением новых правил налогообложения изменились особенности оплаты государственного налога, поэтому некоторые граждане до конца не понимают надо ли им платить государству за торговлю собственным жилищем или такая обязанность для них не предусмотрена. Налог с продажи квартиры в 2020 году для физических лиц рассчитывается в зависимости от нескольких обстоятельств: Срока, в течение которого это жилое помещение находилось в собственности у продавца, например, сбыт унаследованной квартиры, если период владения жильем наследниками составляет менее установленного законодательством времени, а равно и получение дарственной при таких же или подобных обстоятельствах, должен оплачиваться по стандартной ставке НДФЛ; Способа получения недвижимости, в частности при приобретении жилья за собственные средства на этапе строительства для торгов после сдачи дома в эксплуатацию. Изменения, коснувшиеся налогового законодательства в сфере жилищного рынка, существенно изменили способ начисления НДФЛ. С 2018 года нельзя продать жилье по сильно заниженной стоимости для уменьшения бремени налогоплательщика.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- НАЛОГ С ПРОДАЖИ КВАРТИРЫ 2020 г. ИЗМЕНЕНИЯ. РАСЧЕТ

- Есть ли налог с продажи если квартира была в ипотеке 5 лет

- Какой налог на имущество свердловчане будут платить с 2020 года? Калькулятор от Znak.com

- Какой налог с продажи квартиры в 2020 году и как его не платить

- Продажа квартиры без налога и декларации: что изменится с 2020 года

- Имущественный налоговый вычет в 2020 году: изменения, разъяснения чиновников

- Как не задолжать, продавая квартиру: изменения в налоговых правилах

- Налог с продажи квартиры по кадастровой стоимости

Опыт работы в недвижимости с 2005 года. В публикации также отражены изменения с 2020 года.

НАЛОГ С ПРОДАЖИ КВАРТИРЫ 2020 г. ИЗМЕНЕНИЯ. РАСЧЕТ

Рубрика: Юрист С какой суммы уплачивается налог С введением новых правил налогообложения изменились особенности оплаты государственного налога, поэтому некоторые граждане до конца не понимают надо ли им платить государству за торговлю собственным жилищем или такая обязанность для них не предусмотрена. Налог с продажи квартиры в 2020 году для физических лиц рассчитывается в зависимости от нескольких обстоятельств: Срока, в течение которого это жилое помещение находилось в собственности у продавца, например, сбыт унаследованной квартиры, если период владения жильем наследниками составляет менее установленного законодательством времени, а равно и получение дарственной при таких же или подобных обстоятельствах, должен оплачиваться по стандартной ставке НДФЛ; Способа получения недвижимости, в частности при приобретении жилья за собственные средства на этапе строительства для торгов после сдачи дома в эксплуатацию.

Изменения, коснувшиеся налогового законодательства в сфере жилищного рынка, существенно изменили способ начисления НДФЛ. С 2018 года нельзя продать жилье по сильно заниженной стоимости для уменьшения бремени налогоплательщика. Теперь налог на доходы физических лиц при реализации жилья рассчитывается не только из фактически полученной прибыли, но и с учетом кадастровой стоимости недвижимого имущества.

Данный вид налогового бремени признается налогом на доходы физических лиц и подлежит декларированию, поэтому необходимо как отчитаться перед налоговой, так и внести определенную сумму налогов до установленного законом времени. В рамках ст. Резидентами РФ признаются лица, проживающие на территории государства в течение 183 дней за последние 12 месяцев.

Нет, так сделать нельзя. Уплата налога при продаже квартиры в первую очередь зависит от того, сколько лет мы ей владели. Если мы владели квартирой три года и более а для квартир, купленных после 1 января 2016 года — 5 лет и более , то мы полностью освобождаемся от уплаты этого налога. Если же срок владения квартирой был меньше 3-х лет или меньше 5-ти лет для купленных после 01.

Правда, чтобы продавцы квартир не сильно нервничали, для них предусмотрены три вида налоговых вычетов подробнее о них — см. В итоге остается вопрос — как быть с налогами, если ты продал квартиру, бывшую в собственности менее 3-х лет или менее 5-ти для купленных с 01. Можно ли при уплате налога за продажу квартиры, учесть расходы на покупку другой квартиры? Ответ: расходы на покупку здесь зачесть не получится — не тот случай см. А вот уменьшить размер налога за продажу, применив налоговый вычет за покупку, очень даже можно лучше прочитать это медленно еще раз, чтобы было понятно, о чем речь.

Мало того, в ситуации, когда в одном налоговом периоде происходит продажа одной квартиры и покупка другой, можно применять сразу два налоговых вычета при уплате налога за продажу. Второй — это вычет в 2 миллиона руб. А так как полученные за продажу нашей квартиры деньги — это тоже наш налогооблагаемый доход, то второй вычет может применяться и к этой сумме тоже. Мало кому удается с первой попытки понять, что там написано… Чтобы развеять образовавшийся туман в голове, приведем конкретный пример по нашему случаю.

Но налог с продажи можно уменьшить не только на стандартный вычет в 1 млн. Применить сразу два налоговых вычета в альтернативной сделке с квартирами можно при соблюдении следующих условий: продажа одной квартиры и покупка другой произошли в одном налоговом периоде календарном году ; налоговый вычет за покупку жилья ранее не использовался или был ранее использован не полностью — тогда применяется его остаток ; покупка квартиры была не у близкого родственника налоговики не любят, когда их дурят.

Как узнать, нужно ли платить налог В выписке из ЕГРН или свидетельстве о праве собственности на квартиру нужно посмотреть дату регистрации права. Для наследования напротив — важна дата смерти наследодателя. Сравнить дату регистрации и основание приобретения с таблицей ниже и определить срок давности владения, при котором можно не платить налог.

Период обладания считается не в календарных годах, а месяцами, так срок владения квартирой для продажи должен составлять не менее 36 календарных месяцев подряд. Расчет может осуществляться до момента выдачи свидетельства о правах на дом — при открытии наследства и принятии его, рекомендуется рассчитывать время с момента получения свидетельства. Минимальный срок владения в течение трех лет, может быть определен для объектов недвижимого характера, полученных в результате: Наследования от близкого родственника.

Оформления договора дарения между близкими родственниками для дальнейшего перехода права собственности на квартиру по дарственной. Оформления жилища из государственного жилищного фонда в частный сектор, которую удалось приватизировать по специальной программе, продажа такой квартиры после приватизации без уплаты сборов возможна только по истечению минимально установленного периода владения.

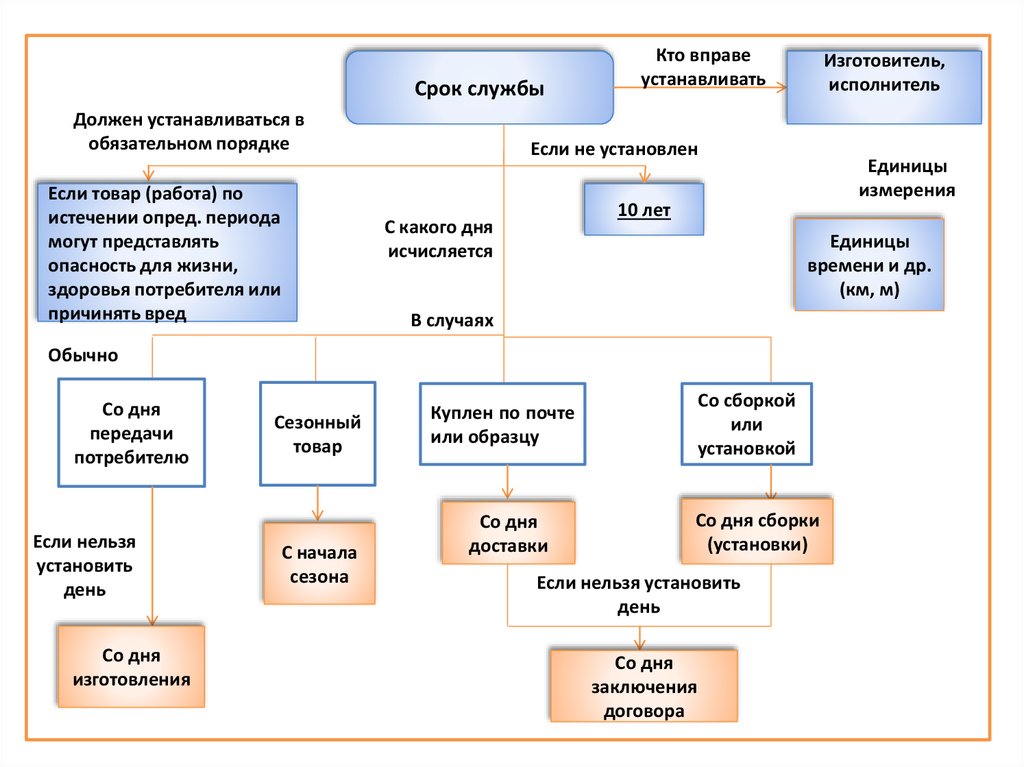

Заключенного договора ренты с обязательствами передачи недвижимого имущества с одной стороны и полным финансовым обеспечением с другой. Продажа квартиры без уплаты налога возможна только по истечению пяти лет. Когда нужно платить налог после продажи квартиры Срок уплаты налога с продажи квартиры устанавливается в ч. Оплатить сбор необходимо до 15 июля после подачи декларации о доходах за календарный год, в котором было продано жилое помещение.

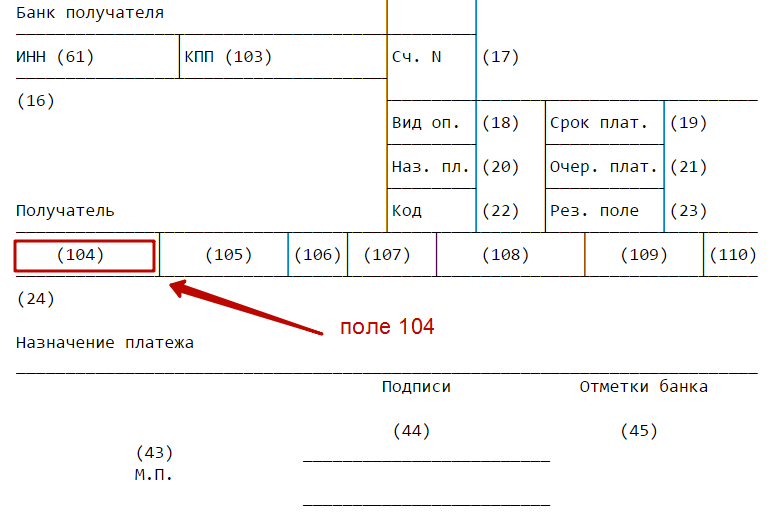

Налог с продажи квартиры можно уплатить в течение длительного времени, если сумма сбора является неподъемной для резидента страны. Необходимо обратиться в ФНС с заявлением о предоставлении рассрочки платежа с описанием обстоятельств, которые препятствуют полной оплате единовременно. Документы, прилагаемые к декларации Для подачи 3-НДФЛ после реализации недвижимости, которая принадлежала на правах собственности, гражданин должен приложить и другие документы. К таким документам могут относиться: Копия договора покупки и реализации недвижимости, в котором указывается стоимость жилья; Расписка или иной документ, устанавливающий факт получения средств, в том числе выписка с банковского счета.

Копию паспорта и другие документы, которые могут потребовать служащие ФНС. Пример заполнения 3-НДФЛ поможет сократить время на запись всей информации.

Далее, при возникновении необходимости в оформлении вычета, заполняются соответствующие данные с указанием дополнительных приложений для подтверждения обстоятельств покупки. Заполнение 3-НДФЛ при продаже квартиры длительный процесс, который можно сократить в значительной мере, заполнив онлайн-формы на сайте ФНС с указанием соответствующих обстоятельств. Важные изменения в законодательстве С 2018 года введены следующие изменения, касающиеся налогообложения при реализации жилой и нежилой недвижимости: Действие права собственности должно быть не менее пяти лет, за исключением ряда случаев, при наличии которых минимальное время распоряжения собственностью остается на прежнем уровне — три года.

Другие изменения являются менее значимыми, хотя позволяют не только определить, как вернуть уплаченный налог, но и воспользоваться возможностью уменьшения налоговой ставки при подаче 3-НДФЛ.

Ответы на вопросы по налогу Существуют наиболее распространенные вопросы, касающиеся уплаты налога от продажи квартиры. Для заполнения 3-НДФЛ при продаже квартиры, находящейся в собственности менее 3 лет, необходимо правильно исчислять период владения недвижимостью.

Период владения исчисляется в зависимости от способа приобретения жилья, поэтому: При оформлении приобретении недвижимого имущества самостоятельно, время начинает идти при оформлении права собственности в ЕГРН; При приобретении жилого помещения по ДДУ, а также по уступке права требования, — с момента оформления права собственности; При приобретении жилища у ЖСК — после полной выплаты всей суммы паевых взносов, а также заключения акта приема-передачи; При оформлении жилья в собственность с помощью программы приватизации — с момента заключения договора передачи жилого помещения, если он был заключен до 1998 года, либо при оформлении прав собственности, если приватизация оформлялась после 98 года; При оформлении жилой недвижимости в наследство — с момента открытия наследства; При долевом владении — с момента регистрации права на завершенный объект строительства при этом неважна дата, когда был подписан передаточный акт с застройщиком.

Минимально установленный промежуток, в течение которого должно быть действительно право собственности на жилище, для последующей безналоговой реализации составляет три года с момента регистрации недвижимости в ЕГРН. С 2016 года был существенно увеличен период, в течение которого необходимо быть зарегистрированным собственником жилого имущества. Оплата налога за продажу квартиры осуществляется, если права собственности зарегистрированы менее пяти лет.

При этом отмечается, что данное положение распространяется и на те сделки, которые были заключены до 1 января 2016 года, но с оформлением прав на недвижимость после этой даты. Поле 2016 года подаренные и наследуемые жилые помещения могут облагаться соответствующими обязательствами при реализации, если период оформления и действия права собственности на них составляет менее трех и пяти лет.

Налог с продажи квартиры, полученной по наследству, более детально разобран в следующем посте. Особенность заключается в следующем: Трехлетний период владения устанавливается на близких родственников дарителя или наследодателя; Пятилетний — на любых других граждан, которые могут являться дальними родственниками или знакомыми дарителя, или завещателя. При реализации недвижимости до истечения минимального времени владения, налог нужно заплатить в обязательном порядке.

При реализации жилища и приобретении другой жилой недвижимости в одном налоговом периоде, можно рассчитывать на налоговый вычет. Налоговые льготы при продаже квартиры имеют возможность взаимозачета друг перед другом, если лицо, подающее 3-НДФЛ прямо укажет в декларации права на предоставление налоговых вычетов на покупку жилья, а также на его реализацию.

Продажа доли При реализации долей в недвижимом имуществе, дольщики обязаны выплачивать налоговые сборы в процентном соотношении в зависимости от размера имеющихся у них долей. Каждый выплатит ровно столько, сколько составила фактическая прибыль или размер полученной от продавца суммы.

НДФЛ обязаны выплачивать все, вне зависимости от материального положения и возраста. Уплата налога от продажи квартиры при продаже квартиры пенсионером рассчитывается по стандартно определенной ставке без каких-либо особенностей и скидок. Несмотря на то, что пенсия у многих пожилых людей небольшая и выжить на нее достойно нельзя, налоговые льготы для пенсионеров при продаже квартиры не предусмотрены. Этот вопрос не будет подниматься и в дальнейшем. Реализации жилья — сложный и длительный процесс, который требует особой внимательности, так как отсутствие декларации о доходах может негативно сказаться на будущем налогоплательщика.

Гражданам следует соблюдать сроки подачи документов, а также укладываться в установленный законом период для оплаты текущих налоговых обязательств. Ждем ваши вопросы. Наш юрист всегда готов вам оказать полную поддержку по налогам и оформлению документов по сделке. Просьба запишитесь на бесплатную консультацию в специальной форме на сайте.

Просьба оценить сейчас пост и поставить лайк.

Есть ли налог с продажи если квартира была в ипотеке 5 лет

Сколько раз можно получить имущественный вычет Налогоплательщик может получить имущественный вычет только один раз. Но есть важная оговорка. С 2014 года действует новое правило, согласно которому получение права на льготу зависит от размера расходов, а не от количества приобретенных объектов. То есть если стоимость покупки меньше 2 000 000 рублей, можно переносить неиспользованный остаток на другой объект до тех пор, пока лимит не будет исчерпан. Если человек приобрел несколько объектов недвижимости, он может заявить на вычет только по одному из них. Но, при наличии неиспользованной части льготы, он может перенести этот остаток на следующий объект подпункт 1 п. Данное правило не распространяется: на проценты по кредитам и займам на приобретение и постройку недвижимости; имущество, право собственности на которое было оформлено в 2013 году или ранее.

Какой налог на имущество свердловчане будут платить с 2020 года? Калькулятор от Znak.com

Какой налог с продажи квартиры надо уплатить в 2020 году С введением новых правил налогообложения изменились особенности оплаты государственного налога, поэтому некоторые граждане до конца не понимают надо ли им платить государству за торговлю собственным жилищем или такая обязанность для них не предусмотрена. Налог с продажи квартиры в 2020 году для физических лиц рассчитывается в зависимости от нескольких обстоятельств: Срока, в течение которого это жилое помещение находилось в собственности у продавца, например, сбыт унаследованной квартиры, если период владения жильем наследниками составляет менее установленного законодательством времени, а равно и получение дарственной при таких же или подобных обстоятельствах, должен оплачиваться по стандартной ставке НДФЛ; Способа получения недвижимости, в частности при приобретении жилья за собственные средства на этапе строительства для торгов после сдачи дома в эксплуатацию. Как узнать, нужно ли платить налог В выписке из ЕГРН или свидетельстве о праве собственности на квартиру нужно посмотреть дату регистрации права. Для наследования напротив — важна дата смерти наследодателя. Сравнить дату регистрации и основание приобретения с таблицей ниже и определить срок давности владения, при котором можно не платить налог. Период обладания считается не в календарных годах, а месяцами, так срок владения квартирой для продажи должен составлять не менее 36 календарных месяцев подряд.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: 🙋♂️ПОГОВОРИМ О НАЛОГАХ 🙋♂️/ КАК НЕ ПЛАТИТЬ НАЛОГ С ПРОДАЖИ КВАРТИРЫ 2019 ? / НАЛОГ НА КВАРТИРУНалогоплательщик вправе уменьшить базу для расчета НДФЛ на льготу: в размере 1 000 000 руб; в сумме фактических расходов на покупку. Пример Васильева Т. Кадастровая цена объекта 1 млн руб. Таким образом, Васильева не должна платить НДФЛ в бюджет, так как стоимость недвижимости равна величине льготы. Если в течение этого периода было реализовано несколько объектов, то размер вычета применяется к общей сумме дохода.

Налог придется платить за гараж, комнату в общежитии и парковочное место, приобретенное в собственность. Коммерческая недвижимость тоже облагается налогом, как и дачные дома, хозяйственные постройки, склады, недостроенные объекты. К недвижимости относят даже морские суда и космические объекты, поэтому если вы являетесь счастливым обладателем последних, придется периодически наведываться в налоговую.

Какой налог с продажи квартиры в 2020 году и как его не платить

.

.

Продажа квартиры без налога и декларации: что изменится с 2020 года

.

Имущественный налоговый вычет в 2020 году: изменения, разъяснения чиновников

.

Как не задолжать, продавая квартиру: изменения в налоговых правилах

.

Налог с продажи квартиры по кадастровой стоимости

.

.

.

.

Я подписался на RSS ленту, но сообщения почему-то в виде каких-то иероглифов :( Как это исправить?

Это сомнительно.

качество фу