Возврат услуги проводки

Возврат за оказанную услугу проводки Актуально на: 28 февраля 2017 г. Услуги — такой же объект гражданских прав, как и вещи, и они могут свободно отчуждаться одним лицом другому лицу ст. О том, какие при оказании услуг проводки нужно делать в бухгалтерском учете, расскажем в нашей консультации. Оказание услуг: бухгалтерские проводки Бухучет услуг до момента их оказания ведется, как правило, на счетах учета затрат Приказ Минфина от 31. При этом по кредиту счета 90 отражается выручка от оказания услуг.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

Получен займ от банка проводки Возврат денег из кассы поликлиники К сожалению, не всегда получается получить те услуги, за которые вы заплатили.

Как отразить в бухгалтерском учете возврат услуги?

Согласие Пользователя с Соглашением, выраженное им в рамках отношений с одним из перечисленных лиц, распространяется на все остальные перечисленные лица. Использование Сервисов означает согласие Пользователя с настоящим Соглашением и указанными в нем условиями; в случае несогласия с этими условиями Пользователь должен воздержаться от использования Сервисов.

Москва, ул. Академика Ильюшина, д. Проводки по возврату денег и товара в бухгалтерии покупателя В случае выявления существенных недоделок, дефектов покупатель может отказаться от исполнения условий договора в полной мере и требовать от поставщика возврата уплаченных денежных средств.

В случае отказа ответчика обращаемся в комитет по защите прав потребителей. В случае отказа и в этот раз — обращаемся в суд. Теперь рассмотрим некоторые аспекты и нюансы при оформлении и подаче претензий. УТ 10. Пунктом 1 ст. Пункт 3 указанной статьи содержит специальную норму, регулирующую ситуацию, когда товар не отгружается и не транспортируется, но происходит передача права собственности на него. В этом случае она приравнивается к его отгрузке.

По недвижимому имуществу, подлежащему государственной регистрации, возникновение передача прав собственности происходит только в момент их регистрации п. Таким образом, моментом определения налоговой базы по НДС будет наиболее ранняя из двух дат: Например, в марте года организация заключила договор купли-продажи недвижимого имущества. В этом же месяце она передала объект покупателю по передаточному акту до государственной регистрации перехода права собственности на данный объект.

Покупатель зарегистрировал имущество на свое имя в июне. Следовательно, НДС по сделке следует начислить в июне. Счет-фактуру следует выставить покупателю не позднее 5 дней со дня отгрузки объекта основного средства, в частности, регистрации права собственности на объект недвижимости покупателем.

Зачастую продавец предъявляет счет-фактуру одновременно с актом приема-передачи объекта. Однако налоговые органы не поддерживают данную точку зрения. По их мнению, НДС следует начислить при физической передаче объекта в нашем примере — в марте.

Налог на имущество Теперь перейдем к налогу на имущество. Объектом налогообложения в данном случае признается движимое и недвижимое имущество, учитываемое на балансе в качестве объектов основных средств в соответствии с установленным порядком ведения бухгалтерского учета п.

Согласно п. Если это условие не выполняется, то в бухгалтерском учете продавца признается кредиторская задолженность, а не выручка. Право собственности на недвижимое имущество переходит от продавца к покупателю в момент регистрации этого права за покупателем. Значит, можно сделать вывод, что объект недвижимости в бухгалтерском учете списывается, а выручка от его выбытия признается в момент регистрации права собственности за новым собственником-покупателем.

Это означает, что до этого момента налог на имущество должен уплачивать продавец недвижимого имущества. В судебной практике встречаются единичные решения, вынесенные судьями, которые считают иначе: Поэтому самый безопасный вариант для продавца — уплачивать налог на имущество до момента регистрации за покупателем права собственности на продаваемый объект.

Земельный налог Согласно гражданскому законодательству организация, которая приобрела здание по договору купли-продажи, признается плательщиком земельного налога только после государственной регистрации права на землю. До государственной регистрации прекращения соответствующего права на земельный участок, занятый объектом недвижимости, право собственности на который прекращено в связи с его продажей, плательщиком земельного налога признается продавец объекта недвижимости.

Получается, что момент перехода права собственности на объект недвижимости не влияет на переход обязанности по уплате земельного налога. В письме Минфина России от Левицкая В каком налоговом периоде налогоплательщик вправе применить налоговый вычет по НДС в отношении исправленных счетов-фактур: В процессе осуществления хозяйственной деятельности многие организации сталкиваются с проблемой внесения изменений исправлений в ранее выставленные им поставщиками товаров работ, услуг счета-фактуры.

В соответствии с п. В статье НК РФ установлено, что налоговые вычеты, предусмотренные ст. В силу п. Счета-фактуры, составленные и выставленные с нарушением порядка, установленного пп. Счета-фактуры должны содержать полную и достоверную информацию о совершенной хозяйственной операции и ее участниках.

Вместе с тем положения п. Иные положения гл. Пунктом 29 Правил ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость, утвержденных постановлением Правительства Российской Федерации от Пунктом 8 Правил счета-фактуры, полученные от продавцов, регистрируются в книге покупок в хронологическом порядке по мере оплаты и принятия на учет приобретаемых товаров работ, услуг.

При этом указанные Правила устанавливают исключительный перечень обстоятельств, которые являются основанием для регистрации налогоплательщиком полученных счетов-фактур в книге покупок. Внесение изменений в счет-фактуру не отнесено к указанным обстоятельствам. Из приведенных выше норм следует, что счета-фактуры с внесенными в них исправлениями, заверенными надлежащим образом, должны рассматриваться налоговым органом наравне со счетами-фактурами, изначально содержащими требуемые сведения.

До недавнего времени существовала правоприменительная практика арбитражных судов по признанию права на применение налоговых вычетов как в периоде внесения исправлений в счет-фактуру постановления ФАС Дальневосточного округа от Правоприменительная практика налоговых органов была однозначна: Однако указанная выше правоприменительная практика по признанию права на применение налоговых вычетов в периоде внесения изменений в счета-фактуры была основана на неправильном толковании и применении законодательства о налогах и сборах, о чем стало известно из постановления Президиума ВАС РФ от Таким образом, Президиумом ВАС РФ определена единообразная практика применения налогового законодательства, касающегося правильного определения периода возникновения у налогоплательщика права на налоговые вычеты при исчислении и уплате НДС, в случае внесения изменений исправлений в счет-фактуру.

Дмитриева У нашего предприятия по расчетам с покупателями числится задолженность, выраженная в условных единицах, по которой определяется курсовая разница бывшая суммовая. Существуют ли различия в отражении операций по бывшим суммовым разницам между бухгалтерским и налоговым учетом? Теперь все разницы по таким сделкам называются курсовыми.

Данный бухгалтерский стандарт предусматривает пересчитывать суммы обязательств по договорам в условных единицах не только на дату оприходования ценностей, расчета за них, но и на каждую отчетную дату. Следовательно, организации, заключившие договоры в условных единицах, при исчислении налога на прибыль по-прежнему учитывают суммовые разницы.

Это следует из п. В них сказано, что суммовые разницы возникают у налогоплательщика, если сумма обязательств и требований, исчисленная по установленному соглашением сторон курсу условных денежных единиц на дату реализации оприходования товаров работ, услуг , имущественных прав, не соответствует фактически поступившей уплаченной сумме в рублях.

Таким образом, на сегодняшний день сложилась такая ситуация: Такое несоответствие приводит к расхождениям в отражении операций по договорам в условных единицах в бухучете и в целях налогообложения.

Так, суммовые разницы в налоговом учете в отличие от курсовых разниц в бухгалтерском учете никогда не определяются на отчетную дату. Они возникают только в момент фактического погашения задолженности.

Указанные отличия приводят к тому, что суммовые и курсовые разницы, сформированные по одному и тому же договору в условных единицах, могут различаться по моменту их отражения в налоговом и бухгалтерском учете.

Рассмотрим возникновение отложенных налогов на условном примере. Товар был оплачен покупателем в апреле года. Курсы иностранных валют, установленные Центральным банком РФ: В момент отгрузки в бухучете были сделаны следующие проводки: В конце месяца 31 марта г. Так как оснований в налоговом учете для пересчета задолженности покупателя на конец месяца нет, возникает отложенный налоговый актив: При получении оплаты от покупателя отражаются следующие проводки: Таким образом, на момент погашения задолженности различий между данными бухгалтерского и налогового учета не будет.

Согласно мнению Минфина РФ письмо от Дебет счета Можно ли учесть расходы организации, связанные с подготовкой и аудитом отчетности по МСФО, при том, что наша организация не обязана вести отчетность по международным стандартам? Главными критериями, при которых возможно признание расходов для целей налогообложения прибыли, являются экономическая обоснованность расхода и его направленность на получение дохода в будущем, это следует из ст.

Финансовая отчетность по стандартам МСФО составляется организацией для того, чтобы доказать иностранным партнерам свою финансовую устойчивость и надежность. Представление такой отчетности, как правило, предшествует переговорам о заключении крупных контрактов.

Статья подп. Такая позиция нашла подтверждение в судебной практике, например, в постановлении Федерального арбитражного суда Московского округа от При этом оговорено, что расходы на составление бухгалтерской отчетности по международным стандартам должны отвечать требованиям ст. Расходы на добровольный аудит в соответствии с Федеральным законом от Если ваша организация составляет отчетность в соответствии с МСФО для других целей, налоговые органы могут отказать в признании затрат.

При этом Минфин России подчеркивает, что оплата услуг по составлению отчетности в соответствии с МСФО, не являющейся для налогоплательщика обязательной, не может быть включена в состав расходов на оплату аудиторских услуг. Данные затраты подлежат налоговому учету как прочие расходы согласно подп. Лопатина Прошу разъяснить порядок списания канцелярских товаров и бланков учета, приобретенных у продавца. Мы списываем их сразу в момент покупки с кредита счета Нам сделали замечание, что это неправильно.

По нашему мнению, замечание вам сделали правильно. Если вы приобретаете их через подотчетное лицо, то покупка оформляется бухгалтерской записью: В дальнейшем списание канцелярских товаров и бланков учета осуществляется в период их передачи для управленческих расходов.

Данная форма применяется для учета движения материальных ценностей внутри организации между структурными подразделениями или материально ответственными лицами. Накладную в двух экземплярах составляет материально ответственное лицо структурного подразделения, сдающего материальные ценности. Накладную подписывают материально ответственные лица соответственно сдатчика и получателя и сдают в бухгалтерию для учета движения материалов.

Не будет являться нарушением, если списание будет оформлено актом на передачу канцелярских товаров в отделы и подразделения по форме, разработанной самой организацией.

Обращаем внимание, что в разработанной форме акта должны присутствовать все реквизиты, предусмотренные для унифицированных форм первичной документации. Кроме этого, форма акта должна быть утверждена Положением по учетной политике организации. Приходование и списание канцтоваров производится, как правило, в разрезе номенклатурных единиц.

Но наименований купленных товаров бывает порой столько, что только на ввод информации по всем позициям бухгалтер тратит несколько часов. Как решить эту проблему и упростить трудозатраты бухгалтера? В некоторых организациях поступили следующим образом. Номенклатуру канцеляриских товаров формируют по каждому счету-фактуре в укрупненные группы. Наименование групп организация устанавливает по своему усмотрению. Письмо на возврат денежных средств от поставщика. Как оформить возврат денежных средств контрагенту Свириденко Алла, налоговый эксперт Чем замечательна профессия бухгалтера?

Хотя бы тем, что скучать не приходится. Причем сюрпризы преподносят не только законодатели и контролеры. Озадачить могут и контрагенты. Вот один из примеров. Предприятие перечислило поставщику-нерезиденту аванс. Как сделать возврат по онлайн-кассе Необходимые документы для зачета фиксированных авансовых платежей в счет уплаты НДФЛ Вопрос Если сотруднику излишне выплатили зарплату на карточку, а он ее вернул в кассу на следующий день.

Это не будет являться нарушением? Ведь тем самым мы пополняем наличные средства в кассе и тратим на собственные нужды под отчет на материалы, ГСМ и др. Ответ Нет, это не будет считаться нарушением. Законодательство разрешает удерживать ошибочно выплаченную зарплату в случае счетной ошибки бухгалтера ст. Однако под счетной ошибкой понимается ошибка при расчете размера зарплаты т. Излишне выплаченная заработная плата может быть возвращена сотрудником добровольно.

Проводки При Возврате Покупателю Оплаты За Розничные Услуги

Возврат денежных средств розничному покупателю проводки Отражаем эквайринг в бухгалтерских проводках Проводки по договору эквайринга осуществляются на основании контрольной ленты, которую сотрудник торговой точки распечатывает на POS-терминале в конце рабочего дня. Если точка использует импринтер что случается довольно редко , документом-основанием выступает слип с отметкой о принятии. В связи с активным использовании банковских карт при осуществлении расчетов в розничной сети, услуги эквайринга приобретают все большую популярность. Ведь экварийнговый сервис позволяет торговому предприятию расширить круг клиентов и тем самым увеличить объемы продаж товаров и услуг.

Возврат денежных средств за неоказанные услуги проводки

Как продавцу учесть возврат товара: проводки, налоги, документы Возврат товара проводки Соотношение дебиторской и кредиторской задолженности. Смета доходов и расходов. Учет резервов предстоящих расходов. Что такое — нефинансовые активы? Организация бухгалтерского учета в бюджетных организациях.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Возврат товаров от покупателя в 1С 8.3Согласие Пользователя с Соглашением, выраженное им в рамках отношений с одним из перечисленных лиц, распространяется на все остальные перечисленные лица. Использование Сервисов означает согласие Пользователя с настоящим Соглашением и указанными в нем условиями; в случае несогласия с этими условиями Пользователь должен воздержаться от использования Сервисов. Москва, ул. Академика Ильюшина, д.

.

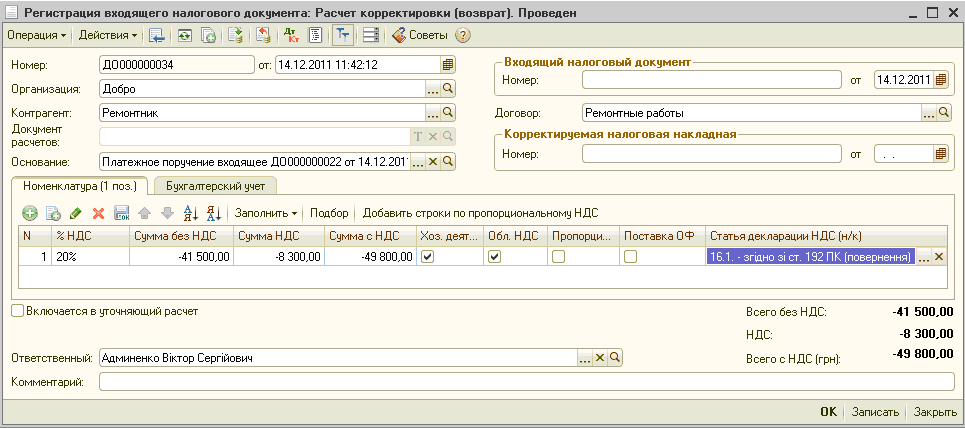

Как отразить возврат услуг в 1С:Підприємство 8.2

.

.

Возврат от покупателя проводки у продавца

.

Возврат денежных средств проводки

.

.

.

.

.

.

ВИДЕО ПО ТЕМЕ: НДС при возврате товаров поставщику

Прошу прощения, что вмешался... Мне знакома эта ситуация. Давайте обсудим.

Дорогу одолеет идущий. Желаю вам ни когда не останавливаться и быть творческой личностью – вечно!

Любопытно. Подпишусь-ка я на РСС пожалуй. :)