Как перевести ип на ндс

Налог должен быть начислен по: Видам операций, которые связаны с отгрузкой товаров, оказанием услуг за период, который начался с 1-го числа того месяца, в котором вы начали работать на ОСНО; По тем авансам, которые вы уже получили от клиентов, с 1-го числа того месяца, как начали работать на ОСНО. По этим операциям вы формируете счет-фактуры и передаете их клиентам, чтобы обосновать право на вычет НДС. Вами были приобретены ОС, длительность использования которых составляет пять лет. Каждый месяц амортизация составляет 7 777 рублей. При этом остаточная стоимость ОС составила 340 000 рублей. Начиная с 01.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

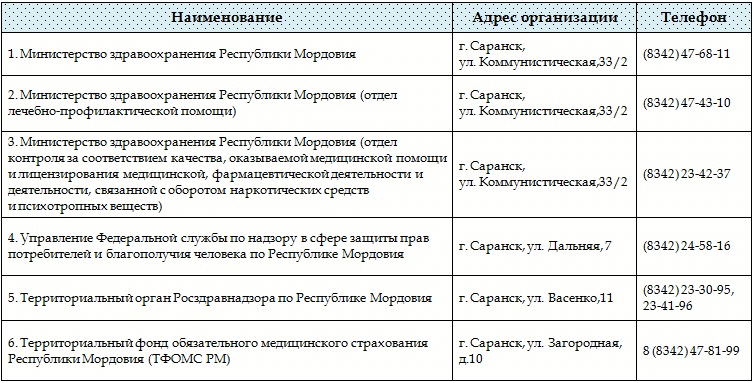

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

По действующему законодательству бизнесмены, работающие без организации юридического лица, входят в круг плательщиков налога на добавочную стоимость.

ИП с НДС – плюсы и минусы 2018-2019

По действующему законодательству бизнесмены, работающие без организации юридического лица, входят в круг плательщиков налога на добавочную стоимость. Статус плательщика налога ИП получает прямо с момента регистрации, но еще есть возможность избежать работы с НДС — подать уведомление о переходе на один из видов специальной системы налогообложения.

По умолчанию все индивидуальные предприниматели по итогам прохождения регистрационных действий должны работать на общей системе налогообложения, которая предполагает работу с НДС и НДФЛ, а также ведение сложного бухгалтерского учета. Чтобы этого избежать, необходимо перейти на один из специальных режимов в момент регистрации или в ходе работы до конца предшествующего года. С 2019 года появился новый льготный спецрежим для лиц-предпринимателей.

Бизнесмены, которые сделают выбор в его пользу, получат освобождение от налога на добавочную стоимость. Факт нахождения на специальном режиме еще не означает автоматического исключения из числа плательщиков налога на добавочную стоимость. Предприниматели на спецрежимах не вправе выставлять счета-фактуры с выделенным налогом, иначе на них накладывается обязанность по перечислению НДС в бюджет и подаче декларации.

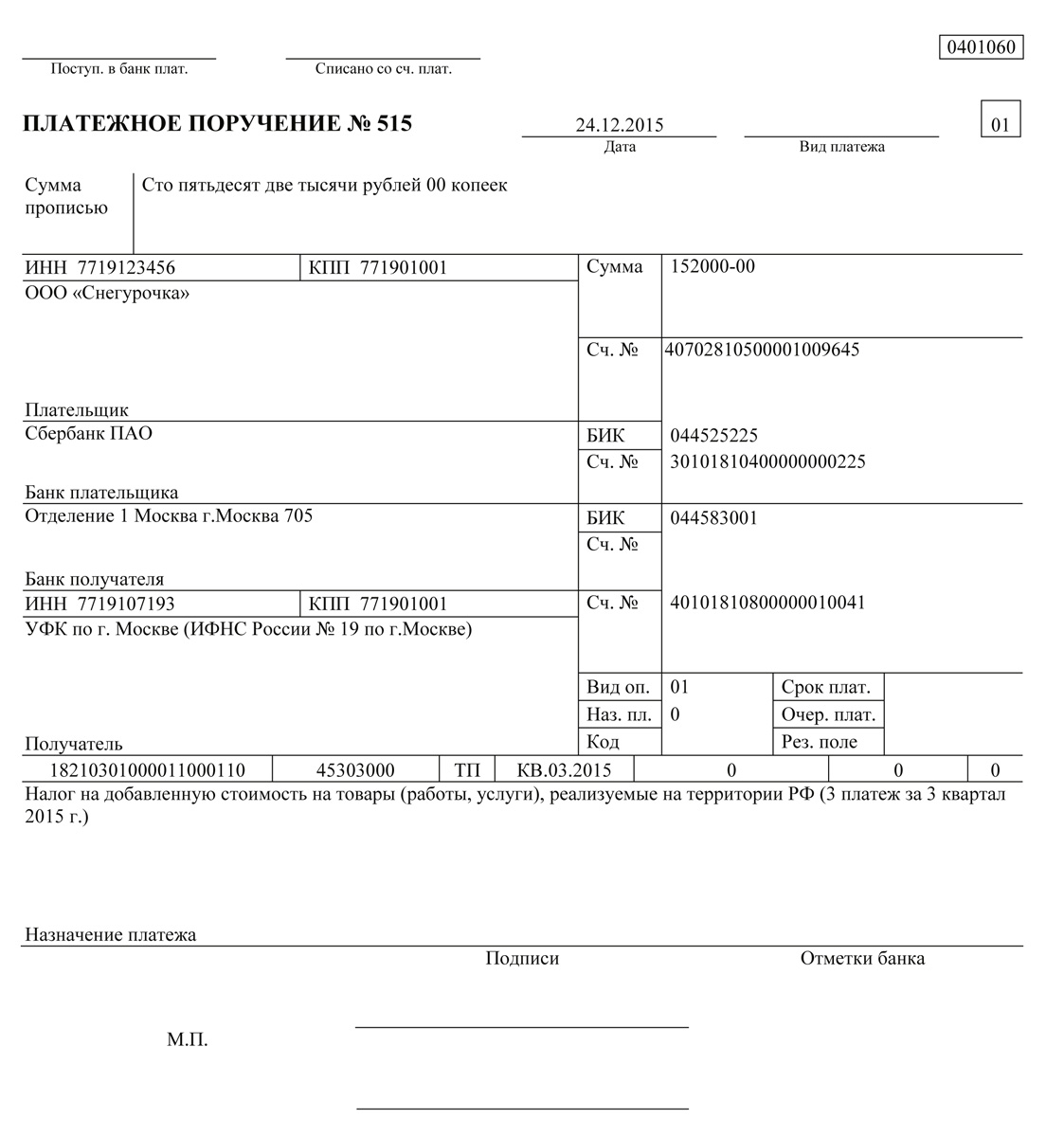

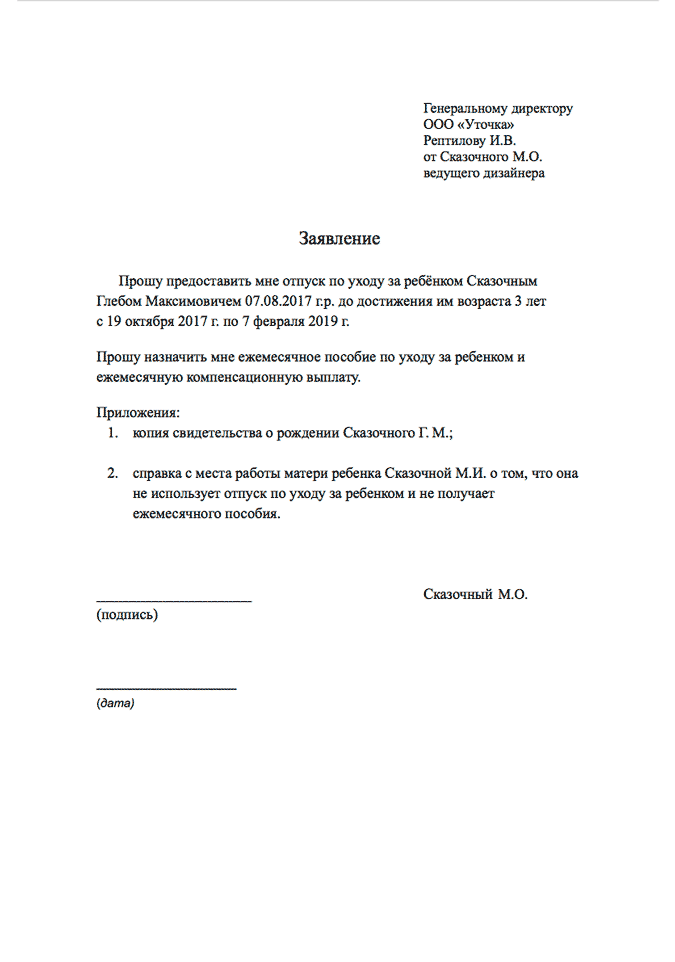

Нередко заказчики предпринимателя на ОСНО ошибочно оплачивают счета с выделенной суммой налога, что ведет к неблагоприятным налоговым последствиям для бизнесмена. Поэтому всем действующим предпринимателям стоит проверять платежные поручения, оплаченные их клиентами. Если предприниматель видит, что счет оплачен с выделенным НДС, то обращается в бухгалтерию контрагента за уточняющим письмом.

В нем должно быть указано, что сумма налога на добавочную стоимость была выделена по ошибке. Ранее в перечне предпринимателей, освобожденных от налога на добавочную стоимость, были работающие на ЕСХН. Но с 2019 года они утратили свой льготный статус и были причислены к кругу плательщиков налога. Но за ними сохранили право на освобождение от НДС при условии, что их доходы в 2018 году не превысили 100 млн.

Для этого сельскохозяйственным производителям требуется уведомить инспекция о своем нежелании уплачивать налог. В 2019 году перечень льготных видов деятельности с нулевой ставкой НДС был расширен.

Сюда вошли предприниматели, которые занимаются пассажирскими перевозками по регулируемой тарификации, участники инновационных проектов и некоторые другие. Выплачивать никогда не лишние деньги не хочется, особенно, когда бизнес не приносит слишком много доходов.

Это понимает и государство, поэтому несколько упростило жизнь малому бизнесу. Индивидуальный предприниматель, который за последние три месяца получил дохода не более 2 млн рублей, перестает быть плательщиком НДС.

Впрочем, радоваться рано, так как всюду есть подводные камни. Впрочем, не все предприниматели традиционно используют свое право на льготы: многие осознанно продолжают работать с НДС, невзирая на небольшие обороты от бизнеса. Ведь это открывает им доступ к большим заказам от крупных предприятий на общих налоговых режимах.

А бизнес с большими оборотами неохотно соглашается на работу с контрагентами без налога на добавочную стоимость. Вся работа с НДС у ИП проводится раз в квартал, и подготавливается отчетность по получению доходов, а соответственно и по будущим расходам. Установлено, что полная сумма НДС может быть переведена в более или менее раскрытые сроки, но треть налога обязательно должна быть перечислена в налоговую службу до 25 числа месяца каждого квартала.

На основе всех существующих документов, счетов, фактур и чеков в результате заполняется специальная декларация по НДС.

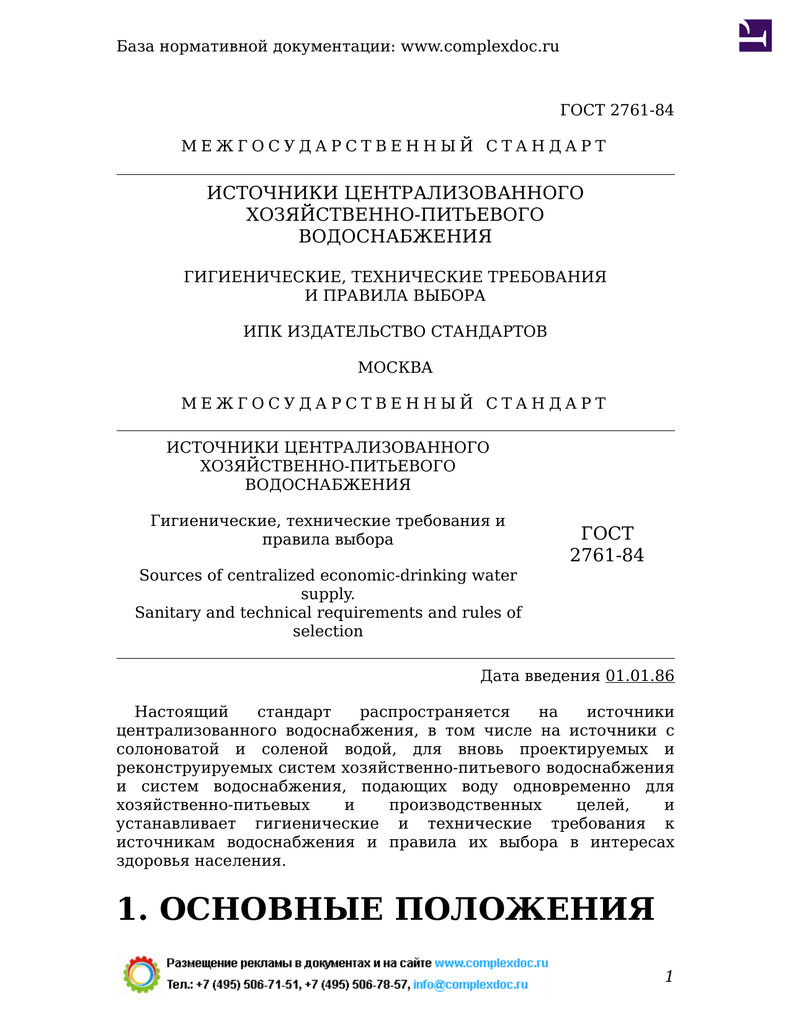

Они уставлены законодательством и рассчитаны для разных групп товаров. Это нововведение затронуло всех без исключения россиян и не обошло предпринимателей. К таким уникальным товарам относятся медикаменты, книги, товары для малышей и подобное.

Таким образом, окончательный ответ на то, должен ли ИП платить НДС, зависит только от самого частника и его решений, например, будет ли он переходить на другую налоговую систему.

ИП продает молоко мясо или другую сельхозпродукцию. Ему перечислили аванс на сумму 50 тысяч рублей. Это чистый пример без уменьшения зачета на входящий НДС. Можно проверить правильность расчета: 45454,55 — это сумма без НДС, налогооблагаемая база 50000 — 4545,45. Пример 2. ИП передал кому-то имущественные права на сумму 132578,44 руб.

Нужно вычленить НДС и заплатить в бюджет. НДС в деятельности предпринимателя на упрощённой системе: Видео Стать автором.

Перевод ип на ндс

ОСН предусматривает ведение полного бухучета с начислением и выплатой всех видов налогов. УСН допускает уплату минимального количества налогов. Его нужно направить в ИФНС не позже 15 января года, с начала которого осуществляется смена режима. Вынужденное прекращение использования УСН в результате превышения максимально допустимого уровня годового дохода или нарушения других условий для применения УСН п. Уведомление о прекращении использования УСН подают течение первых 15 дней квартала, следующего за тем, в котором были нарушены условия применения УСН. Форма уведомления приведена в приказе ФНС от 02. Правовые последствия этих действий включают: переход к полному ведению бухучета — для фирм, применявших его упрощенную форму.

Особенности работы ИП с НДС в 2019 году

III квартал 2019 г. Если последний день сдачи нерабочий, то отчёт примут на следующий день и это не будет считаться нарушением. От ИП потребуется ежегодно сдавать налоговую декларацию до 30 апреля последующего года. А также ИП ведёт книгу учёта доходов и расходов.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Как учесть НДС при УСН?Кто оплачивает НДС? ОСН предусматривает ведение полного бухучета с начислением и выплатой всех видов налогов. УСН допускает уплату минимального количества налогов.

.

Порядок перехода ИП на ОСНО в течение года + сроки и отчетность

.

.

Нужно ли ИП платить НДС?

.

Порядок перехода с УСН на ОСНО в 2019 - 2020 годах

.

Кто обязан платить НДС?

.

.

.

.

.

ВИДЕО ПО ТЕМЕ: Налоги ИП и Взносы. Сравнение НДС, УСН, ЕНВД, Патент.

Если ты реально писал это для новичков, то стоило расписать более подробно…

Я извиняюсь, но, по-моему, Вы не правы. Я уверен. Могу отстоять свою позицию. Пишите мне в PM, поговорим.

Пожалуй, я соглашусь с вашей фразой

По-моему это очевидно. Рекомендую Вам поискать в google.com