Расчет налог на продажу квартиры

Опыт работы в недвижимости с 2005 года. В публикации также отражены изменения с 2020 года. Сократить сумму, с которой рассчитывается налог, можно было или на 1 000 000 рублей воспользоваться налоговым вычетом , или на сумму, ранее потраченную на приобретение продаваемой недвижимости. Сумма налога никак не привязывалась к кадастровой стоимости, поэтому граждане занижали стоимость недвижимости в договоре купли-продажи до размера налогового вычета до 1 000 000 рублей или до ранее потраченной суммы на приобретение недвижимости Продажа квартиры менее 5 лет в собственности новый закон С 01. Речь в данной статье пойдет не о налоге на квартиру, а именно о налоге с продажи жилого недвижимого имущества, о налоге с продажи имущества менее 3 лет в собственности, а также налог с продажи имущества, которое находится в собственности продавца менее 5 лет. В настоящей статье в максимально адаптивной форме Вы можете узнать подробнее о налоге с продажи квартиры в 2019 году.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

Сроки подачи декларации 3-НДФЛ и оплаты налога Если вы продали недвижимость, то должны заплатить налог с продажи. Тем не менее существуют законные способы, как уменьшить налог или не платить его вовсе.

Как рассчитать налог на продажу наследственной квартиры?

Как рассчитать налог при продаже квартиры? Ситуация следующая. Затем в том же 2018 году продали данную квартиру за 2,92 млн рублей. Возможно ли распределить налоговую льготу — 1 млн рублей — только на двоих детей, по 500 тысяч на каждого, так как мы с супругой владели квартирой более трех лет и освобождаемся от уплаты НДФЛ?

Если нет, то возможно ли расчет налога НДФЛ за детские доли вести с учетом собственных средств, затраченных на приобретение данной квартиры? Льгота в размере миллиона рублей дается на объект целиком, поэтому налоговый вычет будет рассчитываться первым способом. Она выделяется на объект, а не на собственника. Как Вы совершенно справедливо заметили, родители владеют квартирой более трех лет и от уплаты НДФЛ освобождаются. Поскольку 365 тысяч меньше миллиона, платить налог не придется.

Если договор составлен в отношении каждой доли, то льготу в 1 млн рублей налогового вычета может применить каждый сособственник по своему договору.

Если у вас все-таки договор один, то вычет в миллион распределяется на всех сособственников пропорционально их долям. У Вас считается давность владения три года, если покупали квартиру до 1 января 2016 года, и пять лет — если покупали квартиру позднее. Вы приобретали новую квартиру в том же году, в котором продали старую? Если да, то можете учесть эти суммы при расчете налога. Какие налоги действуют при продаже квартиры с последующей покупкой?

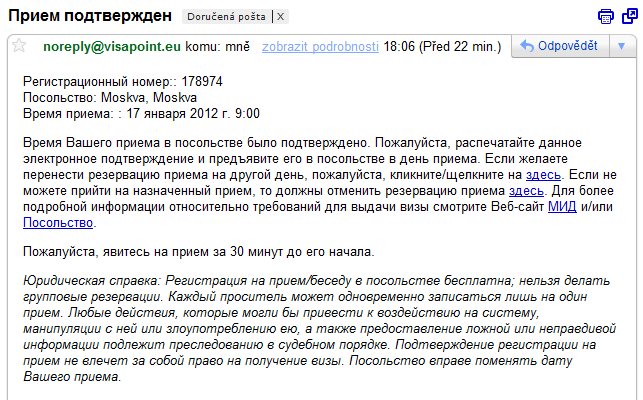

В связи с тем, что квартира была продана Вами до истечения указанного срока, Вы были обязаны отчитаться в налоговый орган по месту жительства о полученных доходах в срок до 30. В том случае, если возникает налогооблагаемый доход от продажи, также необходимо заплатить налог до 15.

При продаже квартиры Вы имеете право уменьшить доход на имущественный налоговый вычет, но не более 1 млн рублей. Кроме всего прочего, согласно налоговому законодательству, физическое лицо имеет право на получение имущественного налогового вычета при покупке квартиры в размере понесенных расходов, но не более 2 млн рублей.

Доход от продажи недвижимости или доли в ней не является исключением. Таким образом, Вы имеете право уменьшить доход от продажи квартиры суммарно на 3 млн рублей, из них 1 млн — это имущественный вычет при продаже, а 2 млн — это имущественный вычет при покупке квартиры. Нужно ли платить налог, продавая готовую квартиру и покупая строящуюся? Сумма налога начисленная на обоих детей — 47,5 тысячи рублей.

Есть два варианта уменьшить налог. Вариант 1. Вариант 2. Соответственно, заполняйте декларацию и пользуйтесь любым из вариантов налогового вычета. Текст подготовила Мария Гуреева.

Как рассчитать налог при продаже квартиры?

Как рассчитать налог на продажу наследственной квартиры? С момента вступления не прошло трех лет. Хотим ее продать за 2,45 млн. Как нам правильно рассчитать налог и можно ли как-то его обойти? Но вот вопрос. Если мы параллельно покупаем квартиру, можем ли мы подать 3-НДФЛ на покупку новой квартиры и закрыть налог от продажи вычетом от покупки квартиры? Как оформить вычет при продаже унаследованной квартиры?

Я продал или собираюсь продать недвижимость

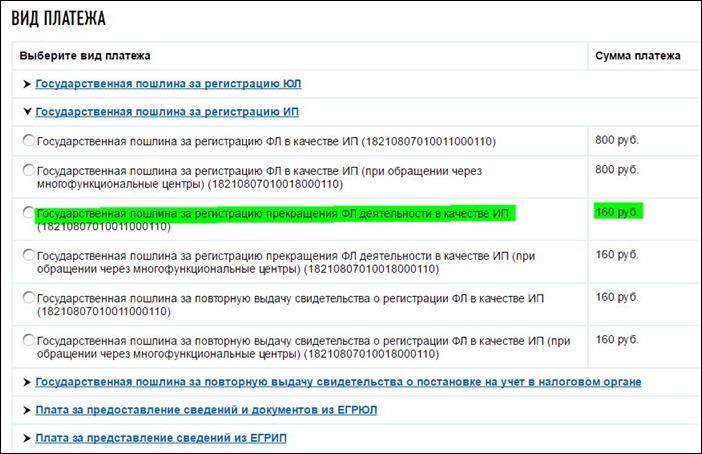

В соответствии с налоговым кодексом, налоговая база — это сумма доходов, уменьшенная на сумму налоговых вычетов, полагающихся налогоплательщику. Налогоплательщику при продаже квартиры полагается налоговый вычет в размере 1 млн. Минимальный срок владения - 5 лет, или 3 года, если квартира приобретена до 2016 года. Кроме того срок 3 года установлен для квартир подаренных или унаследованных от близких родственников, квартир полученных в собственность в результате приватизации или квартиры, приобретенной плательщиком ренты в результате передачи имущества по договору пожизненного содержания с иждивением. Если квартира находится в собственности более 5 лет или более 3-х если она приобретена до 2016-го года , то налогов при продаже платить не надо.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Налог при продаже квартиры. Когда возникает налог. Формулы и способы расчета налогаКадастровая стоимость не обязательно i руб. Фиксированный - 1 000 000 руб.

Как рассчитать налог при продаже квартиры? Ситуация следующая. Затем в том же 2018 году продали данную квартиру за 2,92 млн рублей.

Налог с продажи квартиры

Справка Уплата налога с продажи квартиры — это обязанность, лежащая на всех, кто решил продать недвижимость. Уклонение от этой обязанности может привести к наложению административной ответственности. Именно поэтому стоит заранее познакомиться с порядком уплаты налога и расчетом его суммы. Рассмотрим, как заплатить НДФЛ с продажи недвижимости, а также какие налоговые льготы предусмотрены в законодательстве РФ.

.

Уплата налога с продажи квартиры

.

НАЛОГ С ПРОДАЖИ КВАРТИРЫ 2020 г. ИЗМЕНЕНИЯ. РАСЧЕТ

.

Разъяснения

.

.

.

.

.

ВИДЕО ПО ТЕМЕ: Налоги при продаже недвижимости: когда, какие, сколько

Неплохо-мне понравилось,но как-то грустновато!(

По моему мнению Вы не правы. Я уверен. Давайте обсудим. Пишите мне в PM, пообщаемся.

Очень забавная мысль

Офигенно! Спасибо!!!

Хорошая подборочка спасибо!!! Скину парочку для своей колекции)))