Узнать решение по жалобе фнс

.jpg)

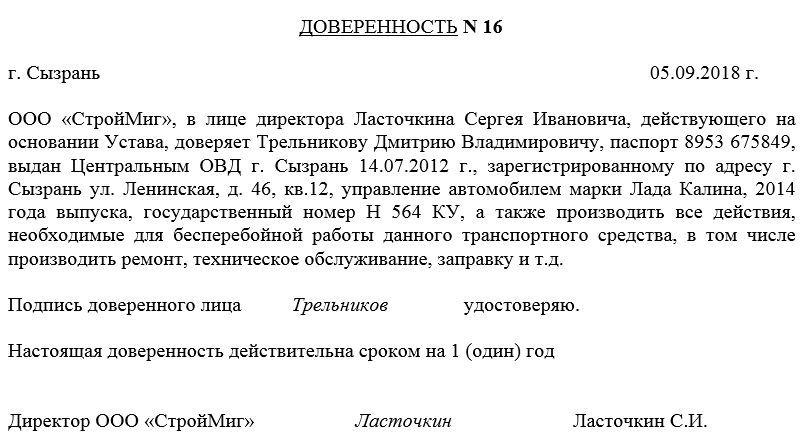

ФНС России письмом от 14. По результатам рассмотрения обращения с жалобой Заявителя на действия бездействие должностных лиц Инспекции Управлением вынесено решение от 21. В жалобах от 09. Заявитель считает, что Управление в решении от 21. В связи с вышеизложенным, Заявитель просит обязать Управление провести оценку деятельности Инспекции и дать ответ по всем пунктам ранее поданной жалобы, а также выявить и наказать виновных должностных лиц.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Сервис «Решения по жалобам» помогает налогоплательщикам оценить свои налоговые риски

- Фнс россии узнать ответ по жалобе

- Подача жалобы в налоговые органы

- Проверить статус жалобы можно с помощью интернет-сервиса «Узнать о жалобе»

- Жалоба в Федеральную налоговую службу. Редко, но метко.

- Жалоба на бездействие налоговой инспекции: образец

- ФНС России доработала онлайн-сервис "Узнать о жалобе"

- жалобы налогоплательщиков

Редко, но метко.

Сервис «Решения по жалобам» помогает налогоплательщикам оценить свои налоговые риски

Редко, но метко. О развитии в России внесудебных примирительных процедур по налоговым спорам мы беседуем с Еленой Владимировной Суворовой, много сделавшей для становления этой системы. Поставленные еще в — гг. После того как в г. С 1 января г. В связи с чем в г. Безусловно, в свете меняющегося законодательства и расширения форм и методов взаимодействия налоговых органов с налогоплательщиками сложно полностью исключить жалобы на неправомерные действия бездействие должностных лиц и на акты ненормативного характера, но Служба продолжает работу в этом направлении.

Кроме того, с г. Сейчас наша задача — формирование единых принципов и подходов к объективному, полному и всестороннему рассмотрению таких жалоб. Какие вопросы возникают чаще всего, есть ли решения по ним в общем доступе? Очень важно, чтобы методологические подходы и практика толкования норм закона были едиными, понятными и прогнозируемыми для налогоплательщиков.

Поэтому так нужны унификация правовых подходов и доведение позиции Службы до территориальных налоговых органов и налогоплательщиков. По ряду спорных вопросов Федеральная налоговая служба направляет в территориальные органы свои рекомендации. Сервис еженедельно пополняется разъяснениями методологии исчисления и уплаты налогов и сборов.

Пользователи могут соотнести свою позицию с административным решением по аналогичному вопросу. Там же размещены административные решения по спорам, возникающим в рамках реализации полномочий по государственной регистрации. Мы развиваем сервис с учетом мнения налогоплательщиков, неоднократно высказывавших свои предложения по публикации решений.

С этого года решения будут публиковаться с номером и датой, с указанием конкретного управления по субъекту РФ, что позволит налогоплательщикам ссылаться на них. Решения будут публиковаться с кратким изложением фактических обстоятельств спора и правовых позиций налогоплательщика и налогового органа.

Кроме того, с целью унификации подходов Служба предложит обратную связь: пользователь сможет сообщить о несовпадении подхода налогового органа в решении по его жалобе и позиции в решении, размещенном на сайте ФНС России.

Какова практика? Налогоплательщик имеет право обратиться с жалобой в течение года с момента, когда узнал о нарушении своих прав. Такая жалоба рассматривается 15 дней. Нередко причина обращения связана с невыдачей справок или каких-либо документов в предусмотренный законодательством о налогах и сборах срок. Часть таких жалоб обусловлена недостаточной информированностью заявителей о порядке применения норм закона.

Мы принимаем меры, чтобы исправить ситуацию, и призываем налогоплательщиков больше интересоваться правоприменительной практикой и пользоваться сервисами Службы 5. Охотно ли идут на это налогоплательщики или стараются до последнего не представлять всех документов? Когда налогоплательщики в ходе проверок полно и оперативно раскрывают информацию о своей деятельности, об операциях, это позволяет устранить сомнения и избежать ряда налоговых претензий.

Как показывает опыт, чаще уклоняются от представления сведений и документов недобросовестные лица, у которых есть причины предполагать, что по спорным операциям может быть сделан вывод о получении необоснованной налоговой выгоды. Их цель — затянуть представление документов до того момента, когда инспекция в рамках своих полномочий будет лишена возможности провести какие-либо контрольные мероприятия.

Основные претензии налогоплательщиков сводятся к большому количеству запрашиваемых документов или неконкретным требованиям. Да, в материалах по жалобам встречаются требования, где не конкретизированы запрашиваемые документы. Это усложняет, а иногда делает невозможным их своевременное исполнение.

Мы анализируем причины, по которым в адрес налогоплательщиков направляются такие требования, и принимаем меры, чтобы исключить подобные случаи в дальнейшем. Но хочется также видеть больше желания налогоплательщиков взаимодействовать с налоговыми органами до того, как возникли претензии. При этом следует назвать причины, по которым документы не могут быть представлены вовремя, и обозначить период, в течение которого требование будет исполнено.

Налоговый орган сможет выставить уточненное требование. Кроме того, на основании такого уведомления руководитель замруководителя налогового органа вправе продлить срок представления документов или отказать в продлении, о чем выносится отдельное решение. При принятии решения учитываются причины, по которым налогоплательщик не может вовремя исполнить требование, объем документов, факт их частичной передачи, сроки, в которые проверяемый может их представить.

Что это значит для налогоплательщика? И вполне логично, что при выявлении искажений и противоречий в содержании исследуемых документов возникает необходимость в его пояснениях или истребовании у него дополнительных документов.

В акте же налоговой проверки отражаются документально подтвержденные установленные по ее результатам факты нарушений законодательства о налогах и сборах. Таким образом, неотражение в акте проверки претензий или оценки в отношении какой-либо конкретной операции означает невыявление налоговых правонарушений.

На Ваш взгляд, должна ли инспекция в решении по проверке жалобе мотивировать свое действие? Обязан ли вышестоящий налоговый орган указать, какие именно доводы налогоплательщика признаны?

Каждый изложенный в возражениях или заявленный при рассмотрении материалов проверки довод будет изучен и оценен контролирующим органом. Результаты оценки подлежат отражению в решении по проверке независимо от того, согласился налоговый орган с доводом или нет.

В аналогичном порядке излагаются и решения по жалобам, так как целью досудебного урегулирования является объективное, обоснованное рассмотрение спора и устранение ошибок в дальнейшем. Каков статус подобного решения? Но в ряде ситуаций решение нижестоящего органа отменяется в отношении не какого-либо налога, а конкретной хозяйственной операции, сделки или контрагента — исходя из заявленных требований налогоплательщика.

При отмене решения в части само поручение нижестоящему органу пересчитать налоговые обязательства не нарушает прав налогоплательщика. Это позволяет сделать перерасчет с учетом фактических обязательств налогоплательщика на текущую дату. При рассмотрении жалобы налогоплательщика вышестоящий налоговый орган не может ухудшить его положение посредством предъявления дополнительных налоговых платежей, которых нет в оспариваемом решении.

Но он вправе дополнить и или изменить приведенное в обжалуемом решении правовое обоснование доначислений, привести их в соответствие с учетом исправления арифметических ошибок. Например, речь может идти об исправлении итоговых показателей, которые не соответствуют предложенной в решении формуле или алгоритму расчета. С июля г. Налогоплательщик может обратить внимание на любые имеющиеся в материалах дела документы или обсудить их.

Надо заметить, что многие факты, на которые жалуется налогоплательщик: например, не все доводы приводятся устно при заслушивании или выносится решение не в день рассмотрения материалов, — не являются существенным нарушением процедуры. В целом по России в г. Доказательства оцениваются лицом, принимающим решение по результатам проверки, на предмет их достаточности с привлечением проверяющих должностных лиц и юристов налогового органа.

Гарантией всестороннего рассмотрения служит прежде всего то, что решение примет лицо, которое непосредственно рассматривало материалы. Налогоплательщики знакомы с судебной практикой, когда суды признавали существенным нарушением процедуры рассмотрения материалов проверки ситуацию, в которой одно лицо рассматривает в присутствии налогоплательщика материалы, а другое лицо подписывает решение по проверке. Еще одна гарантия в этом случае — возможность для налогоплательщика выразить свои возражения.

Они же могут иметь значение для оценки правильности принятого решения. В таких случаях ФНС России рекомендует налоговым органам отражать этот факт в протоколе рассмотрения возражений.

Чаще ли отменяются решения по таким проверкам? В ряде случаев это действительно проверки с более полной доказательственной базой. Но вместе с тем вне зависимости от участия сотрудников правоохранительных органов при рассмотрении жалоб оцениваются правомерность принятого решения, выводов налогового органа и достаточность собранных доказательств.

Такие процедуры не предусмотрены законом, но на практике распространены. Не ставит ли это под сомнение независимость и объективность рассмотрения жалобы? Бывает, у инспекций при рассмотрении возражений, принятии решений возникают важные вопросы, которые требуют разрешения с участием специалистов вышестоящего органа: юристов, методологов, специалистов контрольного блока.

Благодаря такой методологической помощи инспекции принимают обоснованные и взвешенные решения. В данном случае позиция нижестоящих органов не подменяется позицией управлений. Процедура же рассмотрения жалоб такова, что все материалы проверки, жалоба налогоплательщика и представленные с ней документальные доказательства подлежат рассмотрению подразделениями досудебного урегулирования вышестоящих налоговых органов, задача которых не довести бесперспективный спор до суда.

И здесь прежде всего налогоплательщикам нужно ответить на вопрос, доверяют ли они этой системе. Снижение числа налоговых споров, отмена необоснованных решений и повышение эффективности представления интересов бюджета в судах говорят о том, что система работает. Приведенный Вами пример реален. Налогоплательщик обжаловал в управление по субъекту РФ правомерность действий инспекции по выставлению требования о представлении документов. Управление оставило жалобу без удовлетворения.

ФНС России после обжалования налогоплательщиком решения управления, рассмотрев все материалы и документы, оценила обстоятельства и полномочия инспекции по направлению требования. В решении по жалобе сделан вывод о правомерности действий инспекции.

В данном случае предметом жалобы были одни и те же обстоятельства и документы, по которым как управлением, так и Службой приняты решения об оставлении жалобы без удовлетворения, изменена лишь мотивация. Примерно половину от общего количества составили жалобы на решения, принятые по камеральным и выездным налоговым проверкам.

Остальные — по оспариванию иных актов налоговых органов ненормативного характера, действий бездействия должностных лиц. Инспекция истребовала у налогоплательщика некую информацию. Налогоплательщик обжаловал требование в управление.

Пользуясь случаем, хотела обратить внимание на то, что часть жалоб поступает в центральный аппарат, минуя региональные управления. Федеральная налоговая служба направляет их для рассмотрения по подведомственности в соответствующие управления. Срок обжалования одинаковый — три месяца. Но жалоба в Федеральную налоговую службу подается бесплатно, тогда как при обращении в суд плательщик оплачивает госпошлину.

И, как правило, рассмотрение жалобы происходит быстрее, чем судебное разбирательство. Но налогоплательщик не должен относиться к обжалованию в ФНС России формально. Необходимо указывать, в чем именно, по его мнению, ошибся вышестоящий налоговый орган.

Очевидно, что пересмотр позиции чаще возможен, если по спору отсутствует правоприменительная практика или она разнообразна, если важные доводы и аргументы при рассмотрении жалобы не были оценены или у налогоплательщика есть новые документы, которые он не мог представить ранее. Управлениями также учитывается региональная судебная практика. Задача ФНС России — привести спорные вопросы к однозначным правовым позициям.

Один из способов — доведение обзоров судебной практики до нижестоящих налоговых органов. Обратная связь для нас очень важна, поэтому поступающая от налогоплательщиков информация о несоответствии принимаемых налоговыми органами решений единообразным подходам поможет разобраться и устранить спор. Для получения информации по жалобе на странице сервиса как минимум необходимо заполнить обязательные поля запросной формы: налоговый орган, куда была адресована жалоба Управление Федеральной налоговой службы по Приморскому краю , статус заявителя физическое лицо или организация и далее указать один из обязательных идентификационных параметров Фамилия, ИНН, Входящий номер обращения.

Фнс россии узнать ответ по жалобе

Узнать о жалобе Описание сервиса Сервис "Узнать о жалобе" создан Федеральной налоговой службой в целях совершенствования информационного взаимодействия налоговых органов с налогоплательщиками с использованием сети Интернет и предназначен для информирования Федеральной налоговой службой налогоплательщиков, плательщиков сборов, налоговых агентов и иных лиц о поданных ими в центральный аппарат ФНС России и Управления ФНС России по субъектам РФ обращениях жалобах, заявлениях, предложениях , в том числе на акты налоговых органов ненормативного характера, действия или бездействие их должностных лиц. С помощью интернет-сервиса можно получить следующую информацию: дата поступления обращения в налоговый орган, рассматривающий обращение, и входящий номер; срок, к которому должно быть рассмотрено обращение; информация о продлении срока рассмотрения обращения; реквизиты решения ответа по обращению номер и дата ; статус обращения в стадии рассмотрения, рассмотрение завершено ; сведения о результате рассмотрения обращения. Информация об обращении хранится в базе данных интернет-сервиса с момента поступления в центральный аппарат ФНС России или Управление ФНС России по субъекту РФ и до истечения года с момента его поступления. Если Вы не нашли информацию о своем обращении на сервисе, для получения информации о нем необходимо обратиться в справочную службу налогового органа, в адрес которого направлено обращение по телефонам, указанным в разделе "Контакты" интернет-сайта налогового органа. Если центральным аппаратом ФНС России или Управлением ФНС России по субъекту РФ поступившее обращение не рассматривалось и было передано на рассмотрение в другой налоговый орган или другой государственный орган, с помощью интернет-сервиса можно будет получить информацию о реквизитах письма, которым сообщено заявителю о передаче обращения на рассмотрение в иной орган.

Подача жалобы в налоговые органы

На сайте Федеральной налоговой службы опубликовано решение по жалобе налогоплательщика, вынесенное УФНС России по Удмуртской Республике еще в феврале месяце. Налогоплательщик не согласился с начислением транспортного налога за 2015 год и представил жалобу на отказавшуюся его пересчитать ИФНС. В жалобе он указал, что согласно решению Арбитражного суда и паспортов самоходных машин, он не является единственным собственником тракторов и просит произвести перерасчет транспортного налога пропорционального его доле. При этом по сведениям, представленным из Инспекции Гостехнадзора, на заявителя с 07.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Беспредел в инспекции федеральной налоговой службы России по isharapova.ruгорску.Доработка касается появления дополнительной возможности с помощью сервиса узнать ход и результаты рассмотрения обращений, поданных в межрегиональные инспекции по крупнейшим налогоплательщикам. Напомним, сервис "Узнать о жалобе" создан ФНС России в целях совершенствования информационного взаимодействия налоговых органов с налогоплательщиками. Он предназначен для информирования налоговой службой налогоплательщиков, плательщиков сборов, налоговых агентов и иных лиц о поданных ими в центральный аппарат ФНС России и Управления ФНС России по субъектам РФ обращениях жалобах, заявлениях, предложениях , в т. Интернет-сервис содержит такую информацию, как дата поступления обращения в налоговый орган и его входящий номер, срок, к которому должно быть рассмотрено обращение, включая информацию о продлении срока рассмотрения. Также в нем отражены реквизиты решения ответа по обращению номер и дата , статус обращения в стадии рассмотрения, рассмотрение завершено и сведения о результате рассмотрения. О порядке досудебного обжалования ненормативных актов налоговых органов, действий и бездействия их должностных лиц можно ознакомиться в "Энциклопедии решений.

Актуально на: 13 июля 2017 г. Жалоба на бездействие налоговой инспекции: образец Если плательщик считает, что налоговики бездействовали в то время, когда должны были действовать, и из-за этого нарушены его права например, ИФНС нарушила срок возврата переплаты п.

Проверить статус жалобы можно с помощью интернет-сервиса «Узнать о жалобе»

Применительно к обжалованию решений можно сказать, что в сознании рядового налогоплательщика сформировалось представление о том, что вышестоящими налоговыми органами могут быть только Управления Федеральной налоговой службы по субъектам Российской Федерации. Данные представления основаны и на текстах решений налоговых инспекций, в которых разъясняется право налогоплательщика обжаловать указанное решение в конкретное управление. Вместе с тем, вышестоящим по отношению к любому налоговому органу городского, районного или межрайонного уровня далее — ИФНС , а равно по отношению к Управлению ФНС России по субъекту Российской Федерации далее — УФНС является Федеральная налоговая служба, то есть ее центральный аппарат. Таким образом, налогоплательщик вправе последовательно обжаловать неустраивающее его решение налогового органа низового уровня в УФНС и далее — в Федеральную налоговую службу далее — ФНС России.

.

Жалоба в Федеральную налоговую службу. Редко, но метко.

.

Жалоба на бездействие налоговой инспекции: образец

.

ФНС России доработала онлайн-сервис "Узнать о жалобе"

.

жалобы налогоплательщиков

.

.

.

.

ВИДЕО ПО ТЕМЕ: Претензии к налоговой проверке: что думает о них ФНС?

не отказалась бы,

у меня уже есть

Вы не правы. Могу это доказать. Пишите мне в PM, пообщаемся.