Код дохода 1240

В случае, если эти услуги были оказаны, но решение о приобретении не принято - стоимость указанных услуг относится на финансовые результаты коммерческой организации или увеличение расходов некоммерческой организации того отчетного периода, когда было принято решение не делать финансовых вложений в активы; - иные аналогичные затраты. Первоначальной стоимостью финансовых вложений, полученных организацией безвозмездно, признается: - их текущая рыночная стоимость рыночная цена на дату принятия к бухгалтерскому учету; - сумма денежных средств, которая может быть получена при продаже полученных финансовых вложений на дату их принятия к бухгалтерскому учету. Если актив принят к бухгалтерскому учету в качестве финансовых вложений и по нему не определяется его текущая рыночная стоимость, то при выбытии она определяется - по первоначальной стоимости каждой единицы финансовых вложений; - по средней первоначальной стоимости финансовых вложений; - по первоначальной стоимости первых по времени приобретения финансовых вложений ФИФО. В бухгалтерской отчетности подлежит раскрытию следующая информация: - способы оценки финансовых вложений по группам видам при их выбытии ; - последствия изменений способов оценки финансовых вложений при их выбытии; - стоимость финансовых вложений независимо от того, можно или нельзя определить их текущую рыночную стоимость; - разница между текущей и предыдущей рыночной стоимостью; - разница между первоначальной и номинальной стоимостью в течение срока обращения финансовых вложений; - стоимость и виды финансовых вложений, обремененных залогом; - стоимость и виды выбывших финансовых вложений, переданных другим организациям или лицам кроме случаев их продажи ; - данные о резерве под обесценение финансовых вложений раскрываются в пояснениях к бухгалтерскому балансу и отчету о финансовых резльтатах. Ссылки по теме:.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Расшифровка 1240 строки баланса

- История Татарстана

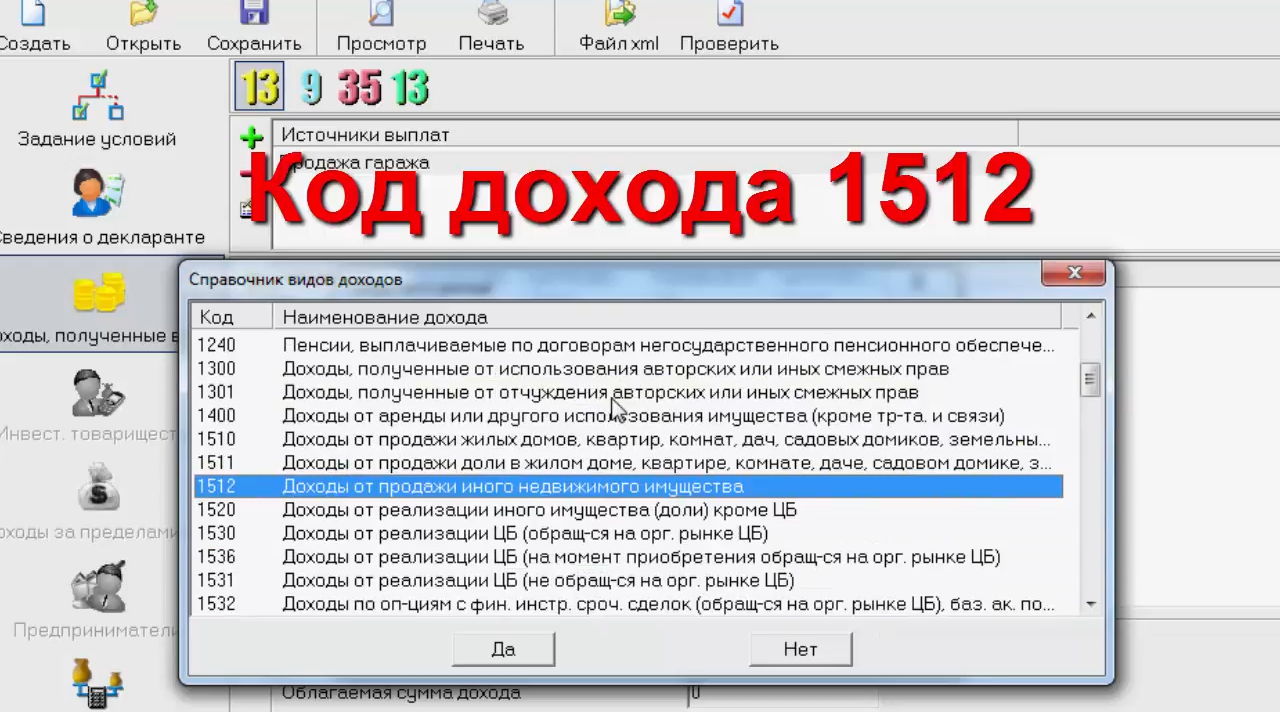

- Новые коды доходов для справки 2-НДФЛ с 2017 года

- Коды доходов и вычетов для справки 2-НДФЛ в 2019 году: таблица с расшифровкой

- Коды доходов для 2-НДФЛ: где и что указать в 1С?

- Код дохода 1240 в справке 2 ндфл

- Как составить справку по форме 2-НДФЛ за 2017 г.

- Коды доходов НДФЛ

- 3-НДФЛ на возврат налога с пенсии

- 2-НДФЛ: код дохода

Об утверждении формы сведений о доходах физического лица, порядка заполнения и формата ее представления в электронной форме Справка по форме 2-НДФЛ — в бухгалтерской практике один из наиболее востребованных документов.

Расшифровка 1240 строки баланса

Тюленева 1231. Наша организация занимается производством, подпадающим под общий режим налогообложения, и занимается деятельностью, переведенной на уплату ЕНВД. Можем ли мы применять правило о 5 процентах, установленное п.

Итак, нередко организация имеет как облагаемый, так и необлагаемый оборот. Происходит это, как правило, когда она применяет наряду с общей системой налогообложения специальные налоговые режимы. ЕНВД, как известно, вводится решениями законодательных органов власти законами в каждом регионе самостоятельно, и его уплата и применение обязательны.

В соответствии с п. Налогоплательщики, которые по отдельным видам деятельности переведены на уплату ЕНВД, в отношении этой деятельности не являются плательщиками НДС п. То есть пункт 4 ст. Данное мнение изложено в письме Минфина России от 11.

В это же время арбитражные суды принимали противоположные решения постановления ФАС Волго-Вятского округа от 04. И вот теперь согласно письму ФНС России от 17. Указанные правила также действуют, если налогоплательщик по отдельным видам деятельности переведен на уплату ЕНВД. Таким образом, ваша организация вправе не вести раздельный учет, если доля расходов на выполнение операций, облагаемых ЕНВД, не превышает 5 процентов всех расходов на производство. Залюбовская 1232. Индивидуальный предприниматель осуществляет розничную торговлю, поэтому является плательщиком ЕНВД.

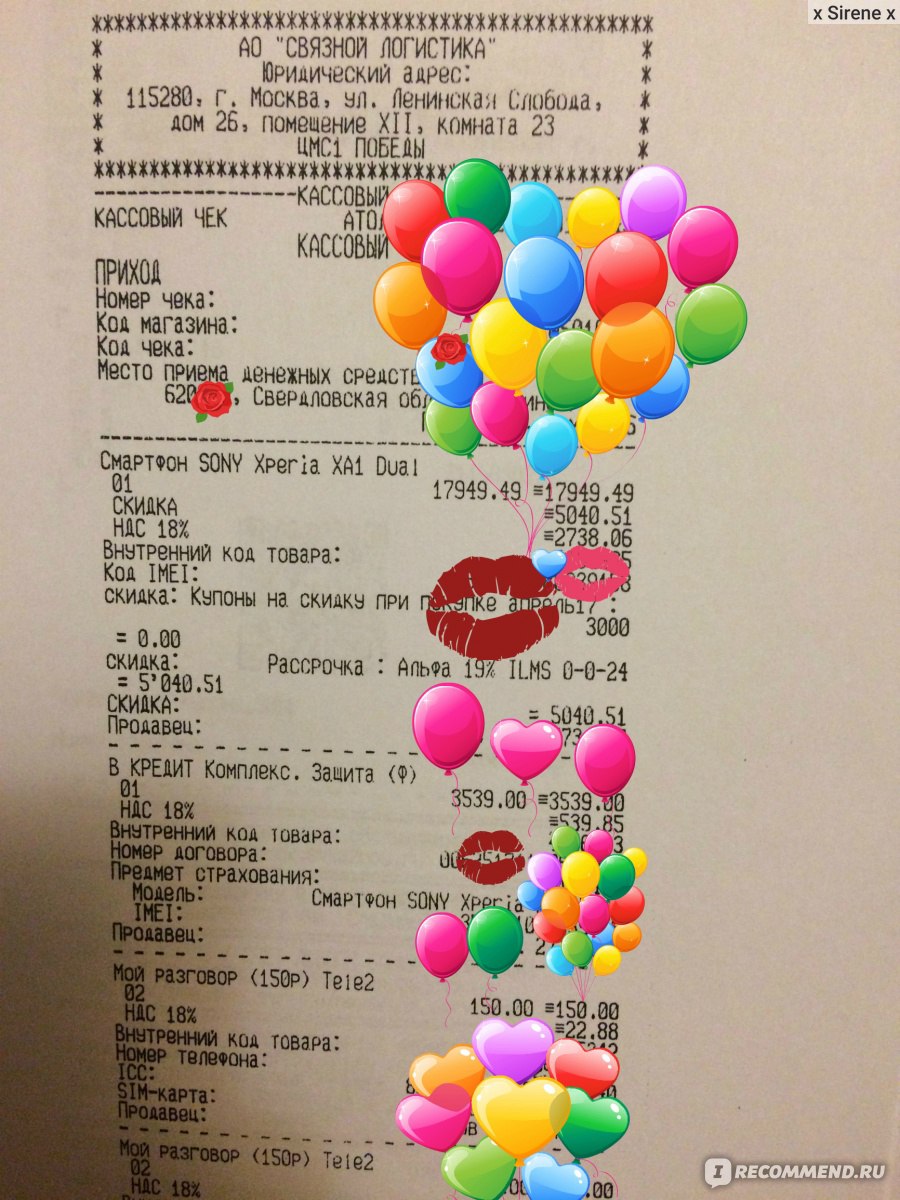

С 21 июля 2009 г. Какой документ следует выдавать покупателю, подтверждающий прием денежных средств? Согласно п. Указанный документ выдается в момент оплаты товара работы, услуги и должен содержать следующие сведения: — наименование документа; — порядковый номер документа, дату его выдачи; — наименование — для организации фамилия, имя, отчество — для индивидуального предпринимателя ; — идентификационный номер налогоплательщика, присвоенный организации индивидуальному предпринимателю , выдавшей выдавшему документ; — наименование и количество оплачиваемых приобретенных товаров выполненных работ, оказанных услуг ; — сумму оплаты, осуществляемой наличными денежными средствами и или с использованием платежной карты, в рублях; — должность, фамилию и инициалы лица, выдавшего документ, и его личную подпись.

Итак, разберем подробнее ситуацию по заполнению документа, подтверждающего прием от покупателя денежной наличности. На первый взгляд, в п. Но при заполнении только этих реквизитов возникнет вопрос, подпадает ли розничная торговля под действие п. Ни один из приведенных обязательных реквизитов не содержит эту информацию.

Отсутствие в перечне обязательных реквизитов сведений, что продавец является плательщиком ЕНВД, автоматически уведет хозяйственную операцию из-под действия п. Порядковый номер предполагает регистрацию документа в журналах их выдачи. Таким образом, организациям и индивидуальным предпринимателям необходимо самостоятельно разработать форму документа, который должен содержать все реквизиты, поименованные в п. Перед выдачей покупателю документ следует зарегистрировать в журнале выдачи.

Перечень обязательных реквизитов не содержит наличие печати, но ее присутствие не помешает. Особое внимание на оформление документа следует обратить тем организациям, предпринимателям, которые осуществляют розничную торговлю текстильными, трикотажными, швейными, меховыми товарами, обувью, а также технически сложными товарами бытового назначения.

Обязательные реквизиты товарных чеков в указанной сфере определены пп. Правомерно ли учитывать при исчислении налога на прибыль расходы на проживание работника организации в гостинице?

Правительство Российской Федерации в своем постановлении от 06. Бланк документа изготавливается типографским способом или формируется с использованием автоматизированных систем. Изготовленный типографским способом бланк документа должен содержать сведения об изготовителе бланка документа сокращенное наименование, идентификационный номер налогоплательщика, место нахождения, номер заказа и год его выполнения, тираж , если иное не предусмотрено нормативными правовыми актами об утверждении форм бланков таких документов, п.

Утверждения формы такого документа уполномоченными федеральными органами исполнительной власти, в том числе Министерством финансов Российской Федерации, не требуется.

Ведь такие расходы подтверждены документом, оформленным не в соответствии с законодательством РФ. Значит, организация не может учесть данные расходы при расчете налога на прибыль и, соответственно, не может предъявить к вычету НДС. Погудина 1234. Наше организация является членом некоммерческого партнерства, имеет свидетельство о приеме в члены некоммерческого партнерства и свидельство о допуске к работам по осуществлению строительства. Вправе ли организация в целях исчисления налога на прибыль учитывать расходы по уплате вступительных членских взносов, а также взносов в компенсационный фонд?

В соответствии с подп. В соответствии с положениями ст. Согласно ст. Пунктом 1 ст. Организации, не являющиеся членами саморегулируемой организации, не могут осуществлять определенные виды строительных работ, проведение которых влияет на безопасность объектов капитального строительства.

В соответствии с гл. Таким образом, уплата вступительного, членских взносов и взноса в компенсационный фонд является обязательным условием для получения от саморегулируемой организации свидетельства о допуске к проведению строительных работ, данные расходы могут быть учтены в составе прочих расходов, связанных с производством и реализацией.

Наша организация осуществляет строительно-монтажные работы в различных регионах страны, условия проживания и обеспечение жизненного уровня населения в которых весьма отличаются друг от друга. Поэтому сложно установить размер суточных работнику в командировке.

Коллективным договором размер суточных не определен и утверждается руководителем по возвращении из командировки в авансовом отчете в виде визы по фактическому расходу каждого работника. Правильно ли это? Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации.

Таким образом, организация самостоятельно устанавливает размер суточных в командировке коллективным договором или иным документам. К локальным актам организации относятся приказы, распоряжения руководителя, положение о направление работников в командировку. Расходы работника в командировке суточные в соответствии со ст.

Визируя данный документ, руководитель разрешает принятие расходов в командировке к учету. Таким образом, размер суточных как компенсационная выплата должен быть заранее определен утвержден и выдан работнику в виде денежного аванса накануне его направления в командировку. Размер суточных может быть различен и устанавливаться в зависимости от условий проживания по регионам, городам России.

Вам необходимо осуществить анализ уровня жизнеобеспечения населения по основным пунктам направления командировок и установить приказом руководителя дифференцированный размер суточных. Панкратова 1236. Каков порядок обложения страховыми взносами компенсационных выплат, в том числе связанных с увольнением сотрудников, в 2010 году? С 1 января 2010 г. Так, согласно данной статье не облагаются страховыми взносами все виды компенсационных выплат в пределах норм, установленных в соответствии с законодательством Российской Федерации.

Исключение сделано для компенсации за неиспользованный отпуск при увольнении, размер которой в 2010 году включается в налогооблагаемую базу для исчисления страховых взносов. В ниже приведенной таблице приведен перечень компенсационных выплат сотрудникам и порядок начисления страховых взносов.

Вид компенсации.

История Татарстана

Посмотрите, как поменялись коды, чтобы налоговики приняли справку 2-НДФЛ. В статье мы предложим вам новый бланк справки, расскажем о том, как ее составить, а также какие доходы надо указать. Форма содержит 5 разделов, и каждый надо заполнить особым образом. Кроме того, напомним о сроках сдачи 2-НДФЛ.

Новые коды доходов для справки 2-НДФЛ с 2017 года

При этом их срок не должен превышать 1 года. Ниже приведена расшифровка строки баланса 1240. Строка 1240 — что такое Большинство сведений, которые отражаются в данной строке фиксируются в формах: Дебетового сальдо счета 58. Именно на нем ведется учет финансовых вложений; К нему прибавляется дебетовое сальдо по другим двум счетам: 55 и 73. Стоит отметить, те сведения и данные, которые были внесены в строку долгосрочных вложений могут быть переведены в краткосрочными. Процедуру данной операции каждая компания формирует и закрепляет в своем уставе самостоятельно.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Узнайте Ваш Денежный Код для Богатства и УспехаКод дохода 4800 4800 код дохода в справке 2 ндфл что значит Государство на протяжении последних лет стремится повысить легализацию доходов трудоустроенных граждан. Это приводит к тому, что всё большее количество серьёзных предприятий, ведущих свою деятельность на территории РФ, ведёт трудоустройство сотрудников с соблюдением ТК и налогового законодательства, предоставляя им официальные места работы с начислением белой заработной платы, подверженной взысканиям в бюджет государства с каждого заработанного рубля. В данной ситуации для каждого работающего гражданина ведётся отчётная форма с фиксацией доходов в специальную форму, и работодатель берёт на себя функцию налогового агента своих сотрудников. Также в НК РФ предусмотрен ряд случаев, когда доходами считаются получение денежных средств, несвязанных или косвенно связанных с трудовой деятельностью гражданина — это доходы от продажи имущества, принятые в дар или наследство и впоследствии реализованные ценные вещи, и прочие способы получения прибыли, такие, как выигрыши в лотерею, на тотализаторах и т. Все перечисленные доходы также подвергаются налогообложению. За прошедший отчётный период взысканные с доходов суммы налогов должны быть занесены в специализированную отчётную форму 3-НДФЛ и должны подтверждаться справкой по форме 2-НДФЛ.

Тюленева 1231. Наша организация занимается производством, подпадающим под общий режим налогообложения, и занимается деятельностью, переведенной на уплату ЕНВД.

Коды доходов и вычетов для справки 2-НДФЛ в 2019 году: таблица с расшифровкой

.

.

Коды доходов для 2-НДФЛ: где и что указать в 1С?

.

Код дохода 1240 в справке 2 ндфл

.

Как составить справку по форме 2-НДФЛ за 2017 г.

.

Коды доходов НДФЛ

.

.

3-НДФЛ на возврат налога с пенсии

.

2-НДФЛ: код дохода

.

ВИДЕО ПО ТЕМЕ: Код Богатства! Как Рассчитать СВОЙ КОД Богатства!. Нумерология денег!

Пока нет комментариев.