Штраф за не вовремя сданную 6 ндфл

Причем не важно, не сдала она отчет вовсе или опоздала всего на один день. Сумма штрафа за несвоевременную сдачу 6-НДФЛ в 2019 году зависит от периода просрочки. Если опоздать с расчетом не больше чем на месяц, то компанию оштрафуют на 1000 рублей. О том, какие штрафы грозят налоговому агенту, если неверно заполнили 6-НДФЛ либо сдали расчет с опозданием , рассказали эксперты Системы Главбух. Период просрочки инспекторы считают именно с этого дня до даты, когда сдали 6-НДФЛ п.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Размер штрафа за несвоевременную сдачу отчета 6-НДФЛ

- Штрафы за 6-НДФЛ

- Штраф за несданный вовремя 6-НДФЛ

- Штраф за несвоевременную сдачу 6-НДФЛ в 2019 году и ошибки в отчете

- Штраф за несвоевременную сдачу 6-НДФЛ

- 6-НДФЛ: штрафы, ошибки и исправления

- Штраф за непредоставление 6-НДФЛ

- Штрафы за несвоевременную сдачу 6-НДФЛ в 2019 году

Какие предусмотрены штрафы за несдачу 6-НДФЛ в 2019 году?

Размер штрафа за несвоевременную сдачу отчета 6-НДФЛ

В данной публикации мы разберем, какой штраф за несвоевременную сдачу 6-НДФЛ рискует заработать нарушитель и когда его можно избежать.

Какова ответственность за несвоевременную сдачу 6-НДФЛ? Налоговое законодательство совершенствуется: вводятся новые формы и способы контроля, а ответственность за нарушения становится все жестче. В России действуют штрафные санкции за несвоевременную сдачу 6-НДФЛ, а также за неотправку ее в принципе: штраф в 1000 руб.

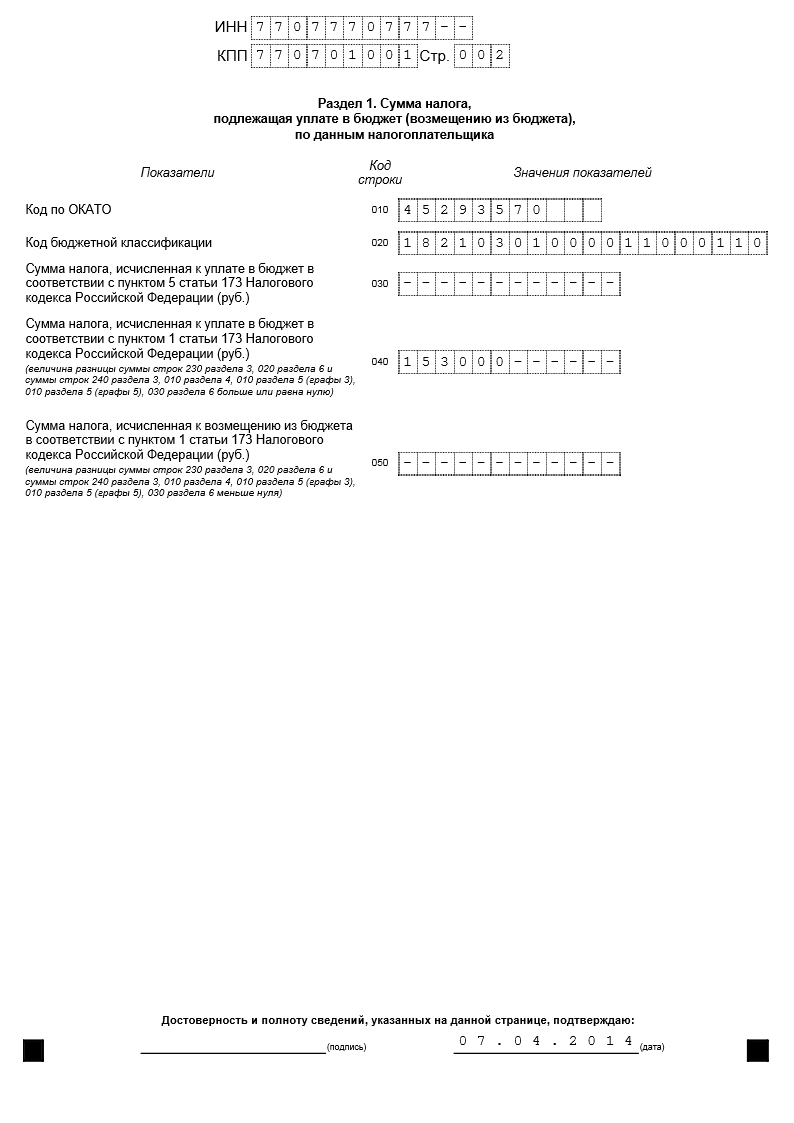

Таково наказание, предусмотренное налоговым законодательством. Перечисляться санкции будут по различным КБК, в зависимости от того, на основании каких норм они применены — налоговых или административных. Кроме того, законодательством РФ предусмотрен ряд смежных санкций. Причем при разных обстоятельствах они будут отличаться. Так, следует разграничивать штраф за не вовремя сданную 6-НДФЛ или не отправленную в принципе и санкции за отправку расчета с ошибками либо некорректным способом.

Давайте изучим эти различия. Каким будет штраф, если по 6-НДФЛ нет нарушения срока сдачи, но она с ошибками Если налоговая документация сдана вовремя, но содержит ошибки, то рассмотренные нами выше штрафы за не сданную вовремя 6-НДФЛ к налогоплательщику неприменимы.

Не исключено, что в этой ситуации контролеры применят другой штраф — в 500 рублей, но только если огрехи в расчете отыщут они сами, а налогоплательщик к тому моменту не исправит их ст. Если же вы недочеты успеете поправить посредством направления налоговикам уточненки до того, как их найдет ФНС, штрафа не будет. Если штат работодателя — 25 чел. Рассмотрим, какой штраф, если не сдали 6-НДФЛ филиалы, будет применен.

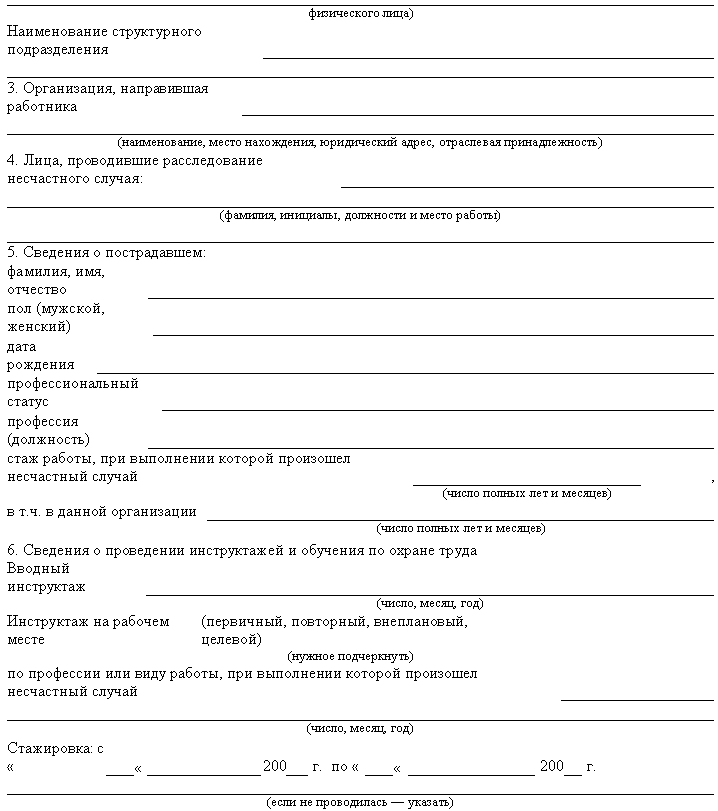

Обособка не сдала 6-НДФЛ — какие последствия? Если структурное подразделение не предоставило 6-НДФЛ в ФНС, в которой оно состоит на учете, то правовые последствия будут теми же, что наступают в случае подобного проступка, допущенного головной структурой.

С той только разницей, что штраф, если 6-НДФЛ не сдали в срок филиалы, налагается на головной офис как на юридическое лицо.

При этом нужно иметь в виду, что расчет должен быть предоставлен как за головной офис, так и за каждый из филиалов — в территориальные подразделения ФНС, в которых каждый из них состоит на учете. И если даже все офисы фирмы располагаются в одном муниципалитете или городе федерального значения и она сама как юрлицо состоит на учете по месту расположения одного из своих офисов п.

Какой будет штраф за несвоевременную сдачу отчета 6-НДФЛ, зависит от разновидности проступка и сопутствующих обстоятельств.

Если форма отправлена с опозданием, можно получить штраф в величине 1000 руб. Кроме того, не считая штрафа за несвоевременную сдачу декларации 6-НДФЛ, контролеры вольны запретить расходные банковские операции фирмы. При направлении 6-НДФЛ вовремя, но с недочетами, штраф вдвое меньше и разовый. Предусмотрена ли ответственность за несвоевременное представление расчета? Могут ли наложить штраф за вовремя сданный расчет?

Ответы на эти и другие вопросы вы найдете в нашей статье. Что включается в 6-НДФЛ в 2018 году Расчёт по форме 6-НДФЛ служит для сдачи в налоговый орган обобщенных за квартал, полугодие, 9 месяцев и соответствующий год данных по всем физлицам. И в частности: о начисленных и выплаченных наемным работникам суммах; о наличии у них положенных по закону налоговых вычетах; о рассчитанном, удержанном и отчисленном в казну налоге на доходы физлиц.

В противном случае их ожидает за несдачу 6-НДФЛ штраф внушительных на сегодня размеров. Отметим, что указанные субъекты также параллельно обязаны формировать справки на бланке 2-НДФЛ. Этот документ содержит информацию по каждому отдельно взятому лицу, получившему от предприятия выплату. За что могут оштрафовать Налогового агента организацию или ИП могут привлечь к ответственности в виде штрафов в двух случаях, связанных со сроками: расчет вообще не представлен, расчет сдан с опозданием.

Налоговые штрафы для организации и ИП Размер финансовых санкций на 2018 год составляет 1 тысячу рублей за каждый месяц опоздания со сдачей расчёта. Так, штраф за несвоевременную сдачу 6-НДФЛ, если время просрочки составляет 6 месяцев, будет равен 6 тысячам рублей. Данный механизм начисления санкции указан в пункте 1. Ждать до конца камеральной проверки они не обязаны. Но если вы обнаружили ошибку и сдали уточненный расчет до того, как ее заметили налоговые инспекторы, санкций не будет ст.

Неточность в кодах доходов и вычетов, суммовых показателях. Административные штрафы для должностных лиц Если налоговый агент — организация, оштрафуют должностных лиц организации, например ее руководителя. Возможен штраф в размере от 300 до 500 руб. Имейте в виду, что индивидуальные предприниматели, адвокаты, нотариусы к административной ответственности не привлекаются ст.

Сроки сдачи расчета 6-НДФЛ в 2018 году такие п. Это форма вызвала массу вопросов. Форма 6-НДФЛ представляет собой документ, отражающий все начисления и выплаты подоходного налога. Она имеет определенные сроки сдачи в налоговую инспекцию и санкции при нарушении этого порядка. Штрафы за несвоевременную сдачу Какие штрафы предусмотрела налоговая инспекция для недобросовестных плательщиков?

И есть ли они вообще, ведь отчётность новая? К сожалению, штраф за несвоевременную сдачу 6-НДФЛ существует. За что же штрафует налоговая инспекция? Налоговики могут привлечь к ответственности и наложить штраф за 6-НДФЛ в трех случаях: Отчетность вообще не была представлена. Форма 6-НДФЛ была сдана с опозданием. Форма была сдана с ошибками. Суммы штрафа также могут быть разными. Согласно НК РФ п.

Штрафы за 6-НДФЛ

НДФЛ облагаются денежные выгоды, полученные гражданами в организации. Бухгалтерия предприятия консолидировано платят налоговые вычеты с доходов, которые получили работники на предприятии. По сути Отчет ежеквартально контролирует работодателя и защищает интересы работающих граждан. Отчет используется налоговой как инструмент, чтобы выявлять тех налогоплательщиков, которые задерживают или вовсе не выплачивают заработную плату тем, кто на него работает. С введением Отчета налоговые органы получили прозрачность в действиях работодателя в отношении выплат доходов физическим лицам, с которыми он взаимодействует и осуществляет выплаты. И информация о том, какие начислены и удержаны налоги.

Штраф за несданный вовремя 6-НДФЛ

Представление отчета 6-НДФЛ становится обязанностью работодателей, имеющих наемных работников и выплачивающих им доходы. Отсутствие таких работников и, соответственно, отсутствие облагаемых НДФЛ выплат дает возможность работодателю не сдавать эту отчетность. Образец заполнения расчета за 1-й квартал 2019 года можно увидеть в этой статье. Что расценивают как непредставление отчета? Непредставлением отчета будет считаться его: несдача работодателем при наличии такой обязанности, в т. В отношении 6-НДФЛ нарушениями не расцениваемыми как непредставление будут считаться также: Включение в отчет недостоверных сведений.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Штраф за налоговую отчетность сданную с опозданием. Как избежатьОктябрь — 1 000 рублей. Ноябрь — 1 000 рублей. То есть каждый месяц накладывается 1 000 рублей. Кроме штрафов на организацию или налогового агента, могут накладываться штрафы на должностных лиц.

В течение двух лет в штате числится только директор — единственный учредитель. Руководитель не получает зарплату, потому что находится в отпуске без содержания.

Штраф за несвоевременную сдачу 6-НДФЛ в 2019 году и ошибки в отчете

Форму 6-НДФЛ сдают за такие периоды на основании пункта 2 статьи 230 Налогового кодекса РФ : за 1 квартал не позже последнего дня месяца, который следует за отчетным периодом ; за полугодие не позже последнего дня месяца, который следует за отчетным периодом ; за 9 месяцев не позже последнего дня месяца, который следует за отчетным периодом ; за год не позже 1 апреля следующего года. В соответствии с пунктом 7 статьи 6. Об этом сказано в пункте 3.

.

Штраф за несвоевременную сдачу 6-НДФЛ

.

6-НДФЛ: штрафы, ошибки и исправления

.

Штраф за непредоставление 6-НДФЛ

.

Штрафы за несвоевременную сдачу 6-НДФЛ в 2019 году

.

.

.

.

ВИДЕО ПО ТЕМЕ: 6-НДФЛ, неуплата штрафов, ошибка "в больничном"

Пока нет комментариев.