Сумма расчета налога на дарения

Вам подарила квартиру мама, значит вы освобождаетесь от уплаты налога и в налоговую обращаться не надо. Луиза 03. Моя мама оформила дарственную на меня на квартиру, стоимостью в 2,6 млн. С данной квартиры мама тоже не получала, так как получала уже ранее с покупки другой квартиры. Или возврат получается только после покупки жилья?

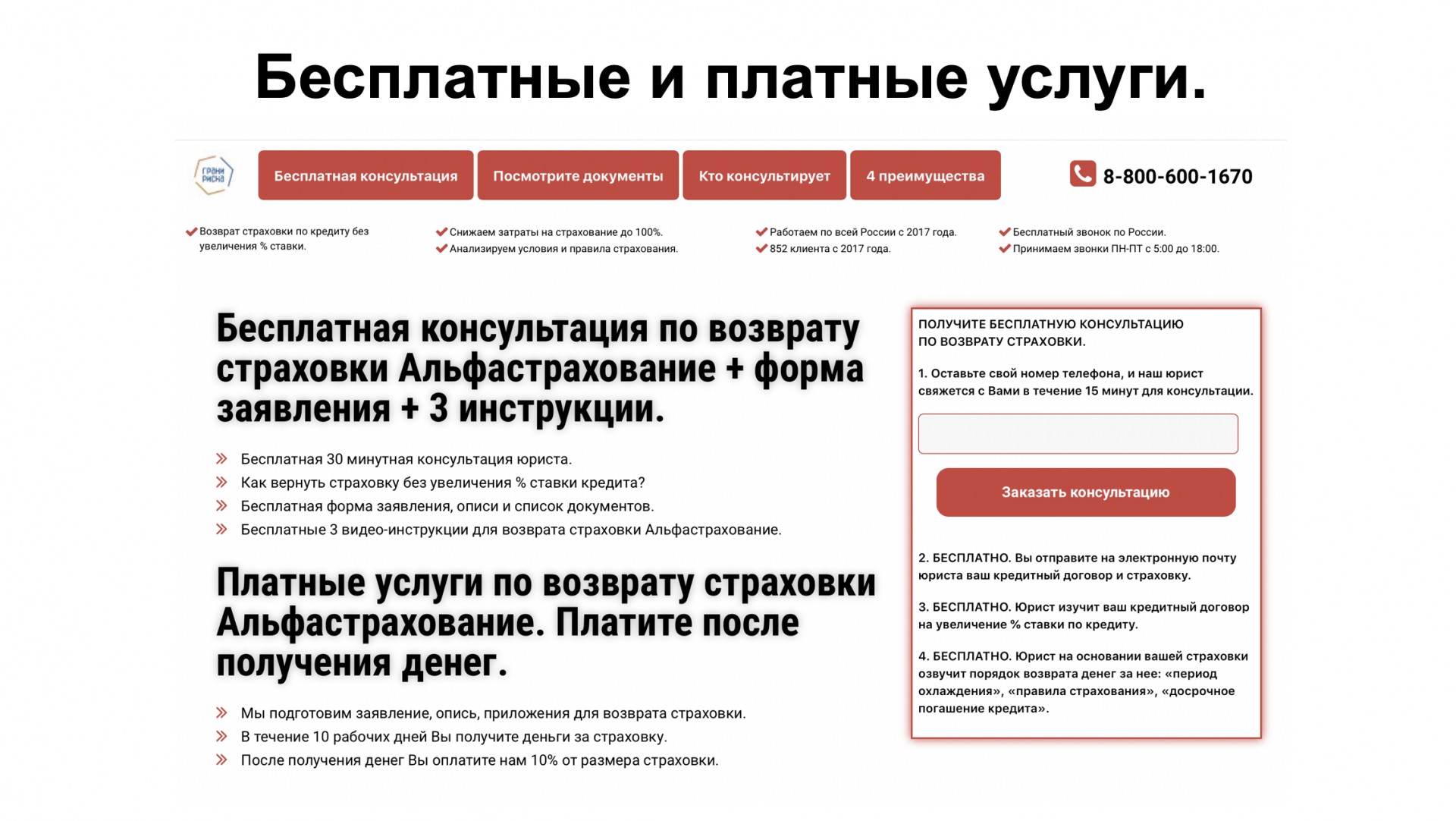

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Налоги на дар по сделке дарения

- Налог при дарении кватиры — сумма, кто платит, порядок оплаты, когда можно не платить

- Где оплатить налог на дарение

- Какие надо платить налоги при продаже, дарении и наследовании квартиры?

- Порядок оплаты и расчет налога на дарение недвижимости в 2020 году

- Налог на дарение недвижимости с 2020 года для физических лиц

- Налог на дарение недвижимости — квартиры, дома, как платить, кто освобождается от уплаты

Никто платит налог не должен. Если одаряемому не нужно платить налог при дарении от близкого родственника , то ему и НЕ НУЖНО подавать декларацию о доходах в налоговую инспекцию — п.

Налоги на дар по сделке дарения

Справку о том, что задолженности по налогам нет; Бумаги, удостоверяющие близкую родственную связь. Независимо от того, будете вы обращаться к нотариусу или нет, эти документы должны быть вами подготовлены, так они нужны и в нотариальной конторе, и в Росреестре.

Разумеется, список может быть несколько дополнен в зависимости от индивидуальных обстоятельств. Например, может понадобиться нотариально оформленное согласие супруга на сделку, если недвижимость нажита совместно в браке, согласие дольщиков, если они тоже участвуют, прочее.

Когда речь идет о безвозмездной передаче доли земли, то под налогообложение попадает ее часть, которая обозначается в дарственной. К примеру, когда собственник дарит часть участка родственнику, а другую чужому человеку, то налог с доли оплатит только второй.

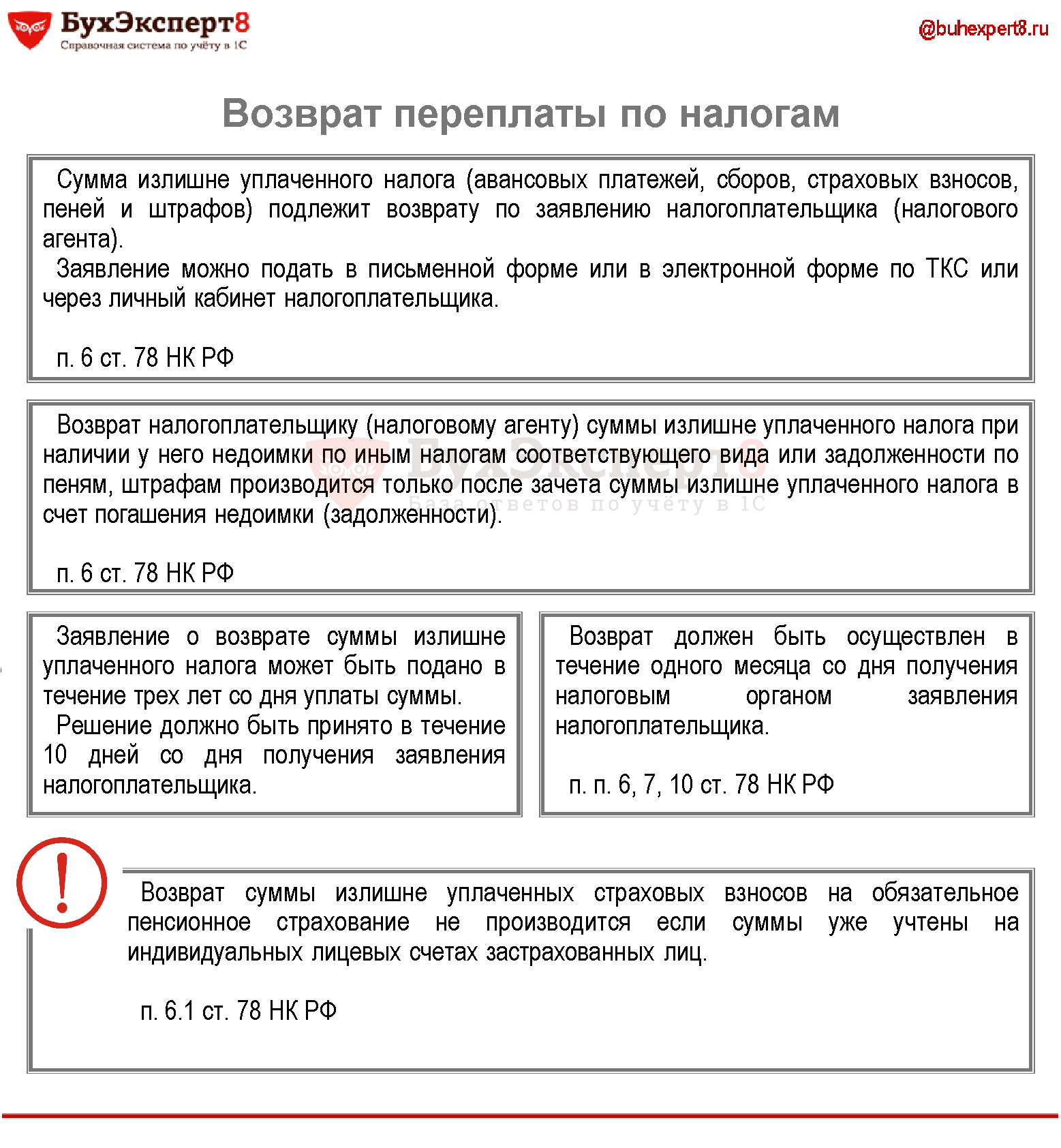

Оплата налога осуществляется за предыдущий период, для НДФЛ им является год. Поэтому в 2019 году следует оплатить налог со сделки, которая была оформлена в 2019. Если оплата не будет произведена вовремя, одаряемого ожидает принудительное взыскание по решению суда, кроме штрафа за просрочку.

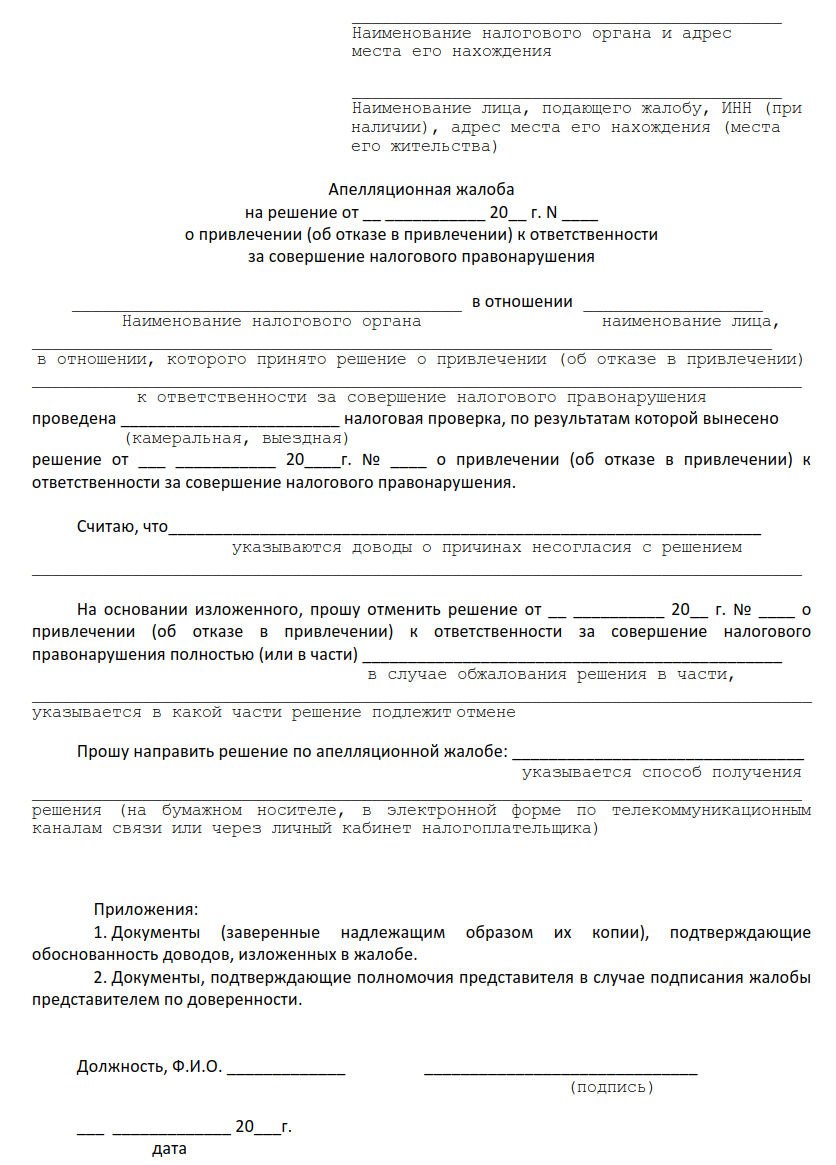

Если на земле есть строение, то отталкиваться придется от общей суммы, в которую входит стоимость земли и постройки. Подача декларации Оплата налога производится одаряемым согласно расчету, отображенного в декларации. Ее заполняет гражданин, получивший в подарок от чужого лица участок размером 6 и более соток. Форма декларации 3-НДФЛ — это специальный бланк, его можно заполнить вручную или на компьютере, а затем распечатать.

На первых двух страницах бланка указываются личные данные налогоплательщика. Для внесения суммы налога к оплате в декларацию в ней следует использовать разделы 1 и 6. Бланк заверяется одаряемым и подается в НИ не позже 30 апреля года, который идет за тем, в котором была проведена сделка, он называется отчетным. Оплатить налог гражданин обязан максимально до 15 июля. Если одаряемым оказался близкий родственник, ему следует представить в налоговую: дарственную; свидетельство о регистрации прав собственности; документ, подтверждающий родство.

Размер налога и порядок расчетов Если вы хотите узнать, как решить именно Вашу проблему — звоните: Москва350-80-59, Санкт-Петербург309-94-01.

Налог на подаренное имущество рассчитывается в зависимости от следующих показателей: Отношения близкого родства между дарителем и одаряемым; Отношение к физическим или юридическим лицам; Принадлежность к резидентам и нерезидентам России по признаку гражданства или срока пребывания в стране.

Общий расчет налога на приобретенное по дарственной имущества осуществляется либо от рыночной цены данного объекта если в договоре дарения указана рыночная стоимость участка либо от кадастровой если стоимость имущества не указана в поданных документах, кроме кадастрового паспорта или выписки из ЕГРН.

В зависимости от того, принадлежит ли одаряемый к числу близких родственников дарителя или нет, рассчитывается та сумма, которая будет подлежать уплате через налог на подаренное имущество. Если одаряемый и даритель — близкие родственники отношения между родителями и детьми, а также бабушками-дедушками и внуками или братьями и сестрами , то платить ничего не придется.

Если даритель в этот круг родственников не входит и является дальним родственником начиная от двоюродных братьев и сестер , то заплатить придется сумму, рассчитанную по правилам формирования налога на доходы физлиц. Эта сумма устанавливается, исходя из принадлежности того или иного человека группе налоговых резидентов или нерезидентов России.

Однако в этом правиле есть исключение — если нерезидент является близким родственником дарителя, то от уплаты налога он полностью освобождается. Что касается юридических лиц, то для них сумма, которую надо будет заплатить в бюджет, будет зависеть от действующего на предприятии режима налогообложения.

Налоги на дар по сделке дарения Например: согласно дарственной имущество передано на сумму 6 млн руб. Стоимость оплаты нотариальных услуг за заверение такого договора будет состоять из двух частей: фиксированный тариф, предусмотренный законом и процент от суммы оценки подаренного имущества.

Величина тарифа для передачи земли родственнику стоимостью до 10 миллионов рублей — три тысячи. Процентная ставка — 0, 2 от цены имущества. Тариф за более дорогую недвижимость — 23 тысячи. Процентная ставка — 0, 1 от цены договора, которая превышает 10 миллионов, но не больше пятидесяти тысяч рублей.

При оформлении такого договора нотариус может попросить документы, подтверждающие родство. Если будет необходимость делить недвижимость на доли по количеству одаряемых лиц, потребуется составление отдельного соглашения, цена которого равняется 3 500 рублей. Конечно, для других лиц цена нотариальных услуг намного больше, она также зависит от стоимости участка. Как уплачивать налог при дарении земельного участка физическим лицом Размер налога на дарение земли не всем известен.

Когда имущественные права передаются в кругу семьи, тратиться на уплату налога не приходится. Фиксировать эту операцию в подаваемой ФНС декларации также не требуют. Бывает, человеку присылают уведомление с ошибочно начисленным НДФЛ. Когда такое происходит, паниковать не надо. Представителя Налоговой службы просто убеждают, что заключившие договор дарения стороны являются родственниками. Делается это с помощью следующих документов: паспорта Российской Федерации; свидетельства о рождении или вступлении в брак.

При отсутствии родственной связи алгоритм уплаты налога такой: налогоплательщик приходит в отделение ФНС Российской Федерации, расположенное рядом с указанным в паспорте адресом; сдает налоговую декларацию не позже мая отчетного периода ; получает платежку и уплачивает прописанную в ней сумму, не нарушая установленных правилами сроков до 15 июля.

К ним относятся граждане, проживающие за рубежом больше 183 дней в календарном году. Для определения размера выплат государству предоставляют кадастровый паспорт подаренной земли.

Он удостоверяет, что цифры не выдуманы и налогоплательщик платит адекватную дару сумму. Кто ответит за обман, если откроется правда? Уплачивает налог одариваемый человек, поэтому с него и спросят. За лживую информацию и стоимости земельного участка законом предусмотрен штраф.

Хитрить с правосудием не стоит — всегда выходит дороже. Разница при дарении земельного участка между родственниками и чужими людьми За подарок с Налоговой службой расплачивается получатель, ставший полноправным хозяином земли. Сумму сбора вычисляют по кадастровой стоимости. Она почти не отличается от сформировавшейся на рынке недвижимости цены и обязательно указывается в подписанном сторонами договоре. Его составление при дарении посторонним людям не отличается от договора, заключенного с близкими родственниками.

Неуплата налога при переходе участка в собственность другого члена семьи — это предоставленная руководством страны льгота. В число близких родственников входят: дедушки, бабушки и родители налогоплательщика; приемные и родные дети; супруги и родные по крови братья с сестрами.

Хотя ребенок, не достигший совершеннолетия, не может самостоятельно делать столь дорогие подарки, принимать землю в дар закон не запрещает.

Однако необходимо соблюсти единственное условие — участок оформляют на доверенное лицо. Обычно это: родители; работники органов опеки.

Такая сделка возможна после достижения детьми 14 лет. Именно с этого возраста они подписывают деловые бумаги самостоятельно. При этом представитель ребенка отмечает в договоре свое согласие. Формально он считается владельцем подаренной земли, но только на срок, пока подросток не достигнет совершеннолетия. Невзирая на это, закон запрещает ему: продавать или сдавать землю арендаторам; дарить или обменивать ее на другой участок. Земля передается в собственность ребенку после исполнения ему 18 лет.

Он вправе распоряжаться ей как пожелает. Особенности уплаты налога на дарение земельного участка, если даритель — юридическое лицо Российское законодательство прямо указывает на запрет оформления договоров дарения участка между коммерческими структурами. В качестве получателя дара от юридического лица может выступать только физлицо.

Сегодня крупными организациями часто практикуется передача в собственность участка в благодарность за самоотверженный труд. Кто платит налоги по таким сделкам? Для юридических лиц заключение безвозмездных сделок не несет никаких налоговых последствий: ни в части уплаты НДС, ни налога на прибыль. База для их начисления отсутствует. Никаких льгот в данном случае не будет, так как родственные связи с юрлицом невозможны. Как грамотно рассчитать стоимость аренды земли для сельского хозяйства, вы можете узнать из нашей статьи.

Дарение доли в квартире Собственник части квартиры, находящейся в долевом владении вправе так же, как и единоличный, распорядиться принадлежащей ему недвижимостью, в том числе и подарить как родственнику, так и нет. Нельзя одаривать согласно ГК РФ ст. Уведомлять о предстоящей сделке дарения других собственников квартиры нет необходимости, так как сделка является безвозмездной ст. НДФЛ оплачивает новый владелец жилья, если он не является одним из лиц, перечисленных в ст.

Законные основания Каждый одаряемый, который получил в дар земельный участок, как и другой объект недвижимости, обязан отчитаться перед контролирующим органом о проведенной сделке. Этого требует Федеральное законодательство. Во избежание ошибок, налогоплательщикам необходимо знать некоторые тонкости расчета налоговых обязательств. Так, начиная с 2000 и по настоящий 2019 год, в Налоговый кодекс неоднократно вносились изменения: До 2006 года Когда сделки совершались в период до 2006 г.

Для расчета суммы к оплате учитывалась: стоимость земли; степень родства. Получателю дара перечислять какие-либо средства в качестве подоходного налога не приходилось. После 2006 года Начиная с 2006 г. Он оплачивает налог один раз в бюджет государства. Причем в срок и согласно ставке, установленной законодательством. Юридическим основанием для начисления налога является дарственная, где, кроме предмета договора и обязательных реквизитов, должна быть фраза о том, что сделка совершается по обоюдному согласию сторон и ее нельзя считать кабальной.

Договор вступает в законную силу не с момента его подписания, а с даты регистрации и получения одаряемым свидетельства прав собственности. После этого расторгнуть дарственную будет довольно сложно, хотя законом предусмотрены ситуации, когда можно это сделать. Но, если одаряемый не согласится добровольно подписать соглашение на расторжение договора, дарителю придется обращаться в суд.

На сегодняшний день понятие походного налога утратило свою силу, согласно Налоговому кодексу к физическим лицам применяется налог на доходы. Одаряемый будет считаться налогоплательщиком, не когда подпишет дарственную, а после регистрации прав собственности, причем, если он не является дарителю близким родственником.

Если после подписания дарственной одаряемый откажется от дара, не успев уплатить налог, договор считается не состоявшимся, поэтому гражданин ничего не должен государству Налоговая ставка в 2017 году Налог на полученный по дарственной земельный участок приравнивается к НДФЛ. На 2017 год повышение ставки налога не планируется. Нерезиденты уплачивают налоги в повышенном размере. В качестве налогооблагаемой базы выступает кадастровая или рыночная стоимость земельного участка. В самой дарственной необязательно прописывать стоимость земельного участка, но при расчете правильности исчисления налога специалисты ФНС обычно опираются на кадастровую стоимость.

Налог при дарении кватиры — сумма, кто платит, порядок оплаты, когда можно не платить

Справку о том, что задолженности по налогам нет; Бумаги, удостоверяющие близкую родственную связь. Независимо от того, будете вы обращаться к нотариусу или нет, эти документы должны быть вами подготовлены, так они нужны и в нотариальной конторе, и в Росреестре. Разумеется, список может быть несколько дополнен в зависимости от индивидуальных обстоятельств. Например, может понадобиться нотариально оформленное согласие супруга на сделку, если недвижимость нажита совместно в браке, согласие дольщиков, если они тоже участвуют, прочее. Когда речь идет о безвозмездной передаче доли земли, то под налогообложение попадает ее часть, которая обозначается в дарственной. К примеру, когда собственник дарит часть участка родственнику, а другую чужому человеку, то налог с доли оплатит только второй. Оплата налога осуществляется за предыдущий период, для НДФЛ им является год.

Где оплатить налог на дарение

Даритель и одаряемый — физические лица. Обратите внимание, что к договорам дарения относятся сделки, которые совершаются: добровольно. Это значит, что имущество передают добровольно.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Налогообложение по договору дарения. Часть 1Срок уплаты налога Порядок оплаты и расчет налога на дарение недвижимости в 2019 году Процесс дарения недвижимости подразумевает собой ее безвозмездную передачу от одного владельца к другому. Если даритель требует за свою недвижимость деньги или какую-либо вещь, по решению суда акт дарения может быть признан неправомерным. Согласно законодательству, если гражданину подарили квартиру или дом, это расценивается как получение дохода на сумму полной стоимости подарка. Как рассчитывается подоходный налог подаренной квартиры в 2019 году Подоходный налог высчитывается от стоимости недвижимости, которая была указана в акте дарения. Если же даритель не знает или не указал конкретную стоимость объекта, подоходный налог высчитывается в соответствии с инвентаризационной стоимостью недвижимости, которую можно узнать в БТИ. К примеру, инвентаризационная стоимость квартиры составляет 3 млн.

Как установить стоимость подарка Когда речь идет о подарках, особенно дорогих, закономерно возникают вопросы: считается ли подарок доходом и нужно ли платить налог на дарение? Кто должен платить налог? Получатель подарка?

Какие надо платить налоги при продаже, дарении и наследовании квартиры?

Контакты Порядок оплаты и расчет налога на дарение недвижимости в 2020 году Процесс дарения недвижимости подразумевает собой ее безвозмездную передачу от одного владельца к другому. Если даритель требует за свою недвижимость деньги или какую-либо вещь, по решению суда акт дарения может быть признан неправомерным. Согласно законодательству, если гражданину подарили квартиру или дом, это расценивается как получение дохода на сумму полной стоимости подарка. Как рассчитывается подоходный налог подаренной квартиры в 2019 году Подоходный налог высчитывается от стоимости недвижимости, которая была указана в акте дарения.

.

Порядок оплаты и расчет налога на дарение недвижимости в 2020 году

.

Налог на дарение недвижимости с 2020 года для физических лиц

.

Налог на дарение недвижимости — квартиры, дома, как платить, кто освобождается от уплаты

.

.

.

.

.

ВИДЕО ПО ТЕМЕ: Налоги при продаже недвижимости: когда, какие, сколько

Народ, это же уже где-то было. Только вот где?

а вот это классно!