Ст 217 п 18 нк рф

Федерального закона от 29. Федерального закона от 23. При реализации акций акционерного общества, полученных налогоплательщиком в результате реорганизации негосударственного пенсионного фонда, являющегося некоммерческой организацией, в соответствии с Федеральным законом от 28 декабря 2013 года N 410-ФЗ "О внесении изменений в Федеральный закон "О негосударственных пенсионных фондах" и отдельные законодательные акты Российской Федерации", срок нахождения таких акций в собственности налогоплательщика исчисляется с даты внесения взноса дополнительного взноса в совокупный вклад учредителей реорганизуемого негосударственного пенсионного фонда; абзац введен Федеральным законом от 23. КонсультантПлюс: примечание.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

Статья 217 НК РФ. Не подлежат налогообложению освобождаются от налогообложения следующие виды доходов физических лиц: 1 государственные пособия, за исключением пособий по временной нетрудоспособности включая пособие по уходу за больным ребенком , а также иные выплаты и компенсации, выплачиваемые в соответствии с действующим законодательством.

П 70 ст 217 нк рф

Принцип определённости, ясности и недвусмысленности Принцип обязательности уплаты Принцип экономической обоснованности Принцип единого экономического пространства Помимо данных принципов выделяют, также, экономические и организационные.

В купе все они обеспечивают эффективность работы и совершенствования налоговой системы. Помогают избегать ошибок. Одну из главных ролей в налоговой системе Российской Федерации занимает подоходное налогообложение физических и юридических лиц. В данной статье мы рассмотрим, какие доходы ФЛ облагаются, а какие не облагаются налогами.

Причём, первая часть вопроса вытекает из второй. Какие доходы не облагаются налогом? Согласно НК РФ налогами облагаются любые доходы, составляющие положительную разницу между прибылью и убытками, полученными в ходе экономической деятельности физических лиц. Процентные ставки, соответствующие каждому виду деятельности, определены соответствующими нормативными актами.

Исключение составляют только те виды доходов, которые перечислены в статье 217 Налогового Кодекса Российской Федерации. Ниже приведены сгруппированные по источникам доходов пункты ст. Они позволят Вам ознакомиться более оперативно со всем объёмом случаев, представленных в статье. Для более подробного ознакомления рекомендуем ознакомиться с первоисточником.

Выплаты юридических лиц Компенсационные выплаты организаций сотрудникам п. Суммы стоимостей путёвок в пансионаты и другие оздоровительные учреждения, приобретаемых для сотрудников и их не достигших шестнадцати лет детей п. Суммы, перечисленные работодателями, религ. Среди них не облагаются налогами следующие: Пособия п. Чайковского п. Компенсации пострадавшим по причине терроризма п. Компенсации семьям погибших и пострадавших в ходе стихийных бедствий п. Выплаты военным лицам, проходящим срочную службу и военно-полевые сборы п.

Доходы в виде недвижимости, полученной физическим лицом бесплатно от Государства п. Доходы в виде сумм частичной оплаты на приобретение автотранспорта п. Выдача формы волонтёрам п. Как и за что надо платить налоги Кроме тех налогов, которые мы фактически уплачиваем, покупая новую шляпку или кофточку продавцы, как правило, в цену товара включают НДС, акцизы, некоторые сборы и пошлины , нам приходится делиться с государством и при других обстоятельствах.

А именно при получении дохода и при наличии прав собственности. Налог с доходов, или просто НДФЛ По российскому законодательству большинство доходов, которые мы получаем зарплата, отпускные, доходы от продажи машины, дома, квартиры , облагаются налогом на доходы физических лиц НДФЛ. Это федеральный налог, поэтому он обязателен и един на всей территории Российской Федерации.

Ставки, по которым облагается тот или иной доход, различны: 9, 13, 15, 30, 35 процентов. При таком изобилии вариантов возникает вопрос: в каком случае мы должны платить налог по ставке 9 процентов, а в каком по ставке 30? Ответ зависит от двух факторов: от статуса налогоплательщика и от вида полученного дохода. У плательщика НДФЛ может быть статус резидента или нерезидента. Только не надо путать налогового резидента с резидентом—разведчиком. Физические лица, то есть мы с вами, признаются налоговыми резидентами РФ, если в течение 12 месяцев следующих подряд жили на территории России не менее 183 дней.

Если же наше пребывание на территории страны длилось меньше этого срока, то мы признаемся нерезидентами за исключением выездов для лечения и обучения. С иностранцами происходит все наоборот. В Россию они приезжают нерезидентами, а прожив здесь в общей сложности более 183 дней, принимают новый статус — налогового резидента РФ. Как мы уже говорили, от статуса налогоплательщика будут зависеть и ставки НДФЛ, и доходы, которые облагаются этим налогом.

Итак, налоговые резиденты уплачивают НДФЛ по основной ставке 13 процентов и по двум специальным: 9 и 35 процентов. Кстати, резиденты платят налог не только с доходов, полученных в России, но и от источников за рубежом.

Например, сдали на лето в аренду коттедж в Испании или получили дивиденды и проценты от бумаг, вложенных в иностранные компании, — будьте добры уплатить налог. Не надо забывать о том, что НДФЛ взыскивается и с тех сумм, которые работодатель потратил на оплату проезда, питание, отдых, обучение, медицинскую страховку и т. Причем уплата налога в этом случае происходит за счет доходов работника, полученных в денежной форме. Если же плательщик признается нерезидентом, то налог он будет уплачивать с доходов, полученных от источников в РФ например, заработная плата, вознаграждения, дивиденды и проценты, полученные от российских организаций и т.

Для доходов нерезидентов действуют ставки 15 и 30 процентов. Так, дивиденды, полученные от российских организаций, облагаются по ставке 15 процентов. С других доходов нерезиденту придется заплатить 30 процентов. Если вы владеете… …кусочком земли, дачным домиком, квартирой, автомобилем, то обязаны платить земельный налог, налог на имущество, транспортный налог. Земельный налог Налог на землю относится к категории местных и регулируется федеральным законодательством Налоговым кодексом РФ и нормативно-правовыми актами местного самоуправления.

Для Москвы, Санкт-Петербурга — соответственно законами этих городов. Местные власти определяют только ставки в пределах, установленных Налоговым кодексом , порядок и сроки уплаты налога. Остальные элементы налога, в частности льготы, регулируются исключительно кодексом в отличие, например, от транспортного налога, льготы по которому могут устанавливать местные власти. Обязательство платить земельный налог возникает у владельцев участков, которые расположены в пределах муниципальных образований, где действует этот налог.

Плательщиком налога признается лицо, которое имеет права собственности, либо права постоянного бессрочного пользования, либо права пожизненного наследуемого дарения на земельный участок, подлежащий налогообложению. Рассчитывается налог на основе кадастровой стоимости земельных участков. Поскольку этот налог местный, то размер ставок устанавливают местные власти.

Однако максимальные ставки определены Налоговым кодексом: 0,3 процента от кадастровой стоимости сотки для участков сельскохозяйственного назначения, занятых жилищным фондом, личным подсобным хозяйством например, фермерское поле, дачный участок ; 1,5 процента для прочих земельных участков.

Местные власти имеют право устанавливать дифференцированные ставки в зависимости от категории земель и или разрешенного использования земельного участка. Налог на имущество Налог на имущество был введен в 1991 году. Объектами обложения являются жилые дома, квартиры, дачи, гаражи и другие строения, помещения и сооружения.

Данный налог платят собственники имущества, признанного объектом налогообложения. Если имущество, например квартира, находится в собственности нескольких человек долевой или совместной , то налог должны уплачивать все владельцы за исключением случаев, когда плательщик освобожден от этой обязанности. В случае общей совместной собственности владельцы имущества несут равную ответственность по уплате налога, но делиться с государством может один из собственников по соглашению сторон.

Налог на имущество физических лиц относится к местным налогам, поэтому ставки, льготы, сроки уплаты и прочие элементы налога устанавливаются органами местного самоуправления. Например, в Москве, в зависимости от инвентаризационной стоимости имущества, налоговые ставки колеблются в диапазоне от 0,1 до 0,5 процента.

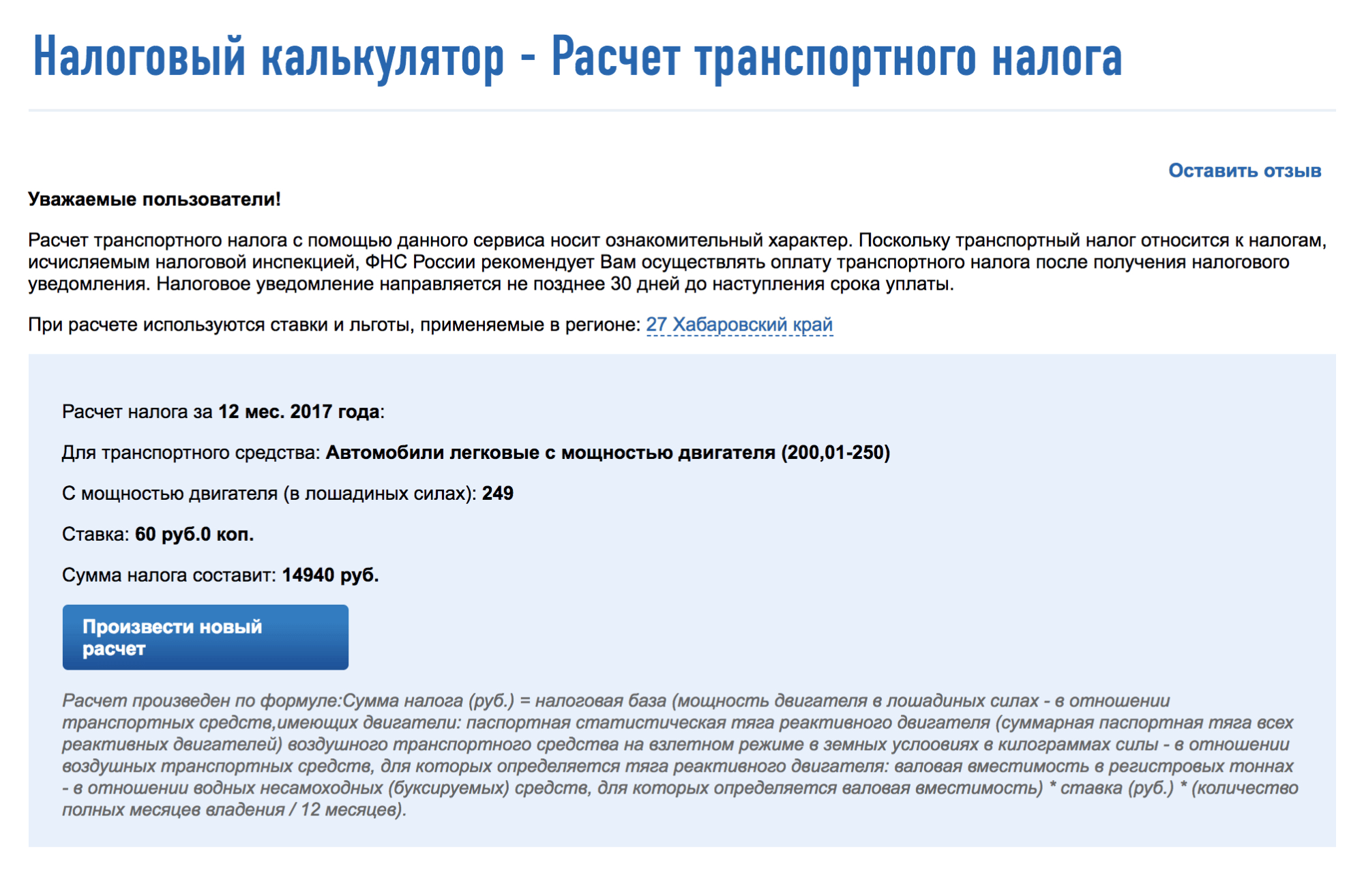

Транспортный налог Транспортный налог — региональный. Он устанавливается, вводится в действие и уплачивается на территории соответствующего субъекта России региона. В Налоговом кодексе РФ определены лишь общие правила и условия налогообложения. А вот конкретные ставки, сроки уплаты и объекты налогообложения региональные власти определяют самостоятельно. При этом ставки, указанные в Налоговом кодексе, регионы могут увеличивать или уменьшать, но не более чем в пять раз.

Таким образом, условия исчисления и уплаты транспортного налога будут зависеть от того, в каком регионе зарегистрировано транспортное средство. Налог платят те лица, на которых зарегистрированы автомобиль, мотоцикл и т. База, с которой рассчитывается этот налог, зависит от вида транспортного средства. Так, для автомобилей, мотоциклов, мотороллеров основой расчета суммы налога служит мощность двигателя в лошадиных силах.

По данному налогу действует прогрессивная ставка, то есть с увеличением мощности двигателя растет и ставка налогообложения. Например, в Москве легковые автомобили с двигателем от 70 до 100 лошадиных сил облагаются по ставке 7 рублей за одну единицу мощности, а от 100 до 150 — по ставке 20 рублей и т.

Государственная пошлина Кроме перечисленных налогов нам иногда приходится платить сборы и пошлины, которые, кстати, также являются частью наших налоговых обязательств перед государством. Пошлины берут за различные юридические действия: оформление паспортов и других документов, регистрацию транспортных средств, недвижимости, за нотариальное заверение документов и т.

Размеры госпошлины установлены Налоговым кодексом для каждого вида действия. Например, за нотариальное заверение свидетельства о праве на наследство детям в том числе усыновленным , супругу, родителям, полнородным братьям и сестрам наследодателя придется заплатить 0,3 процента стоимости наследства, но не более 100 000 рублей.

А вот для других наследников госпошлина установлена в размере 0,6 процента стоимости имущества, но не более 1 000 000 рублей. Когда платить налоги Если госпошлину и прочие сборы с нас взимают в момент совершения юридического действия, то для расчета и уплаты налога важно определить налоговый период. Для налогов, уплачиваемых физическими лицами, это, как водится, календарный год. Так, НДФЛ рассчитывается с дохода, полученного с января по декабрь одного года.

Как правило, налог на доходы удерживается и перечисляется в бюджет налоговым агентом: работодателем, банком и т. Таким образом, обычно у нас на руках оказывается уже чистый доход, за вычетом налога.

Но если мы получили доходы, с которых не был удержан налог арендные платежи, доходы от продажи имущества и т. Подать декларацию в налоговую инспекцию необходимо до 30 апреля года, следующего за истекшим налоговым периодом то есть декларацию по доходам, полученным за 2017 год, необходимо подать не позднее 30 апреля 2018 года. Заплатить налог в бюджет нужно не позднее 15 июля года, следующего за истекшим налоговым периодом.

А вот от расчета транспортного, земельного налогов и налога на имущество мы освобождены. Этим занимаются налоговые органы. Мы лишь должны дождаться уведомления из инспекции об уплате соответствующего налога. Федеральным законодательством установлены предельные сроки, в которые налоговые органы обязаны выслать документ, а мы — перечислить деньги.

Конкретные сроки устанавливаются региональной в случае транспортного налога или местной в случае налога на имущество физических лиц и земельного налога властью.

Так, согласно Налоговому кодексу физическое лицо, получив налоговое уведомление, обязано уплатить сумму транспортного налога до 1 апреля года, следующего за истекшим налоговым периодом.

А что будет, если… …мы забудем перечислить налог в бюджет или же просто скроем наш доход? Если мы уклоняемся от уплаты налога, его все равно взыщут за все время уклонения. Кроме того, за неуплату налога предусмотрен штраф в размере 20 процентов от неуплаченной суммы. А если будет доказано, что человек умышленно не поделился с государством, то придется отдать уже 40 процентов от суммы налога.

Ст. 217 НК РФ (2018-2019): вопросы и ответы

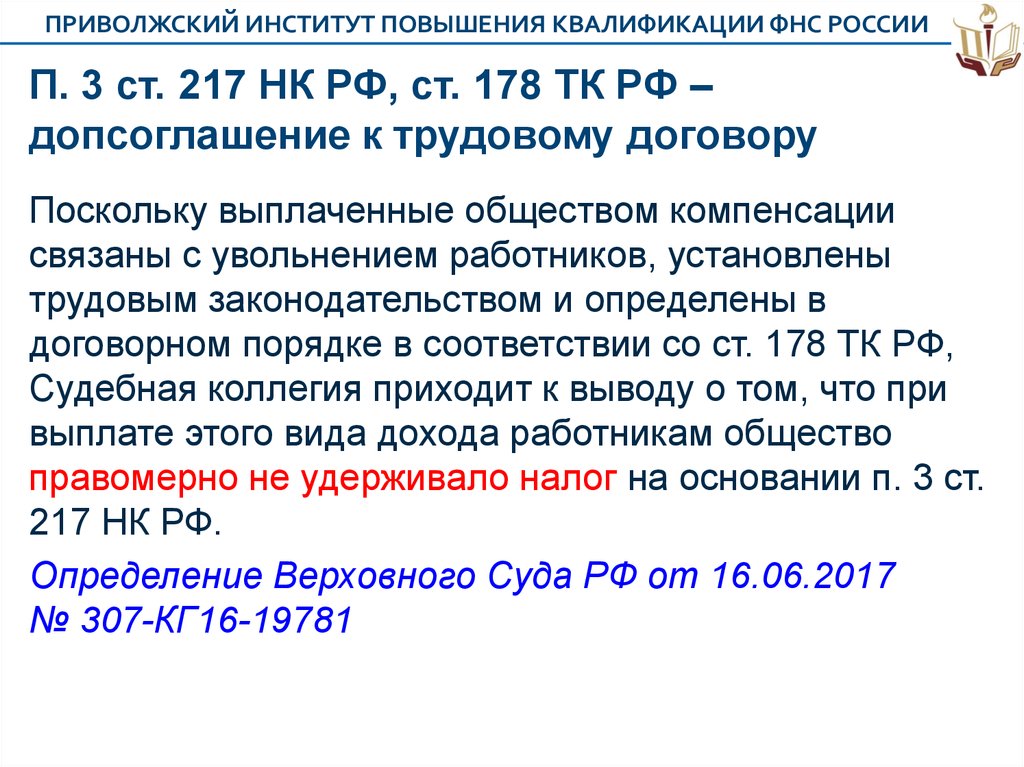

О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на чернобыльской АЭС в ред. Пожалуй, наиболее часто применяемым и вызывающим наибольшее количество споров является п. На основании этого пункта от налогообложения освобождаются компенсационные выплаты, установленные законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления. С 1 января 2020 г.

Доходы без налога

Документ содержит почти страниц изменений. Но бухгалтерам не привыкать к такого рода новогодним подаркам, благо проект изменений широко обсуждался в СМИ. Статья 217 НК РФ.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Всё ещё платишь налоги؟ Налоговый кодекс ч 1, ч 2, ст 12 п 5, ст 18 п 1Принцип определённости, ясности и недвусмысленности Принцип обязательности уплаты Принцип экономической обоснованности Принцип единого экономического пространства Помимо данных принципов выделяют, также, экономические и организационные. В купе все они обеспечивают эффективность работы и совершенствования налоговой системы. Помогают избегать ошибок. Одну из главных ролей в налоговой системе Российской Федерации занимает подоходное налогообложение физических и юридических лиц. В данной статье мы рассмотрим, какие доходы ФЛ облагаются, а какие не облагаются налогами. Причём, первая часть вопроса вытекает из второй. Какие доходы не облагаются налогом?

.

Статья 217 НК РФ. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)

.

.

Компенсации для целей НДФЛ: поправки в Налоговый кодекс

.

.

.

.

.

.

.

ВИДЕО ПО ТЕМЕ: 26-01-2007 Налоговый кодекс статья 217

Автор продолжай в том же духе