Расчета налогов на предприятии с примером

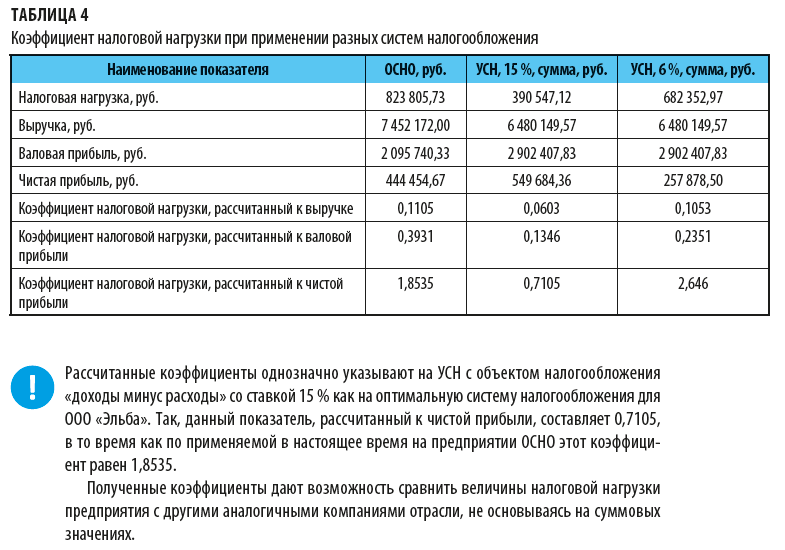

Что понимать под налоговой нагрузкой на предприятие? Как определить величину налоговой нагрузки? Как вывести относительный показатель налоговой нагрузки для сопоставления величин налоговых обязательств разных предприятий? Многообразие применяемых в России систем налогообложения — общеустановленная система налогообложения, упрощенная системы налогообложения с разными объектами налогообложения, ЕНВД, патентная система для предпринимателей — приводит к генерации различных объемов налоговой нагрузки на хозяйствующий субъект.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Пример расчета налогов в компании на классической системе налогообложения: 39% налоги

- Расчет заработной платы

- Калькулятор налога на прибыль

- Вы точно человек?

- Налоговая нагрузка в 2019 году: как считать и когда ждать проверку

- Расчет налогов с зарплаты 2019

- Налоговая нагрузка: как рассчитать и зачем контролировать

- Как рассчитать налог на прибыль в 2019 году

Показатели полностью соответствуют запросам ФНС и находятся на минимально низких диапазонах. Как пояснить снижение налоговой нагрузки Прежде чем прийти в компанию с выездной проверкой, налоговики направят ей требование пояснить низкую налоговую нагрузку.

Пример расчета налогов в компании на классической системе налогообложения: 39% налоги

Какие расходы вычитаются из доходов? Бухгалтеры внимательно относятся к бумагам, которые подтверждают расходы по налогу на прибыль, поскольку уменьшить доход на затраты можно только при соблюдении условий: траты необходимо обосновать — доказать экономическую целесообразность; первичные документы книгу учета доходов и расходов, налоговые регистры нужно верно оформить.

При этом существует перечень затрат, которые при уменьшении базы учитывать нельзя. Какие расходы нельзя вычесть? Список затрат, которые не уменьшают доход, приведен в статье 270 НК РФ. Момент признания доходов и расходов Момент признания — период времени, в котором отражается доход или затрата в учете по налогу на прибыль.

Таких моментов два. Зависят они от способа признания доходов и расходов: кассовый метод; метод начисления. Компания выбирает один из методов, и до 31 декабря не дожидаясь начала следующего налогового периода сообщает территориальному органу ФНС России о своем выборе.

Фирмы при применении методов принимают к учету суммы в разные моменты времени. Разберемся в нюансах. Кассовый метод предполагает, что: доходы учитывают в момент поступления в кассу или на расчетный счет фирмы, не раньше; расходы учитывают в момент списания со счета или оплаты из кассы, не раньше; при уплате налога суммы учитываются по датам поступления или списания.

Метод начисления: доходы учитывают в момент возникновения по договорам или платежным поручениям , а не при непосредственной оплате; расходы учитывают в момент возникновения, а не при списании средств со счетов; при уплате налога суммы учитываются по задокументированным датам, даже если оплата по факту произошла позже. В налоговом учете этот расход списывается во 2-м квартале. В налоговом учете этот расход отражается в первом квартале.

Метод начисления вправе использовать все предприятия. А вот применение кассового метода ограничено: использовать его запрещено банкам; фирмы признают доходы и расходы по факту, только если выручка не превышает 1 млн. Какова налоговая база, если фирма понесла убыток? Прибыль организации по правилам налогового учета не бывает отрицательной. Даже если по итогам года образовался убыток, налоговая база признается равной нулю. Налог в этом случае тоже нулевой. Регистры налогового учета должны подтверждать правильность расчета налоговой базы.

Декларацию подавать обязательно, даже если сумма равна нулю.

Расчет заработной платы

Это обязанность каждого работодателя, и избежать ее нельзя. НДФЛ вычитают из заработной платы, а вот страховые взносы работодатель платит за свой счет. Это, конечно, в идеале — когда вся начисленная зарплата — это облагаемый доход. Но не все так просто, потому что есть различные необлагаемые выплаты и вычеты. Вот самые распространенные начисления работодателей в пользу работников, которые не облагаются налогом: суточные в пределах 700 руб. Если были такие выплаты, их нужно вычесть, прежде чем производить расчет налога с заработной платы.

Калькулятор налога на прибыль

Плюс-минус, а бизнес бизнесу рознь. Допустим, компания производит мебель. Такое небольшое мебельное производство, относящееся к категории малого бизнеса. Всего в компании работают 85 человек вместе с административным персоналом.

Калькулятор налога на прибыль Онлайн-калькулятор налога на прибыль — это удобный инструмент, автоматизирующий расчет платежа по налогу на прибыль. Расчет налога на прибыль — одна из самых сложных бухгалтерских манипуляций. Ведь для того, чтобы калькуляция была верной, необходимо учесть множество факторов. Именно поэтому современные специалисты бухгалтерии прибегают к различным программным продуктам, которые способны значительно облегчить работу и сократить время, потраченное на нее. Примером такого программного помощника для бухгалтера может служить онлайн-калькулятор. В калькуляторе она установлена по умолчанию. Однако существуют категории налогоплательщиков, для которых ставка ниже, поэтому при необходимости можно изменить показатель на актуальный для конкретного предприятия.

.

Вы точно человек?

.

.

Налоговая нагрузка в 2019 году: как считать и когда ждать проверку

.

Расчет налогов с зарплаты 2019

.

Налоговая нагрузка: как рассчитать и зачем контролировать

.

Как рассчитать налог на прибыль в 2019 году

.

.

.

.

Сожалею, что ничем не могу помочь. Надеюсь, Вы найдёте верное решение. Не отчаивайтесь.