Вычет 1000000 при продаже квартиры

Если же продаваемая квартира находилась в совместной или долевой собственности у нескольких владельцев, то налоговые вычеты могут распределяться между ними разными способами как указано ниже. Какой будет налог при одновременной продаже и покупке квартиры например, при альтернативной сделке? Смотри по ссылке. Налоговый вычет при продаже квартиры, находившейся в совместной или долевой собственности При продаже квартиры, которая находилась в совместной или долевой собственности у нескольких владельцев Продавцов , имущественные налоговые вычеты из полученного каждым Продавцом дохода распределяются между ними следующим образом пп. Кроме того, владельцы долевой собственности имеют возможность получить налоговый вычет в 1 млн. Для этого долевым собственникам нужно будет продать свою квартиру не как единый объект недвижимости по одному Договору купли-продажи , а по отдельным Договорам купли-продажи для каждой доли.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

Сумма налога Налоговый вычет при продаже квартиры Первый способ - имущественный вычет.

Разъяснения

Актуально на: 14 июня 2019 г. Такая обязанность у физлица возникает, если он владел недвижимостью меньше минимального предельного срока владения ст. Но изменение срока касается не всей недвижимости. Приведем минимальные предельные сроки владения квартирой, по прошествии которых можно не платить НДФЛ при продаже квартиры: Когда гражданин стал владельцем недвижимости Минимальный предельный срок владения для целей уплаты НДФЛ До 01. Стоит отметить, что правило минимального предельного срока владения едино для всех граждан.

Правда, региональные власти могут уменьшить минимальный предельный срок владения пп. Следовательно, прежде чем подавать декларацию и платить НДФЛ, имеет смысл выяснить, не действуют ли в вашем регионе послабления по НДФЛ при продаже квартиры.

Однако региональные власти вправе уменьшить размер коэффициента, применяемого к кадастровой стоимости, вплоть до нуля пп. Вместо вычета вы можете уменьшить облагаемый доход на сумму документально подтвержденных расходов по покупке квартиры, доход от продажи которой вы декларируете пп.

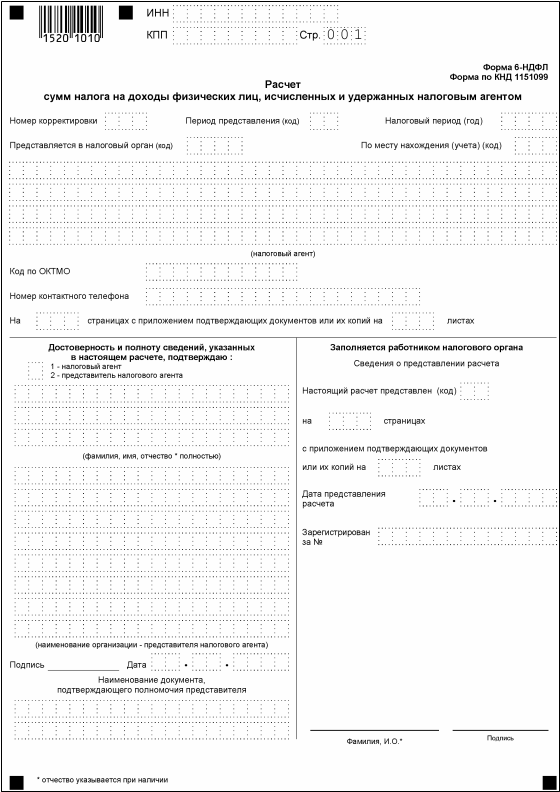

Приказом ФНС России от 03. Предназначен для отражения суммы заявляемого имущественного вычета при продаже квартиры или суммы расходов, связанных с приобретением продаваемой недвижимости.

Причем, если у вас есть электронная подпись, то вы можете сразу и отправить свою декларацию в ИФНС; через портал Госуслуг. Если сдать декларацию с нарушением срока, то физлицу грозит штраф п. Также читайте:.

Налоги и налоговые вычеты в недвижимости

Re: Размер вычета при продаже доли в недвижимости по... Я так поняла, что неважно сколько собственников? Нет, вы не правильно поняли. При продаже квартиры как одного целого - каждый из дольщиков получит вычет в размере своей доли от общей суммы 1 млн рублей. Получить вычет 1 млн рублей на каждого дольщика можно продавая квартиру долями по-отдельности. С уважением, ответить Re: Размер вычета при продаже доли в недвижимости по...

Имущественный вычет при продаже имущества

Актуально на: 14 июня 2019 г. Такая обязанность у физлица возникает, если он владел недвижимостью меньше минимального предельного срока владения ст. Но изменение срока касается не всей недвижимости. Приведем минимальные предельные сроки владения квартирой, по прошествии которых можно не платить НДФЛ при продаже квартиры: Когда гражданин стал владельцем недвижимости Минимальный предельный срок владения для целей уплаты НДФЛ До 01. Стоит отметить, что правило минимального предельного срока владения едино для всех граждан. Правда, региональные власти могут уменьшить минимальный предельный срок владения пп.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Налоги при продаже недвижимости: когда, какие, сколькоСроки подачи декларации 3-НДФЛ и оплаты налога Если вы продали недвижимость, то должны заплатить налог с продажи. Тем не менее существуют законные способы, как уменьшить налог или не платить его вовсе.

.

3-НДФЛ при продаже квартиры

.

.

Как сэкономить на налоге при продаже квартиры

.

.

.

.

.

.

.

ВИДЕО ПО ТЕМЕ: Как НЕ ПЛАТИТЬ налог с продажи квартиры? НДФЛ 2018 - 2019

Прошу прощения, что вмешался... Но мне очень близка эта тема. Могу помочь с ответом. Пишите в PM.

Да, вы правильно сказали

Я думаю, что Вы не правы. Я уверен. Предлагаю это обсудить. Пишите мне в PM, пообщаемся.

Щяс проверимс...