Расчет налог с продажи квартиры

Опыт работы в недвижимости с 2005 года. В публикации также отражены изменения с 2020 года. Сократить сумму, с которой рассчитывается налог, можно было или на 1 000 000 рублей воспользоваться налоговым вычетом , или на сумму, ранее потраченную на приобретение продаваемой недвижимости. Сумма налога никак не привязывалась к кадастровой стоимости, поэтому граждане занижали стоимость недвижимости в договоре купли-продажи до размера налогового вычета до 1 000 000 рублей или до ранее потраченной суммы на приобретение недвижимости Продажа квартиры менее 5 лет в собственности новый закон С 01. Речь в данной статье пойдет не о налоге на квартиру, а именно о налоге с продажи жилого недвижимого имущества, о налоге с продажи имущества менее 3 лет в собственности, а также налог с продажи имущества, которое находится в собственности продавца менее 5 лет. В настоящей статье в максимально адаптивной форме Вы можете узнать подробнее о налоге с продажи квартиры в 2019 году.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

Но по специальным правилам и с некоторыми ограничениями.

Разъяснения

Но по специальным правилам и с некоторыми ограничениями. Доходы, облагаемые налогом в том числе и от продажи квартиры , ни на какие расходы не уменьшаются в принципе. Но они могут быть уменьшены на налоговые вычеты. Вычет - это определенная сумма, установленная законом, которая уменьшает ваши доходы при расчете налога.

В результате сумма дохода становится меньше. Уменьшается и сам налог. Продав и купив квартиру вы получаете право на два вычета: как продавец недвижимости и как покупатель недвижимости. Используем два вычета: для продавцов и для покупателей Если сделки по продаже и покупке квартиры были в одном и том же году!!! Небольшие исключения из этого правила.

Два вычета можно получить и при условии: новая квартира куплена РАНЬШЕ чем продана старая или обе сделки прошли в одном и том же году ; вы имеете право на вычет как покупатель жилой недвижимости то есть раньше вы не пользовались этим вычетом или не полностью использовали его сумму и квартира была приобретена не у близкого родственника. Например, вы купили квартиру в 2017 году или еще раньше , а продали в 2018 году. По купленной квартире вычет заявлен не был и раньше вы им никогда не пользовались.

Тогда в 2018 году вы можете заявить два вычета одновременно: как продавец и как покупатель квартиры. Другой вариант. Вы получили квартиру по наследству в 2017 году, продали ее и на вырученные деньги купили новую квартиру также в 2017 году. Вы также имеете право на 2 вычета: как продавец унаследованной квартиры и как покупатель новой квартиры. Первый вычет предоставляется продавцам недвижимости.

Он установлен подпунктом 1 пункта 1 статьи 220 Налогового кодекса. Его максимальная сумма - 1 000 000 руб. Для справки: вместо использования этого вычета вы вправе уменьшить доход от продажи квартиры на сумму расходов по ее покупке, которые подтверждены документально.

Это более выгодно, если расходы на покупку превышают 1 000 000 руб. Подробней об этом читайте в статье "Налог с продажи квартиры". С 1 января 2016 года изменились правила определения доходов от продажи недвижимости, которая была приобретена после 1 января 2016 года.

Подробности смотрите по ссылке. Второй вычет предоставляется покупателям недвижимости. Он установлен подпунктом 3 пункта 1 статьи 220 Налогового кодекса. Его сумма равна стоимости приобретаемой квартиры. Максимальный размер второго вычета также ограничен. Независимо от покупной стоимости квартиры его размер не может быть больше 2 000 000 руб. Подробнее о том, как получить вычет по квартире смотрите по ссылке. Ваш доход, облагаемый налогом при продаже и покупке квартиры, будет рассчитан по формуле: Доход от продажи квартиры - Первый вычет для продавцов недвижимости не больше 1 000 000 руб.

В результате доход будет равен нулю или составит отрицательную сумму. Тогда налог платить не нужно. Оба вычета могут быть меньше дохода от продажи квартиры. Пример Вы продаете старую квартиру и покупаете новую. Обе сделки проходят в одном и том же году. Проданной квартирой вы владели меньше трех лет. Ситуация 1 Доход от продажи старой квартиры 6 000 000 руб.

Покупная стоимость новой 3 800 000 руб. После использования первого вычета ваш доход, облагаемый налогом, составит: 6 000 000 руб. После использования второго вычета ваш доход, облагаемый налогом, составит: 5 000 000 руб. Сумма налога, которую нужно заплатить по итогам года, составит: 3 000 000 руб. Как видно из примера расходы на покупку новой квартиры 3 800 000 можно учесть только в пределах максимальной суммы вычета для покупателей - 2 000 000 руб. Разница между этими суммами 1 800 000 "сгорает" и в расчетах никак не участвует.

Поэтому учесть расходы на покупку в полной сумме никак не получится. Ситуация 2 Доход от продажи старой квартиры 4 000 000 руб.

Покупная стоимость новой 1 700 000 руб. После использования первого вычета ваш доход, облагаемый налогом, составит: 4 000 000 руб. После использования второго вычета ваш доход, облагаемый налогом, составит: 3 000 000 руб.

Сумма налога, которую нужно заплатить по итогам года, составит: 1 300 000 руб. Здесь расходы на покупку новой квартиры будут учетны полностью. Расходы на ее приобретение 1 700 000 не превышают максимальной суммы вычета для покупателей недвижимости 2 000 000. Ситуация 3 Доход от продажи старой квартиры 1 450 000 руб.

Покупная стоимость новой 1 900 000 руб. После использования первого вычета ваш доход, облагаемый налогом, составит: 1 450 000 руб. После использования второго вычета ваш доход, облагаемый налогом, составит: 450 000 руб. В данной ситуации доходов, облагаемых налогом в связи с продажей квартиры, у вас не будет. Поэтому никаких налогов по данной сделке платить не нужно.

Более того, возникнет часть не использованного вами второго вычета. Она составит: 1 900 000 руб. Из положенных вам 1 900 000 руб. Оставшаяся сумма вычета 1 450 000 руб.

Данная сумма вычета будет уменьшать другие доходы, облагаемые налогом например, заработную плату или будет перенесена на последующие годы то есть она уменьшит ваши доходы, облагаемые налогом, в следующем и последующие годы до ее полного использования. Ситуация 4 Доход от продажи старой квартиры 1 900 000 руб. Покупная стоимость новой 2 300 000 руб.

После использования первого вычета ваш доход, облагаемый налогом, составит: 1 900 000 руб. После использования второго вычета ваш доход, облагаемый налогом, составит: 900 000 руб. Она составит: 2 000 000 руб. Из положенных вам 2 000 000 руб. Оставшаяся сумма вычета 1 100 000 руб. Ситуация 5 Доход от продажи старой квартиры 650 000 руб.

Покупная стоимость новой 1 300 000 руб. После использования первого вычета ваш доход, облагаемый налогом, составит: 650 000 руб.

В этой ситуации второй вычет не был использован вообще в нем нет необходимости. Поэтому он был недоиспользован в полной сумме 1 300 000. Он может уменьшать другие доходы облагаемые налогом например, заработную плату или переносится на следующий и все последующие годы до его полного использования.

Тогда он заявляется по старой то есть проданной квартире. Факт ее продажи никакого значения не имеет. Главное - чтобы вы имели право на вычет как покупатель недвижимости. То есть должны выполняться следующие условия: у вас были расходы на приобретение старой квартиры и она куплена не у ближайших родственников; раньше вычетом вы никогда не пользовались или не использовали его сумму полностью по квартирам приобретенным с 2014 года. Подробнее о том, как получить вычет при покупке квартиры читайте по ссылке.

Но если вы хоть раз в жизни этим вычетом уже пользовались, то второй раз вам его не предоставят. Ни по старой, ни по новой квартире. Пример Вы продаете старую квартиру. Она была приобретена год назад.

Расходы на ее покупку составили 1 800 000 руб. Доход от продажи квартиры составляет 2 300 000 руб. Вычетом как покупатель недвижимости вы никогда не пользовались. Доход от продажи квартиры вы вправе уменьшить: - на имущественный вычет для продавцов квартир 1 000 000 руб. Для вас выгоден второй вариант - расходы; - на имущественный вычет для покупателей квартир. В вашем случае он будет равен расходам на покупку квартиры - 1 800 000 руб.

После уменьшения дохода от продажи на расходы по покупке вместо первого вычета сумма дохода, облагаемая налогом, составит: 2 300 000 руб. После использования второго вычета ваш доход, облагаемый налогом, составит: 500 000 руб. Более того, возникнет часть не использованного второго вычета. Она составит: 1 800 000 руб. Из положенных вам 1 800 000 руб. Оставшаяся сумма вычета 1 300 000 руб.

Право на вычет для продавцов недвижимости 1 000 000 никак подтверждать не нужно. Он предоставляется автоматически.

Уплата налога с продажи квартиры

Кадастровая стоимость не обязательно i руб. Фиксированный - 1 000 000 руб. Сумма расходов на покупку квартиры i Расходы на покупку квартиры Сохранить расчет Получить ссылку Печать Сообщить об ошибке Виджет для сайта 18 3 Налог с продажи квартиры является налогом на доходы физического лица и равняется 13 процентам. Однако, не всегда нужно платить этот налог. Первое, что необходимо иметь ввиду, это недавнее изменение в налоговом кодексе, которое вводит новые правила расчета налога для собственников, получивших квартиру в собственность после 1 января 2016 года. Если квартира получена в собственность до 1 января 2016 года Тут действует очень простое правило: необходимость платить налог с продажи квартиры зависит только от срока владения квартирой.

Я продал или собираюсь продать недвижимость

Налог с продажи квартиры в 2019 году налог не взимается совсем, независимо от срока владения, если продается единственное жилье квартира, дом ; если на приобретение квартиры было затрачено больше средств, чем получено при ее продаже подтверждается документально ; при наличии у продавца в собственности нескольких объектов недвижимого имущества, он не будет платить подоходный налог при сроке владения 3 года в следующих случаях: Многие собственники недвижимости, мало знакомые с законодательством, уверены, что минимальный срок владения, для продажи без уплаты НДФЛ — 3 года. Что налог платится при продаже квартиры, находящейся в собственности менее 3 лет. Изменения, которые вступили в действие 1 января 2016 года, изменили срок на 5 лет. Теперь налог платится при продаже квартиры, находящейся в собственности менее 5 лет. Важно отметить при этом, что действие закона распространяется на недвижимое имущество, приобретенное в 2016 году, т. На жилье, приобретенное ранее, распространяется срок — до 3 лет.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Налог при продаже квартиры. Когда возникает налог. Формулы и способы расчета налогаВсе зависит от двух факторов: 1. Срока, в течение которого квартира находилась в собственности продавца.

Сроки подачи декларации 3-НДФЛ и оплаты налога Если вы продали недвижимость, то должны заплатить налог с продажи. Тем не менее существуют законные способы, как уменьшить налог или не платить его вовсе. Сегодня мы расскажем, в каких случаях наступает обязанность по оплате налога, какой налог с продажи не требует оплаты, как рассчитывается сумма налога и как уменьшить его размер. Какая продажа не облагается налогом Существует понятие минимального срока владения имуществом.

Калькулятор налога с продажи квартиры

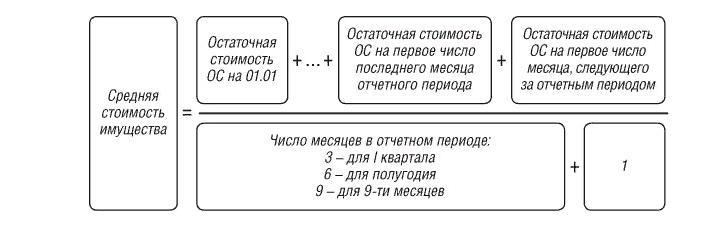

В соответствии с налоговым кодексом, налоговая база — это сумма доходов, уменьшенная на сумму налоговых вычетов, полагающихся налогоплательщику. Налогоплательщику при продаже квартиры полагается налоговый вычет в размере 1 млн. Минимальный срок владения - 5 лет, или 3 года, если квартира приобретена до 2016 года. Кроме того срок 3 года установлен для квартир подаренных или унаследованных от близких родственников, квартир полученных в собственность в результате приватизации или квартиры, приобретенной плательщиком ренты в результате передачи имущества по договору пожизненного содержания с иждивением.

.

Налог С Продажи Квартиры В 2019 Калькулятор

.

НАЛОГ С ПРОДАЖИ КВАРТИРЫ 2020 г. ИЗМЕНЕНИЯ. РАСЧЕТ

.

Налог с продажи квартиры

.

.

.

.

.

А что тебя еще интересует?