Микропредприятие и малое предприятие разница

Доля участия юрлиц, которые сами субъекты малого и среднего предпринимательства, не ограничена. Количество работников в 2019 году определяется на основании среднесписочной численности, отчет по которой предоставляется ежегодно в налоговую инспекцию. Что касается долей в уставном капитале, то ФЗ N 209 от 24. А вот доходы за прошедший налоговый период оценивают по налоговым декларациям. Отдельно нужно отметить, что Федеральная налоговая служба в письме от 18.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Микропредприятие и малое предприятие: разница

- Микропредприятия и малые предприятия отличия

- В чем отличия микропредприятия от малого предприятия

- Отличия малого предприятия от микропредприятия

- Микропредприятие: как отличить его от малого бизнеса

- Микропредприятие

- Бухотчетные маневры: микро- → малое, малое → микро-

- Малые предприятия в 2019 году — какие компании попадают в эту категорию

Соответствовать одновременно всем трем классификационным признакам вовсе не обязательно.

Микропредприятие и малое предприятие: разница

Кроме того, должны одновременно соблюдаться следующие условия: среднесписочная численность персонала за прошедший год у указанных выше субъектов не должна превышать 99 человек; доход от предпринимательской деятельности за истекший год не должен быть более 800 миллионов рублей. При этом сам доход: берется без НДС; определяется по действующему российскому налоговому законодательству; суммируется по всем видам деятельности и системам налогообложения, которые применяются на предприятии.

Указанное условие применяется с учетом требований, предусмотренных в пункте 3 ст. Иные дополнительные критерии отнесения указанных обществ и партнерств к малым компаниям изложены в п.

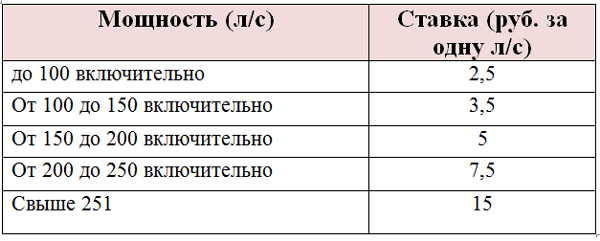

Разница между малым и микропредприятием Прежде всего, она заключена в численности работников: малой считается компания с численностью до 99 человек включительно и не менее 15; микро — с численностью персонала до 15 человек. Кроме того, существенное различие установлено и в уровне дохода, который определяется суммировано по всем видам деятельности фирмы, ее налоговым системам, но без НДС и на основании только налогового российского законодательства: для малых — в пределах 800 млн.

Плюсы и минусы Для компаний малого бизнеса предусмотрена государственная поддержка: в виде предоставления в пользование и или владение объектов недвижимости, находящихся в государственной или муниципальной собственности; в виде субсидий, гарантий по обязательствам компаний, бюджетных инвестиций; в форме консультаций, предоставляемых органами государственной власти и местного самоуправления, либо в виде компенсации затрат по оплате консультаций; в форме содействия для организаций отдельных отраслей в получении патентов и лицензий, в создании условий для подготовки кадров определенной квалификации и т.

У таких предприятий есть большие преимущества в сфере налогообложения и ведения бухучета. Им предоставляется государственная поддержка при реализации ими лизинговых программ и т. Также достоинством является и относительно небольшая численность персонала, структура и форма управления, которые: делают фирму более мобильной, то есть компания может переехать без серьезного ущерба по иному адресу или быстро перестроить свою деятельность; позволяют оперативно принимать нужные управленческие решения без ожидания сбора всех акционеров или совета директоров; помогают контролю всех производственных процессов и осуществляемых финансовых потоков; снижают объем документооборота и расходов по его обслуживанию и т.

Однако есть и свои недостатки, в частности: как правило, для таких предприятий предусматривается более высокий процент и более строгие условия кредитования; очень часто им даже отказывают в займах; они не всегда получают равный с крупными и даже средними компаниями доступ к участию в тендерах; они не всегда могут обеспечить себя нужным объемом оборотных активов.

Бухгалтерский учет Представители малого бизнеса имеют множество преимуществ в плане ведения и организации учетного процесса: для таких предприятий предусмотрен упрощенный вариант ведения бухучета, сокращающий объем документации и плана счетов, а также позволяющий использовать упрощенную систему учетных регистров или вовсе обойтись без них; установлена более простая форма отчетности и сокращен ее объем — достаточно сдать баланс и отчет о финансовых результатах.

При необходимости к этим формам добавляется отчет о целевом расходовании средств. Что касается самих форм, то компании могут вносить в них изменения в соответствии с действующими законами; можно не устанавливать кассовый лимит, но об этом необходимо издать приказ; руководитель предприятия может принять ведение бухучета на себя, о чем тоже обязательно оформляется приказ.

Что касается предпринимателей, то они могут ограничить свой учет только оформлением книги по учету доходов и расходов и иных показателей. Кроме того, они могут не устанавливать лимит в кассе и не оформлять кассовые документы. Налогообложение и льготы В отличие от крупных и даже средних организаций малые компании могут выбирать между общей налоговой системой и применением спецрежимов, которые имеют свои ограничения по объему выручки, численности, остаточной стоимости активов и видам деятельности.

Самое главное в этом случае — четкий контроль этих ограничений, чтобы предприятие не потеряло право на льготный режим. Каких-то отдельных льгот в налоговой сфере нет.

Если только данные льготы не будут предусмотрены региональным или местным законодательством по налогам, вносимым соответственно в региональный или местный бюджет. А что касается выбора системы налогообложения, то наиболее приемлемыми считаются: Упрощенная система.

Она подходит для всех видов деятельности, предусматривает два варианта расчета сбора — с доходов или с разницы между доходами и расходами, освобождает от уплаты НДС, имущественного налога, налога на прибыль. Патентная система. Она доступна только предпринимателям и применяется к закрытому перечню видов деятельности, установленному в Налоговом Кодексе РФ.

Удобна тем, что сразу определяет сумму сбора, которую нужно заплатить при получении патента, снимает обязанность по уплате НДС, имущественного налога. Система единого налога ЕНВД. Она подходит только для отдельных видов деятельности, которые определены налоговым законодательством.

Заменяет собой уплату налога на имущество, на прибыль и добавленную стоимость. Единый сельхозналог. Эту систему применяют только сельхозпроизводители. О всех вариантах и нюансах выбора системы обложения налогами вы можете узнать из следующего видео: Нужно ли подтверждать статус? Только когда этого напрямую требует закон. Например, для сдачи бухгалтерской и налоговой отчетности такого подтверждения не нужно, поскольку в налоговой структуре сразу видят объем выручки и численность сотрудников предприятия.

А вот для участия в конкурсе или открытом аукционе потребуется подтверждение статуса малого бизнеса. Для этого компания отражает в заявке на участие свое соответствие необходимым критериям. Второе понятие носит обобщающий характер и объединяет не только организации, но и индивидуальных предпринимателей. Как разобраться, какая фирма попадает под определение микропредприятия? Все зависит от соблюдения изложенных в законе критериев.

Что представляет собой микропредприятие? Согласно действующему законодательству микропредприятие — юридическое лицо, которое соответствует определенным критериям. К ним относятся: коммерческие фирмы; фермерские хозяйства; потребительские кооперативы. Статус микропредприятия недоступен государственным, муниципальным и унитарным организациям.

Правила кадрового учета на микропредприятии Кадровый учет на микропредприятии ведется согласно гл. Для микропредприятий ввели упрощенный кадровый учет. Руководители вправе самостоятельно решить, использовать ли в работе следующие документы: Перечень правил внутреннего распорядка;.

Микропредприятия и малые предприятия отличия

Малые предприятия имеют право использовать упрощенную систему налогообложения. При этом действуют лимиты по численности работников и уровню доходов, снижающие возможность применения упрощенной системы налогообложения для малых предприятий. Так упрощенную систему налогообложения могут применять компании, независимо от того, в какой сфере экономики они осуществляют свою деятельность, в случае если количество работающих на предприятии не более 100 человек, а доход составляет не более 150 млн. Такие ограничения не позволяют применять упрощенную систему налогообложения большинству малых предприятий. Также, микропредприятие вправе отказаться от применения ряда нормативных актов, которые регулируют его деятельность. К числу таких актов, разработка которых для остальных категорий является обязанностью, относятся, например: правила внутреннего трудового распорядка; положение об оплате труда; графики отпусков и пр. Условия, содержащиеся в этих документах, следует включить в соответствующие разделы трудового договора.

В чем отличия микропредприятия от малого предприятия

Кроме того, должны одновременно соблюдаться следующие условия: среднесписочная численность персонала за прошедший год у указанных выше субъектов не должна превышать 99 человек; доход от предпринимательской деятельности за истекший год не должен быть более 800 миллионов рублей. При этом сам доход: берется без НДС; определяется по действующему российскому налоговому законодательству; суммируется по всем видам деятельности и системам налогообложения, которые применяются на предприятии. Указанное условие применяется с учетом требований, предусмотренных в пункте 3 ст. Иные дополнительные критерии отнесения указанных обществ и партнерств к малым компаниям изложены в п. Разница между малым и микропредприятием Прежде всего, она заключена в численности работников: малой считается компания с численностью до 99 человек включительно и не менее 15; микро — с численностью персонала до 15 человек.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Определение субъектов малого и среднего предпринимательстваНет необходимости предоставлять заключение присяжного аудитора при сдаче годовой отчетности в УФНС. Отсутствие обязательств по авансовым платежам по налогу на прибыль. Возможность работы по совместительству на нескольких хозяйствующих субъектах у сотрудников микрокомпании. Не обходится здесь и без минусов: Для работников закрыты некоторые льготы.

.

Отличия малого предприятия от микропредприятия

.

.

Микропредприятие: как отличить его от малого бизнеса

.

Микропредприятие

.

Бухотчетные маневры: микро- → малое, малое → микро-

.

Малые предприятия в 2019 году — какие компании попадают в эту категорию

.

.

.

.

Пока нет комментариев.