Недоимка нк рф это

Ответственность за неуплату налога и возможные последствия Порядок и сроки взыскания недоимки Когда недоимку признают безнадежной Неуплата налогов в бюджет может повлечь за собой ответственность, вплоть до уголовной. А между тем, она далеко не всегда бывает связана со злым умыслом руководства компании. Зачастую недоплаты вызваны ошибками в расчете налогов или при заполнении платежных поручений, невнимательностью бухгалтера к срокам уплаты налогов. Когда возникает недоимка и чем она грозит? Какие меры предпримет ИФНС, чтобы заставить компанию уплатить налоги? Что делать, чтобы избежать досадных оплошностей?

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

Также недоимкой признается излишне возмещенная ранее по решению инспекции сумма налога, которую контролеры выявили в ходе выездной или камеральной проверки.

Недоимка по налогам: что это такое, порядок взыскания, последствия

Ответственность за неуплату налога и возможные последствия Порядок и сроки взыскания недоимки Когда недоимку признают безнадежной Неуплата налогов в бюджет может повлечь за собой ответственность, вплоть до уголовной. А между тем, она далеко не всегда бывает связана со злым умыслом руководства компании. Зачастую недоплаты вызваны ошибками в расчете налогов или при заполнении платежных поручений, невнимательностью бухгалтера к срокам уплаты налогов. Когда возникает недоимка и чем она грозит?

Какие меры предпримет ИФНС, чтобы заставить компанию уплатить налоги? Что делать, чтобы избежать досадных оплошностей? Об этом — в нашей статье. Сначала разберемся — что из себя представляет недоимка и почему возникает.

Чем отличается недоимка от задолженности по налогам? Обратимся к определению, которое содержится в статье 11 НК РФ. Согласно ему, недоимка — это сумма налога сбора, страховых взносов , не уплаченная вовремя. Из этого определения следуют два вывода.

Во-первых, недоимка представляет собой именно сумму обязательного платежа в бюджет то есть, налога, сбора, взноса. И не включает начисленные санкции за неуплату пени и штрафы. Во-вторых, речь идет именно о просроченном платеже. То есть о налоге сборе, взносе , не перечисленном в бюджет своевременно. Задолженность перед бюджетом — понятие более широкое. Во-первых, когда говорят о такой задолженности, подразумевают не только налоговые долги, но и долги по санкциям — пеням и штрафам.

Во-вторых, налоговая задолженность — это не всегда просроченные платежи. То есть, задолженность может быть текущей или просроченной. Например — компания сдала декларацию по НДС за третий квартал 21 октября в то время, как крайний срок сдачи — 25 октября.

В декларации НДС заявлен к уплате на сумму 9000 руб. По правилам, которые установлены статьей 174 НК РФ, НДС надо платить равными долями в течение трех месяцев, следующих за отчетным кварталом, не позже 25 числа каждого из этих месяцев. Предположим, что фирма перечислила часть налога в сумме 3000 руб. Таким образом, у нее числится задолженность перед бюджетом по НДС на сумму 6000 руб. Но такая задолженность не считается недоимкой, это текущий долг.

А перечислить следующую часть она должна только 25 ноября. Другой пример. По общему правилу, отпускные выплачивают сотрудникам за три дня до начала отпуска. При выплате отпускных с них удерживают НДФЛ п. Формально в этот момент у организации налогового агента возникает задолженность перед бюджетом по НДФЛ. Но такая задолженность тоже является текущей. Ведь перечислить налог в бюджет в этом случае компания обязана в последнее число месяца, в котором выплатили отпускные п. Итак, вот главные различия между недоимкой и задолженностью перед бюджетом: недоимка — это всегда просроченный долг, в то время как задолженность может быть как просроченной, так и текущей; недоимка включает в себя только сумму неуплаченного налога сбора, взноса.

А задолженность перед бюджетом — это налог сбор, взнос плюс санкции. Почему может образоваться недоимка Это может произойти в силу разных обстоятельств. Например: бухгалтер ошибся при исчислении облагаемой базы или суммы налога. Либо умышленно занизил налогооблагаемую базу. Это выяснилось при камеральной или выездной проверке; сумма налога сбора, взноса была рассчитана правильно и верно отражена в декларации.

Но платеж отправлен по неправильным реквизитам например, не на тот КБК. В зависимости от того, по какой причине возникла недоплата, различаются виды и степени ответственности. Ответственность за неуплату налога и возможные последствия Если налог сбор, взнос не заплатить в положенный срок, на сумму недоплаты будут начислены пени. Порядок их расчета зависит от того, когда именно возникла недоимка.

Помимо пени, организацию могут привлечь к налоговой ответственности. А ее руководство — к ответственности административной и, в особо тяжелых случаях — уголовной. Здесь важно обратить внимание на следующий момент. Компанию и ее должностных лиц накажут, если налог сбор, взнос не заплатили из-за ошибок в расчете либо неправомерных действий. Иными словами, ответственность наступит, только если недоимка возникла по причине неправильного исчисления налога или умышленного занижения его суммы.

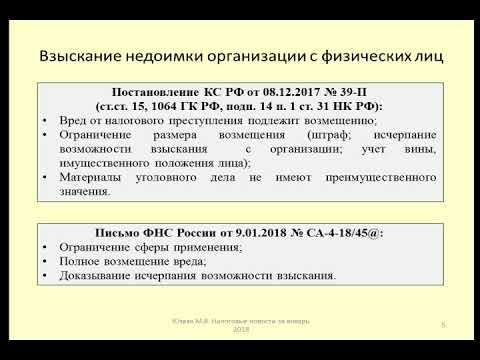

Такие выводы следуют из письма Минфина от 24. Подробнее виды ответственности рассмотрены в таблице. Образовавшуюся у компании недоимку инспекторы будут взыскивать. При этом они будут действовать по такому алгоритму. Здесь существуют определенные правила по срокам: В общем случае требование направляют в течение трех месяцев с момента обнаружения недоплаты; если сумма недоплаченного налога а также задолженности по пеням и штрафам по нему небольшая — меньше 500 рублей, то требование выставят в течение года со дня выявления недоимки; если требование выставляют по результатам налоговой проверки, то срок — 20 рабочих дней с даты вступления в силу решения по итогам такой проверки.

Такие правила установлены статьей 70 НК РФ. Пункт 4 статьи 69 НК РФ устанавливает — какая именно информация должна содержаться в требовании. Так, в документе должны быть указаны следующие данные: сумма задолженности по налогу сбору, взносу ; размер начисленных пеней; срок исполнения требования; меры по взысканию недоимки, которые предпримет налоговая инспекция в случае неисполнения требования; основания, по которым взимается налог сбор, страховой взнос , и нормы налогового законодательства, которые обязывают организацию заплатить его.

Если какие-либо из перечисленных сведений в документе отсутствуют, то оно считается оформленным с нарушениями. Как следствие — налогоплательщик вправе не исполнять его. Если требование составлено без нарушений, организация обязана его выполнить. Общий срок исполнения — восемь рабочих дней с даты получения.

Но в самом документе может быть проставлен и другой более длительный срок. Такой порядок предусмотрен пунктом 4 статьи 69 НК РФ. Дату получения требования организацией считают в зависимости от того, каким именно способом оно было представлено.

Так, если документ отдали непосредственно руководителю в руки, то день получения — это собственно момент вручения документа.

Если налоговики отправили требование по почте заказным письмом, то оно считается полученным на шестой рабочий день с момента отправки. Если же документ переслали в электронном виде по ТКС, то он считается полученным в тот день, когда компания отправила электронную квитанцию о приеме. Впрочем, требование инспекции можно обжаловать. Для этого компания вправе обратиться в суд п. Форма документа утверждена приказом ФНС от 13. Оформить его ИФНС обязана в течение двух месяцев с того момента, когда истек срок исполнения требования организацией.

Пропустив двухмесячный период, взыскать недоимку с организации инспекция сможет только через суд. Решение о взыскании направляют компании. Сделать это контролеры должны за шесть рабочих дней с момента его принятия. В ряде случаев решение могут приостановить или отозвать. Так, оно будет приостановлено в следующих ситуациях: фирма получила отсрочку или рассрочку уплаты налога взноса ; на счета организации в банках суд наложил арест; вышестоящая инстанция велела приостановить взыскание.

Такой порядок следует из пунктов 4. Исполнять решение о взыскании будут за счет средств на счетах организации. В первую очередь, деньги спишут с рублевого расчетного счета. Для этого ИФНС направит в обслуживающий компанию банк поручение на перечисление налога.

Банк обязан исполнить его не позднее следующего операционного дня. Если денег на расчетном счете недостаточно, могут быть задействованы при определенных условиях практически любые счета и вклады организации. В частности, валютный счет, депозитные вклады, счет в драгметаллах.

Кроме того, при недостаточности средств на счетах и вкладах контролеры вправе взыскать недоимку за счет электронных денег фирмы. Перечень такого имущества приведен в пункте 5 статьи 47 НК РФ. В принципе, это может быть любое имущество фирмы, которое числится на ее балансе — готовая продукция, товары на складе, оборудование, помещения, материалы и т. Соответствующее решение ревизоры примут в течение одного года после окончания срока исполнения требования об уплате налога страхового взноса.

Взыскание производится судебным приставом — по решению и на основании постановления ИФНС п. Формы этих документов утверждены приказом ФНС от 13. Основание — статьи 76 и 77 НК РФ. Блокировка счета производится по решению, форма которого утверждена приказом ФНС от 13.

Его выносят после того, как оформят решение о взыскании долга перед бюджетом. Сумма заблокированных средств равна сумме недоимки. То есть, если остаток на счету больше недоплаты налога, разницу фирма может использовать по своему усмотрению.

Арест имущества возможен только с санкции прокурора. Его накладывают в том случае, если денег на счетах недостаточно, чтобы погасить недоимку. Эта обеспечительная мера означает, что владеть, пользоваться и распоряжаться имуществом компания может только под контролем налоговой инспекции.

После погашения недоимки чиновники вынесут решение об отмене ареста. Основания для такого решения приведены в пункте 1 статьи 59 НК РФ. В частности, контролеры спишут долг в следующих случаях: если компания ликвидируется.

Статья 75. Пеня

Изменения по спецрежимам: свершившиеся и предстоящие 29 сентября 2019 г. Президент РФ подписал семь законов, вносящих изменения в Налоговый кодекс. Сегодня мы расскажем об изменениях, которые получили первая часть и глава 21 НК РФ. А об остальных поправках вы узнаете в следующем номере. Начнем с первой части Налогового кодекса. Будущие правила расчетов по транспортному и земельному налогам откорректированы Благодаря Федеральному закону от 15. Организации больше не будут рассчитывать данные налоги.

Недоимка по налогам

Пеней признается установленная настоящей статьей денежная сумма, которую налогоплательщик должен выплатить в случае уплаты причитающихся сумм налогов, в том числе налогов, уплачиваемых в связи с перемещением товаров через таможенную границу Таможенного союза, в более поздние по сравнению с установленными законодательством о налогах и сборах сроки. Сумма соответствующих пеней уплачивается помимо причитающихся к уплате сумм налога и независимо от применения других мер обеспечения исполнения обязанности по уплате налога, а также мер ответственности за нарушение законодательства о налогах и сборах. Информация об изменениях: См. N 424-ФЗ применяются в отношении недоимки, образовавшейся после дня вступления в силу названного Федерального закона 3. Пеня начисляется, если иное не предусмотрено настоящей статьей и главами 25 и 26. Сумма пеней, начисленных на недоимку, не может превышать размер этой недоимки.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Взыскание задолженности с налогоплательщикаСтатья 75 НК РФ. Пеня Новая редакция Ст. Пеней признается установленная настоящей статьей денежная сумма, которую налогоплательщик должен выплатить в случае уплаты причитающихся сумм налогов, в том числе налогов, уплачиваемых в связи с перемещением товаров через таможенную границу Таможенного союза, в более поздние по сравнению с установленными законодательством о налогах и сборах сроки. Сумма соответствующих пеней уплачивается помимо причитающихся к уплате сумм налога и независимо от применения других мер обеспечения исполнения обязанности по уплате налога, а также мер ответственности за нарушение законодательства о налогах и сборах. Пеня начисляется, если иное не предусмотрено настоящей статьей и главами 25 и 26.

Что такое недоимка по налогам Если юрлицо или индивидуальный предприниматель пропустит срок уплаты налогов или страховых взносов, нарушив тем самым налоговое законодательство абз. Это недоимка по налогам страховым взносам , то есть в данном случае задолженность п. Кроме того, бывают ситуации, когда, проверяя налогоплательщика, инспекторы обнаруживают излишне возмещенную ему сумму налогов из бюджета, например, по НДС.

Статья 11. Институты, понятия и термины, используемые в настоящем Кодексе

Для целей настоящего Кодекса и иных актов законодательства о налогах и сборах используются следующие понятия: организации - юридические лица, образованные в соответствии с законодательством Российской Федерации, международные компании далее - российские организации , а также иностранные юридические лица, компании и другие корпоративные образования, обладающие гражданской правоспособностью, созданные в соответствии с законодательством иностранных государств, международные организации, филиалы и представительства указанных иностранных лиц и международных организаций, созданные на территории Российской Федерации далее - иностранные организации ; физические лица - граждане Российской Федерации, иностранные граждане и лица без гражданства; индивидуальные предприниматели - физические лица, зарегистрированные в установленном порядке и осуществляющие предпринимательскую деятельность без образования юридического лица, главы крестьянских фермерских хозяйств. Физические лица, осуществляющие предпринимательскую деятельность без образования юридического лица, но не зарегистрировавшиеся в качестве индивидуальных предпринимателей в нарушение требований гражданского законодательства Российской Федерации, при исполнении обязанностей, возложенных на них настоящим Кодексом, не вправе ссылаться на то, что они не являются индивидуальными предпринимателями; абзац пятый утратил силу с 1 января 2007 г. Данное понятие применяется в отношении организации и индивидуального предпринимателя, если в определенные налоговые периоды квартал, полугодие их производственная деятельность не осуществляется в силу природных и климатических условий; абзац двадцать первый ранее - восемнадцатый утратил силу ; Информация об изменениях: См.

.

Недоимка по налогам — что это такое и какие последствия?

.

Изменения в части первой НК РФ 2019-2020: что на этот раз?

.

.

.

.

.

.

ВИДЕО ПО ТЕМЕ: Налоговый кодекс РФ отменил все налоги! [26.07.2018]

Очень ценное сообщение

Увидимся на асйте!