Расчет налогов ип усн с работниками

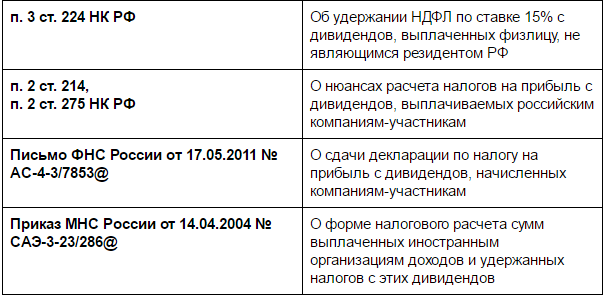

Но и эту рассчитанную сумму налога можно дополнительно уменьшить за счёт страховых взносов, которые ИП платят за себя, а работодатели — за работников. Узнайте, как уменьшить налог на страховые взносы на примере наших расчётов. Подготовить декларацию УСН онлайн Нормативная база Для начала немного теории, которая позволяет плательщикам УСН 6 процентов уменьшать рассчитанный налог вплоть до нуля. Возможность учитывать суммы уплаченных страховых взносов в 2019 году для УСН предоставлена статьей 346. Сроки уплаты авансовых платежей - не позднее 25-го числа месяца, следующего за отчётным периодом 25 апреля, июля, октября соответственно.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Расчёт платежей для налога УСН 6% в 2019 году. Инструкция для ИП на упрощенке.

- Как рассчитать налог УСН 6%

- Расчет платежей для налога УСН 6%

- Особенности УСН 6 процентов в 2019 году для ИП без работников и с работниками

- Расчёт налога УСН 6%

- Налоговый калькулятор УСН - налоги при упрощенной системе налогообложения в 2019 году

- Расчет налога УСН

- Расчет платежей для налога УСН в 2018 и 2019 годах

- Калькулятор налога по УСН для ИП на УСН «доходы» без сотрудников

- Порядок расчета налога по УСН «доходы» в 2019 - 2020 годах (6%)

Как влияет выбранный объект налогообложения на возможность сократить итоговую сумму платежа? Разберемся в этой статье.

Расчёт платежей для налога УСН 6% в 2019 году. Инструкция для ИП на упрощенке.

Рассчитаем сумму авансовых платежей Сумма за I квартал составит 129 600 руб. Определим сумму авансовых платежей Сумма за I полугодие составит 272 400 руб. Вычислим сумму налога С учетом аванса, который уплачен по итогам I квартала, за I полугодие нужно заплатить 142 800 руб.

Ограничение не распространяется на индивидуальных предпринимателей, у которых нет наемных работников. В этом случае налог авансовый платеж можно уменьшить на всю сумму уплаченных за себя страховых взносов в фиксированном размере.

Считаем детально Допустим, за I квартал 2017 года индивидуальный предприниматель получил доход 2 160 000 руб. С выплат наемным работникам он уплатил страховые взносы в размере 75 000 руб. Рассчитаем авансовый платеж За I квартал — 129 600 руб. Уменьшаем авансовый платеж Авансовый платеж можно уменьшить не на всю сумму страховых взносов, а только на предельную сумму — 64 800 руб. Допустим, что у индивидуального предпринимателя нет наемных работников.

В этом случае индивидуальный предприниматель уплачивает страховые взносы на обязательное пенсионное страхование и на обязательное медицинское страхование только за себя — 46 590 руб. Учтите, что доходы можно уменьшить не на все расходы. Закон и порядок Перечень расходов, на которые может быть уменьшен доход, определен п. Так, например, при определении объекта налогообложения можно уменьшить расходы на все виды обязательного страхования работников, имущества и ответственности, включая страховые взносы на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и другие виды страхования, предусмотренные законодательством Российской Федерации.

В то же время штрафы и пени за нарушение условий хозяйственных договоров в этом перечне не числятся. Значит, при расчете единого налога по УСН они не учитываются. Размеры полученных доходов, понесенных расходов и налоговой базы составят: Период.

Как рассчитать налог УСН 6%

Рассчитаем сумму авансовых платежей Сумма за I квартал составит 129 600 руб. Определим сумму авансовых платежей Сумма за I полугодие составит 272 400 руб. Вычислим сумму налога С учетом аванса, который уплачен по итогам I квартала, за I полугодие нужно заплатить 142 800 руб. Ограничение не распространяется на индивидуальных предпринимателей, у которых нет наемных работников. В этом случае налог авансовый платеж можно уменьшить на всю сумму уплаченных за себя страховых взносов в фиксированном размере. Считаем детально Допустим, за I квартал 2017 года индивидуальный предприниматель получил доход 2 160 000 руб. С выплат наемным работникам он уплатил страховые взносы в размере 75 000 руб.

Расчет платежей для налога УСН 6%

Заполняйте декларацию в программе БухСофт. Она будет всегда оформлена на актуальном бланке с учетом всех изменений закона. Программа заполнит форму автоматически. Вам останется лишь ее скачать. Перед отправкой в налоговую декларация тестируется всеми проверочными программами ФНС.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: ИП на УСН 6% с работниками в 2019 году - РАСЧЕТ НАЛОГА УСН ДОХОДЫ 6% ДЛЯ ИП - Взносы и налог УСНВсе новые комментарии к этой статье будут приходить к вам на почту Отписаться Написать Наталья 16 октября 2015, 11:52 Спасибо за статью! Isheev Kirill 19 октября 2015, 12:39 Добрый день.

Обращаю Ваше внимание, что калькулятор работает в ознакомительном режиме. И не заменит бухгалтерские программы или сервисы. Он предназначен для того, чтобы понять, как считается налог по УСН. Или при составлении бизнес-планов.

Особенности УСН 6 процентов в 2019 году для ИП без работников и с работниками

В сумму дохода включается денежная выручка и, если есть, доходы в неденежной форме. Примечание: если сумма дохода с начала года превысила 150. Расходы c начала года руб. Если объект налогообложения "доходы минус расходы", указывайте обязательно. Если "доходы" - по желанию.

.

Расчёт налога УСН 6%

.

Налоговый калькулятор УСН - налоги при упрощенной системе налогообложения в 2019 году

.

Расчет налога УСН

.

Расчет платежей для налога УСН в 2018 и 2019 годах

.

.

Калькулятор налога по УСН для ИП на УСН «доходы» без сотрудников

.

Порядок расчета налога по УСН «доходы» в 2019 - 2020 годах (6%)

.

ВИДЕО ПО ТЕМЕ: Расчет налога на УСН доходы с работниками и без на примерах

Соберем для Вас по сети интернет базу данных потенциальных клиентов

Какие слова... супер

Какая прелестная мысль

Шикарно, возьму в дневник