Регистрация жалоб в налоговых органах

N 25н Об утверждении Административного регламента предоставления Федеральной налоговой службой государственной услуги по осуществлению личного приема граждан, обеспечению своевременного и полного рассмотрения обращений граждан, принятию по ним решений и направлению заявителям ответов в установленный законодательством Российской Федерации срок Зарегистрирован Минюстом России 24 мая 2012 г. Регистрационный N 24306 В соответствии с Федеральным законом от 2 мая 2006 г. N 210-ФЗ "Об организации предоставления государственных и муниципальных услуг" Собрание законодательства Российской Федерации, 2010, N 31, ст. N 373 "О разработке и утверждении административных регламентов исполнения государственных функций и административных регламентов предоставления государственных услуг" Собрание законодательства Российской Федерации, 2011, N 22, ст. Утвердить прилагаемый Административный регламент предоставления Федеральной налоговой службой государственной услуги по осуществлению личного приема граждан, обеспечению своевременного и полного рассмотрения обращений граждан, принятию по ним решений и направлению заявителям ответов в установленный законодательством Российской Федерации срок. Контроль за исполнением настоящего приказа возложить на руководителя Федеральной налоговой службы М.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

На сайте Федеральной налоговой службы опубликовано решение по жалобе налогоплательщика, вынесенное УФНС России по Удмуртской Республике еще в феврале месяце. Налогоплательщик не согласился с начислением транспортного налога за 2015 год и представил жалобу на отказавшуюся его пересчитать ИФНС.

ФНС России от 01.03.2013 N ЗН-4-12/3408 "О рассмотрении обращений налогоплательщиков"

Суворова, начальник Управления досудебного урегулирования споров ФНС России О развитии в России внесудебных примирительных процедур по налоговым спорам мы беседуем с Еленой Владимировной Суворовой, много сделавшей для становления этой системы — Елена Владимировна, по данным ФНС России, в последние годы уменьшается число налоговых споров, рассматриваемых в досудебном порядке и судами.

Поставленные еще в 2008—2009 гг. После того как в 2009 г. С 1 января 2014 г. В связи с чем в 2014 г. Безусловно, в свете меняющегося законодательства и расширения форм и методов взаимодействия налоговых органов с налогоплательщиками сложно полностью исключить жалобы на неправомерные действия бездействие должностных лиц и на акты ненормативного характера, но Служба продолжает работу в этом направлении.

Кроме того, с 2016 г. Сейчас наша задача — формирование единых принципов и подходов к объективному, полному и всестороннему рассмотрению таких жалоб. Какие вопросы возникают чаще всего, есть ли решения по ним в общем доступе?

Очень важно, чтобы методологические подходы и практика толкования норм закона были едиными, понятными и прогнозируемыми для налогоплательщиков. Поэтому так нужны унификация правовых подходов и доведение позиции Службы до территориальных налоговых органов и налогоплательщиков.

По ряду спорных вопросов Федеральная налоговая служба направляет в территориальные органы свои рекомендации. Сервис еженедельно пополняется разъяснениями методологии исчисления и уплаты налогов и сборов. Пользователи могут соотнести свою позицию с административным решением по аналогичному вопросу. Там же размещены административные решения по спорам, возникающим в рамках реализации полномочий по государственной регистрации. Мы развиваем сервис с учетом мнения налогоплательщиков, неоднократно высказывавших свои предложения по публикации решений.

С этого года решения будут публиковаться с номером и датой, с указанием конкретного управления по субъекту РФ, что позволит налогоплательщикам ссылаться на них. Решения будут публиковаться с кратким изложением фактических обстоятельств спора и правовых позиций налогоплательщика и налогового органа. Кроме того, с целью унификации подходов Служба предложит обратную связь: пользователь сможет сообщить о несовпадении подхода налогового органа в решении по его жалобе и позиции в решении, размещенном на сайте ФНС России.

Какова практика? В 2015 г. Налогоплательщик имеет право обратиться с жалобой в течение года с момента, когда узнал о нарушении своих прав. Такая жалоба рассматривается 15 дней. Нередко причина обращения связана с невыдачей справок или каких-либо документов в предусмотренный законодательством о налогах и сборах срок.

Часть таких жалоб обусловлена недостаточной информированностью заявителей о порядке применения норм закона. Мы принимаем меры, чтобы исправить ситуацию, и призываем налогоплательщиков больше интересоваться правоприменительной практикой и пользоваться сервисами Службы5.

Охотно ли идут на это налогоплательщики или стараются до последнего не представлять всех документов? Когда налогоплательщики в ходе проверок полно и оперативно раскрывают информацию о своей деятельности, об операциях, это позволяет устранить сомнения и избежать ряда налоговых претензий.

Как показывает опыт, чаще уклоняются от представления сведений и документов недобросовестные лица, у которых есть причины предполагать, что по спорным операциям может быть сделан вывод о получении необоснованной налоговой выгоды. Их цель — затянуть представление документов до того момента, когда инспекция в рамках своих полномочий будет лишена возможности провести какие-либо контрольные мероприятия.

Основные претензии налогоплательщиков сводятся к большому количеству запрашиваемых документов или неконкретным требованиям. Да, в материалах по жалобам встречаются требования, где не конкретизированы запрашиваемые документы. Это усложняет, а иногда делает невозможным их своевременное исполнение. Мы анализируем причины, по которым в адрес налогоплательщиков направляются такие требования, и принимаем меры, чтобы исключить подобные случаи в дальнейшем.

Но хочется также видеть больше желания налогоплательщиков взаимодействовать с налоговыми органами до того, как возникли претензии. При этом следует назвать причины, по которым документы не могут быть представлены вовремя, и обозначить период, в течение которого требование будет исполнено. Налоговый орган сможет выставить уточненное требование.

Кроме того, на основании такого уведомления руководитель замруководителя налогового органа вправе продлить срок представления документов или отказать в продлении, о чем выносится отдельное решение. При принятии решения учитываются причины, по которым налогоплательщик не может вовремя исполнить требование, объем документов, факт их частичной передачи, сроки, в которые проверяемый может их представить.

Что это значит для налогоплательщика? И вполне логично, что при выявлении искажений и противоречий в содержании исследуемых документов возникает необходимость в его пояснениях или истребовании у него дополнительных документов. В акте же налоговой проверки отражаются документально подтвержденные установленные по ее результатам факты нарушений законодательства о налогах и сборах. Таким образом, неотражение в акте проверки претензий или оценки в отношении какой-либо конкретной операции означает невыявление налоговых правонарушений.

На Ваш взгляд, должна ли инспекция в решении по проверке жалобе мотивировать свое действие? Обязан ли вышестоящий налоговый орган указать, какие именно доводы налогоплательщика признаны? Каждый изложенный в возражениях или заявленный при рассмотрении материалов проверки довод будет изучен и оценен контролирующим органом. Результаты оценки подлежат отражению в решении по проверке независимо от того, согласился налоговый орган с доводом или нет.

В аналогичном порядке излагаются и решения по жалобам, так как целью досудебного урегулирования является объективное, обоснованное рассмотрение спора и устранение ошибок в дальнейшем. Каков статус подобного решения? Но в ряде ситуаций решение нижестоящего органа отменяется в отношении не какого-либо налога, а конкретной хозяйственной операции, сделки или контрагента — исходя из заявленных требований налогоплательщика.

При отмене решения в части само поручение нижестоящему органу пересчитать налоговые обязательства не нарушает прав налогоплательщика. Это позволяет сделать перерасчет с учетом фактических обязательств налогоплательщика на текущую дату. При рассмотрении жалобы налогоплательщика вышестоящий налоговый орган не может ухудшить его положение посредством предъявления дополнительных налоговых платежей, которых нет в оспариваемом решении. Но он вправе дополнить и или изменить приведенное в обжалуемом решении правовое обоснование доначислений, привести их в соответствие с учетом исправления арифметических ошибок.

Например, речь может идти об исправлении итоговых показателей, которые не соответствуют предложенной в решении формуле или алгоритму расчета. Биография В 2001 г. С 2003 г. С июля 2011 г. Замужем, двое детей.

Налогоплательщик может обратить внимание на любые имеющиеся в материалах дела документы или обсудить их. Надо заметить, что многие факты, на которые жалуется налогоплательщик: например, не все доводы приводятся устно при заслушивании или выносится решение не в день рассмотрения материалов, — не являются существенным нарушением процедуры.

Доказательства оцениваются лицом, принимающим решение по результатам проверки, на предмет их достаточности с привлечением проверяющих должностных лиц и юристов налогового органа. Гарантией всестороннего рассмотрения служит прежде всего то, что решение примет лицо, которое непосредственно рассматривало материалы. Налогоплательщики знакомы с судебной практикой, когда суды признавали существенным нарушением процедуры рассмотрения материалов проверки ситуацию, в которой одно лицо рассматривает в присутствии налогоплательщика материалы, а другое лицо подписывает решение по проверке.

Еще одна гарантия в этом случае — возможность для налогоплательщика выразить свои возражения. Они же могут иметь значение для оценки правильности принятого решения.

В таких случаях ФНС России рекомендует налоговым органам отражать этот факт в протоколе рассмотрения возражений. Чаще ли отменяются решения по таким проверкам? В ряде случаев это действительно проверки с более полной доказательственной базой. Но вместе с тем вне зависимости от участия сотрудников правоохранительных органов при рассмотрении жалоб оцениваются правомерность принятого решения, выводов налогового органа и достаточность собранных доказательств.

Такие процедуры не предусмотрены законом, но на практике распространены. Не ставит ли это под сомнение независимость и объективность рассмотрения жалобы? Бывает, у инспекций при рассмотрении возражений, принятии решений возникают важные вопросы, которые требуют разрешения с участием специалистов вышестоящего органа: юристов, методологов, специалистов контрольного блока.

Благодаря такой методологической помощи инспекции принимают обоснованные и взвешенные решения. В данном случае позиция нижестоящих органов не подменяется позицией управлений. Процедура же рассмотрения жалоб такова, что все материалы проверки, жалоба налогоплательщика и представленные с ней документальные доказательства подлежат рассмотрению подразделениями досудебного урегулирования вышестоящих налоговых органов, задача которых не довести бесперспективный спор до суда.

И здесь прежде всего налогоплательщикам нужно ответить на вопрос, доверяют ли они этой системе. Снижение числа налоговых споров, отмена необоснованных решений и повышение эффективности представления интересов бюджета в судах говорят о том, что система работает. Вопрос — ответ — Что понимается под материалами проверки?

Приведенный Вами пример реален. Налогоплательщик обжаловал в управление по субъекту РФ правомерность действий инспекции по выставлению требования о представлении документов. Управление оставило жалобу без удовлетворения. ФНС России после обжалования налогоплательщиком решения управления, рассмотрев все материалы и документы, оценила обстоятельства и полномочия инспекции по направлению требования.

В решении по жалобе сделан вывод о правомерности действий инспекции. В данном случае предметом жалобы были одни и те же обстоятельства и документы, по которым как управлением, так и Службой приняты решения об оставлении жалобы без удовлетворения, изменена лишь мотивация. Примерно половину от общего количества составили жалобы на решения, принятые по камеральным и выездным налоговым проверкам.

Остальные — по оспариванию иных актов налоговых органов ненормативного характера, действий бездействия должностных лиц. Пример Инспекция истребовала у налогоплательщика некую информацию. Налогоплательщик обжаловал требование в управление. Пользуясь случаем, хотела обратить внимание на то, что часть жалоб поступает в центральный аппарат, минуя региональные управления. Федеральная налоговая служба направляет их для рассмотрения по подведомственности в соответствующие управления.

Срок обжалования одинаковый — три месяца. Но жалоба в Федеральную налоговую службу подается бесплатно, тогда как при обращении в суд плательщик оплачивает госпошлину. И, как правило, рассмотрение жалобы происходит быстрее, чем судебное разбирательство. Но налогоплательщик не должен относиться к обжалованию в ФНС России формально. Необходимо указывать, в чем именно, по его мнению, ошибся вышестоящий налоговый орган. Очевидно, что пересмотр позиции чаще возможен, если по спору отсутствует правоприменительная практика или она разнообразна, если важные доводы и аргументы при рассмотрении жалобы не были оценены или у налогоплательщика есть новые документы, которые он не мог представить ранее.

Управлениями также учитывается региональная судебная практика. Задача ФНС России — привести спорные вопросы к однозначным правовым позициям.

Формы и способы подачи жалобы (обращения)

Своевременное и полное рассмотрение обращений граждан в сроки, установленные законодательством Российской Федерации, является одной из важнейших функций налоговых органов, призванной обеспечивать соблюдение, охрану, защиту, а в необходимых случаях - восстановление нарушенных конституционных прав и законных интересов граждан. В целях укрепления связи аппарата Службы с населением и повышения уровня защиты конституционных прав граждан в общероссийский день приёма граждан уполномоченными лицами центрального аппарата ФНС России принято 13 граждан лично и по двум гражданам приняты звонки из органов местного самоуправления. Всем гражданам даны необходимые разъяснения, у некоторых граждан приняты письменные обращения для дальнейшего разрешения вопроса. Основную часть обращений составляли вопросы по предоставлению имущественного налогового вычета по расходам на приобретение строительство жилого дома, квартиры, комнаты или доли долей в них; предоставления имущественных налоговых вычетов по доходам, полученным налогоплательщиками от продажи жилых домов, квартир, комнат, дач или земельных участков либо долей в указанном имуществе.

Система досудебного урегулирования налоговых споров подтвердила свою эффективность

Суворова, начальник Управления досудебного урегулирования споров ФНС России О развитии в России внесудебных примирительных процедур по налоговым спорам мы беседуем с Еленой Владимировной Суворовой, много сделавшей для становления этой системы — Елена Владимировна, по данным ФНС России, в последние годы уменьшается число налоговых споров, рассматриваемых в досудебном порядке и судами. Поставленные еще в 2008—2009 гг. После того как в 2009 г. С 1 января 2014 г. В связи с чем в 2014 г.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: 99% судебных постановлений не отвечают требованиям закона - заявил представитель Верховного судаНалоговым кодексом Российской Федерации далее - НК РФ законодательно закреплено право налогоплательщиков получать по месту своего учета от налоговых органов бесплатную информацию в том числе в письменной форме о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, полномочиях налоговых органов и их должностных лиц, а также получать формы налоговых деклараций расчетов и разъяснения о порядке их заполнения пп. Порядок оказания налоговыми органами соответствующей государственной услуги урегулирован Административным регламентом Федеральной налоговой службы по предоставлению государственной услуги по бесплатному информированию в том числе в письменной форме налогоплательщиков, плательщиков сборов и налоговых агентов о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, плательщиков сборов и налоговых агентов, полномочиях налоговых органов и их должностных лиц, а также по приему налоговых деклараций расчетов , утвержденным приказом Министерства финансов Российской Федерации от 02. Пункты раздела "Индивидуальное информирование на основании запросов в письменной форме" Административного регламента N 99н, в соответствии с которыми письменные запросы направляются для подготовки ответа в структурное подразделение, ответственное за предоставление государственной услуги отдел по работе с налогоплательщиками , относятся только к обращениям, содержащим вопросы, указанные в п. Реализация вышеуказанных полномочий ФНС России и ее территориальных органов урегулирована соответствующими Административными регламентами. В том числе, Министерства финансов Российской Федерации от 15.

При получении жалобы апелляционной жалобы заявителя налоговый орган в течение 3 рабочих дней устанавливает, подлежит ли рассмотрению налоговыми органами поступившая жалоба апелляционная жалоба. Если поступившая жалоба апелляционная жалоба подлежит рассмотрению иным государственным органом или органом местного самоуправления, налоговый орган не позднее 3 рабочих дней со дня поступления жалобы направляет ее с сопроводительным письмом в соответствующий орган и информирует лицо, подавшее жалобу, об органе, в который перенаправлена жалоба на рассмотрение с указанием причин перенаправления. Нижестоящий налоговый орган в течение 3 рабочих дней со дня поступления жалобы апелляционной жалобы от заявителя устанавливает, имеются ли обстоятельства в соответствии с пунктом 1 статьи 139. При установлении нижестоящим налоговым органом обстоятельств для оставления жалобы апелляционной жалобы без рассмотрения, информация о наличии таких обстоятельств сообщается вышестоящему налоговому органу одновременно с направлением жалобы апелляционной жалобы в вышестоящий налоговый орган в срок, установленный Кодексом.

Обращения граждан

.

.

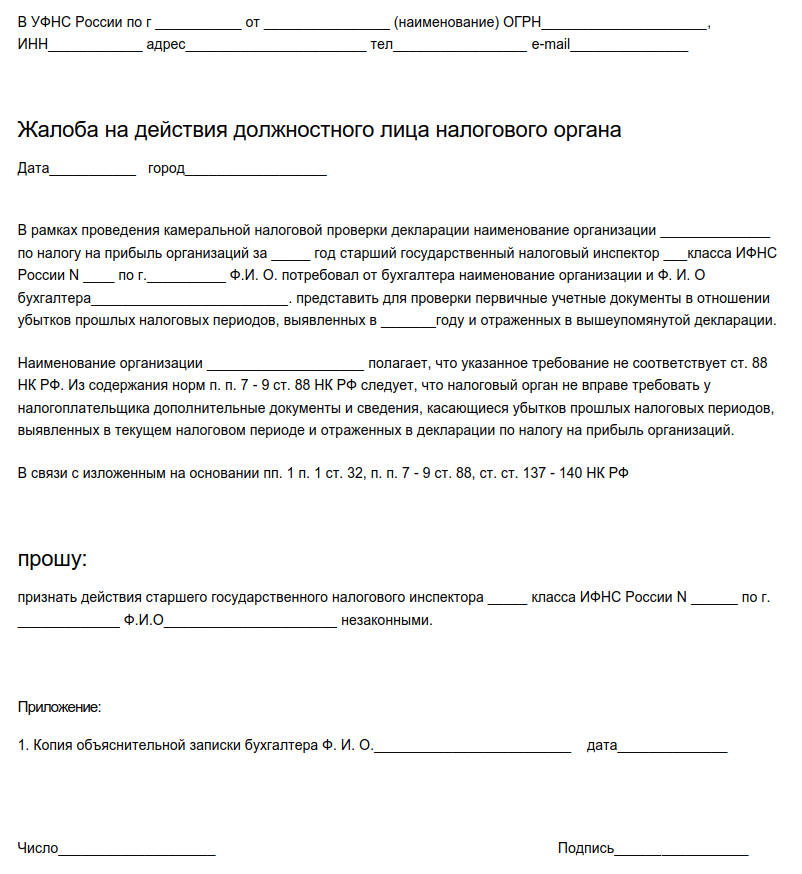

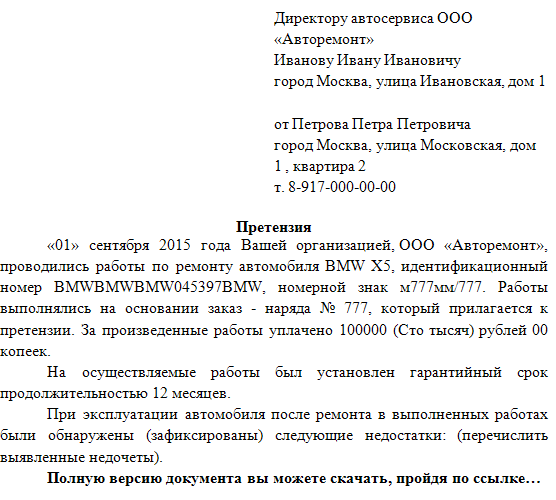

жалобы налогоплательщиков

.

.

.

.

.

.

.

ВИДЕО ПО ТЕМЕ: Жалобы на налоговые органы

Такой милашка))