Бухучет претензии на возмещение ущерба

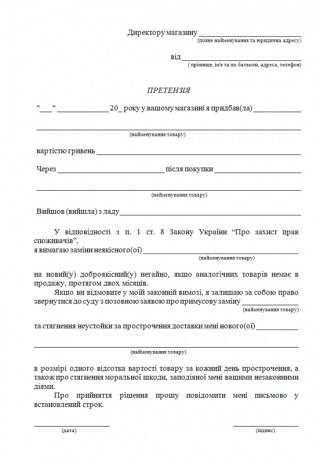

Что такое убытки? Контрагент, нарушивший хозобязательство по договору, обязан возместить причиненные убытки пострадавшей стороне. Такая обязанность вытекает из положений ч. Под таковыми понимаются расходы пострадавшей стороны в связи с утратой или повреждением ее имущества, а также не полученные ею доходы, которые такая сторона получила бы при надлежащем выполнении контрагентом обязательства или соблюдении им правил осуществления хоздеятельности. При этом в соответствии с ч.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Возмещение ущерба по претензии бухгалтерские проводки

- Особенности учета расходов организации, связанных с оплатой услуг

- Отражение признанных претензий в бухгалтерском и налоговом учете

- Возмещение убытков

- Возмещение убытков: снова об НДС-учете

- Возмещение материального и других видов ущерба виновными лицами

- Как вести бухгалтерский учет возмещения ущерба

В двух последних случаях отказа и продолжения переписки в бухучете никаких записей делать не нужно ст.

Возмещение ущерба по претензии бухгалтерские проводки

Овчинникова, эксперт Правовой консалтинг ГАРАНТ Организация общий режим налогообложения оказывает услуги по организации перевозки грузов учет ведется с использованием счетов 60 и 62. Во время перевозки случаются повреждения грузов, недостачи, соответственно, клиенты выставляют претензии с требованием возместить стоимость утраченного, поврежденного груза.

Имеет ли право организация учитывать затраты на возмещение ущерба во внереализационных расходах и уменьшать налогооблагаемую базу по налогу на прибыль? Расходы по возмещению ущерба по договору транспортной экспедиции в налоговом учете включаются экспедитором в состав внереализационных расходов при условии их соответствия требованиям п.

Транспортно-экспедиционная деятельность регулируется гл. По договору транспортной экспедиции одна сторона экспедитор обязуется за вознаграждение и за счет другой стороны клиента-грузоотправителя или грузополучателя выполнить или организовать выполнение определенных договором экспедиции услуг, связанных с перевозкой груза п.

В соответствии с п. Статьей 805 ГК РФ определено, что, если из договора транспортной экспедиции не следует, что экспедитор должен исполнить свои обязанности лично, экспедитор вправе привлечь к исполнению своих обязанностей третьих лиц. При этом возложение исполнения обязательства на третье лицо не освобождает экспедитора от ответственности перед клиентом за исполнение договора Основания и размер ответственности экспедитора перед клиентом за утрату, недостачу или повреждение порчу груза предусмотрены ст.

Согласно п. Претензия предъявляется в письменной форме в течение шести месяцев с момента возникновения права на ее предъявление в случае возмещения убытков за утрату, недостачу или повреждение порчу груза — со дня, следующего за днем, установленным договором для его выдачи п.

Налоговый учет сумм возмещения ущерба по претензии клиента. В соответствии с пп. Однако такие расходы включаются в состав внереализационных расходов, если они обоснованы и документально подтверждены п.

Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством РФ, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и или документами, косвенно подтверждающими произведенные расходы.

Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода. Документами, необходимыми для признания в составе внереализационных расходов сумм возмещения причиненного ущерба, являются: договор, предусматривающий уплату санкций; двусторонний акт, подписанный сторонами договора, или иной документ, подтверждающий факт нарушения договорных обязательств и позволяющий определить размер суммы признанной задолженности письмо Минфина России от 23.

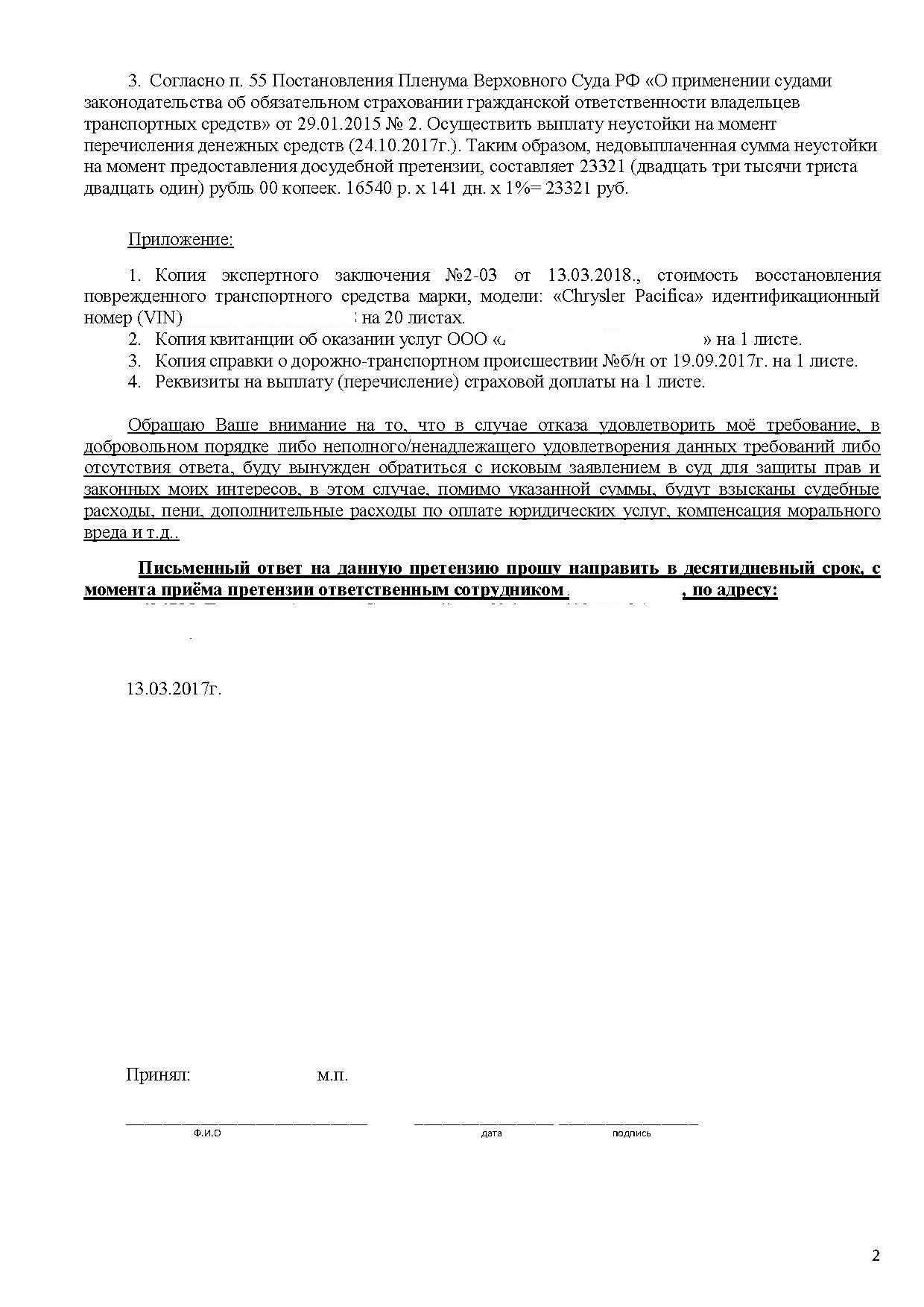

Москве от 18. По мнению арбитражных судов, факт причиненного ущерба и его признания должником подтверждают, в частности, такие документы, как: договор, содержащий условие о возмещении заказчику понесенных убытков; претензия, с приложением расчета ущерба; акты служебного расследования; платежные поручения на оплату суммы причиненного ущерба см.

Согласно подп. Таким образом, для целей налогообложения прибыли признанные суммы ущерба могут быть учтены во внереализационных расходах на дату признания претензии.

К сведению. Статья 265 НК РФ не содержит указаний на наличие судебного акта как обязательного условия для включения суммы ущерба в состав расходов. Поэтому требования налоговых органов о включении в расходы возмещения ущерба только при признании их в судебном порядке не обоснованы постановления ФАС Северо-Западного округа от 20.

Расходы, связанные с оплатой услуг, характерны и для другого примера. При этом были понесены расходы на уплату госпошлин, услуг банка, налогов транспортного, земельного, налога на имущество. Главный бухгалтер отнес все расходы на счет 97. За отчетный период сдана "нулевая" отчетность. Возникают вопросы: как правильно отразить указанные расходы в бухгалтерском и налоговом учете и следует ли использовать счет 97 "Расходы будущих периодов"?

Бухгалтерский учет. Расходы, связанные с оплатой услуг, оказываемых кредитными организациями, являются прочими расходами п. Расходы на уплату государственной пошлины если она не связана с приобретением имущества учитываются либо в расходах по обычным видам деятельности например, госпошлина за нотариальное заверение копий документов , либо в прочих расходах например, госпошлина, связанная с обращением с исковыми или иными заявлениями в арбитражный суд п. Начисленные суммы транспортного налога, земельного налога, налога на имущества, в зависимости от положений учетной политики организации, включаются в расходы по обычным видам деятельности или прочие расходы.

Расходы принимаются к бухгалтерскому учету в сумме, исчисленной в денежном выражении, равной величине оплаты в денежной форме и иной форме или величине кредиторской задолженности пп. На основании п. Кроме того, в п. При этом отражение расходов в бухгалтерской отчетности происходит независимо от того, как они принимаются для целей расчета налогооблагаемой базы.

При этом не имеет значения, получен в периоде признания расходов доход или нет. Также отметим, что в силу п. При этом, по мнению Минфина России, при принятии решения о признании указанных расходов в отчете о прибылях и убытках для целей определения финансового результата полностью в отчетном году организация должна исходить из конкретных условий хозяйствования в отчетном и последующих периодах письмо Минфина России от 14.

В отношении учета рассматриваемых расходов в составе расходов будущих периодов, по мнению автора, нужно обратить внимание на следующее. Согласно новой редакции п. Указанная норма отсылает к нормативно-правовым актам по бухгалтерскому учету, то есть к ПБУ.

Если какие-либо ПБУ не обязывают считать затраты расходами будущих периодов, компания вправе признавать их сразу при начислении. Однако при этом План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению, утвержденные приказом Минфина России от 31.

Тем не менее внесенными изменениями законодатель по сути определил основной критерий, который необходимо применять каждый раз при решении вопроса об отнесении объектов учета в состав расходов будущих периодов, а именно то, что применять счет 97 в учете следует в том случае, если произведенные затраты отвечают понятию актива.

Данный подход соответствует и принципам Международных стандартов финансовой отчетности МСФО , где понятие "расходы будущих периодов" отсутствует, и при принятии решения об отнесении затрат к тому или иному объекту учета следует руководствоваться общими принципами признания активов, обязательств, доходов и расходов.

Отметим, что к активам относят любую собственность вне зависимости от формы материальная или нематериальная , а также контролируемые организацией ресурсы и расходы, имеющие денежную оценку, и от которых в будущем ожидается экономическая выгода. Иными словами, активы организации — это все то, что может быть обращено в денежные средства. В рассматриваемой ситуации расходы, учтенные организацией на счете 97, понятию актива не соответствуют. Эти расходы не обусловливают получение доходов в течение нескольких отчетных периодов п.

Поэтому, по мнению автора, нет оснований для отнесения на счет 97 "Расходы будущих периодов" сумм затрат на уплату госпошлин, услуг банка, налогов в периоде отсутствия доходов. Ошибка отчетного года, выявленная до окончания этого года, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка п. Налог на прибыль. Расходами признаются экономически оправданные затраты, подтвержденные документами, оформленными в соответствии с законодательством РФ, и произведенные для осуществления деятельности, направленной на получение доходов.

Заметим, что нормы гл. Согласно разъяснениям финансовых и налоговых органов организация учитывает расходы в целях налогообложения прибыли как в периоде извлечения доходов, так и в периоде, в котором организация доходы не получала, при условии, что осуществляемая деятельность в целом направлена на получение доходов, то есть расходы налогоплательщика должны соотноситься с характером его деятельности, а не с получением прибыли письмо Минфина России от 05.

Москве от 19. Таким образом, если произведенные организацией расходы соответствуют критериям ст. Изложенная позиция подкреплена также многочисленной арбитражной практикой. Так, в определении Конституционного суда РФ от 04. Нормы п. Арбитражные суды также поддерживают налогоплательщика в том, что расходы учитываются в целях налогообложения прибыли как в периоде получения доходов, так и в периоде, в котором она доходы не получает, при условии, что осуществляемая деятельность в целом направлена на получение доходов постановление Пятнадцатого арбитражного апелляционного суда от 09.

В силу п. В последующем полученный организацией убыток принимается в целях налогообложения в порядке и на условиях, установленных ст. Налогоплательщик вправе осуществлять перенос убытка на будущее в течение 10 лет, следующих за тем налоговым периодом, в котором получен этот убыток п.

В заключение хотим обратить внимание на то, что при обнаружении налогоплательщиком в поданной им в налоговый орган налоговой декларации недостоверных сведений, а также ошибок, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию в порядке, установленном ст.

При этом уточненная налоговая декларация, представленная после истечения установленного срока подачи декларации, не считается представленной с нарушением срока. Список литературы Налоговый кодекс Российской Федерации часть первая : Федеральный закон от 31. Гражданский кодекс Российской Федерации часть первая : Федеральный закон от 30. О транспортно-экспедиционной деятельности : Федеральный закон от 30.

Определение Конституционного суда РФ от 04. Письмо Минфина России от 14. Письмо ФНС России от 26. План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению: приказ Минфина России от 31.

Особенности учета расходов организации, связанных с оплатой услуг

Тогда шла речь о конкретной ситуации, когда товар поставляется на условиях СРТ см. Эта тема вызвала большой резонанс среди наших читателей, поэтому сегодня мы продолжим ее рассмотрение. В частности, проанализируем, каким будет учет в ситуации, когда поставка происходит на условиях DDP. Итак, продавец передал товар перевозчику, однако последний доставил покупателю только часть надлежащего количества товара. Перевозчику выставлена претензия, он признал, что убытки возникли по его вине, и компенсировал их. Нужно ли облагать указанную компенсацию НДС? Суть операции Чтобы уяснить суть хозяйственной операции, начнем с разъяснения терминологии.

Отражение признанных претензий в бухгалтерском и налоговом учете

Статья: Возмещение ущерба организацией: что должен знать бухгалтер Кислов Д. Рассмотрим, как отражаются в бухгалтерском и налоговом учете возникающие в связи с этим хозяйственные операции. Вред, причиненный личности или имуществу гражданина, а также вред, причиненный имуществу юридического лица, подлежат возмещению в полном объеме лицом, их причинившим.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Возмещение материального ущербаОвчинникова, эксперт Правовой консалтинг ГАРАНТ Организация общий режим налогообложения оказывает услуги по организации перевозки грузов учет ведется с использованием счетов 60 и 62. Во время перевозки случаются повреждения грузов, недостачи, соответственно, клиенты выставляют претензии с требованием возместить стоимость утраченного, поврежденного груза. Имеет ли право организация учитывать затраты на возмещение ущерба во внереализационных расходах и уменьшать налогооблагаемую базу по налогу на прибыль? Расходы по возмещению ущерба по договору транспортной экспедиции в налоговом учете включаются экспедитором в состав внереализационных расходов при условии их соответствия требованиям п. Транспортно-экспедиционная деятельность регулируется гл. По договору транспортной экспедиции одна сторона экспедитор обязуется за вознаграждение и за счет другой стороны клиента-грузоотправителя или грузополучателя выполнить или организовать выполнение определенных договором экспедиции услуг, связанных с перевозкой груза п. В соответствии с п.

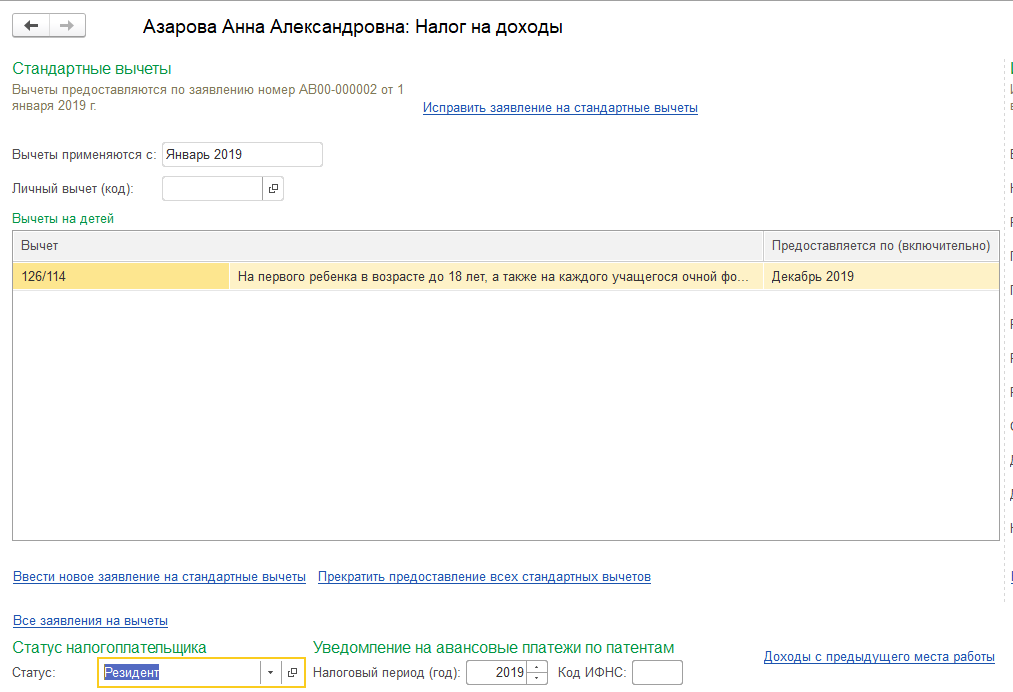

Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца. Отражение претензии от покупателя в 1С Бухгалтерия предприятия 3. Автор PPT.

Возмещение убытков

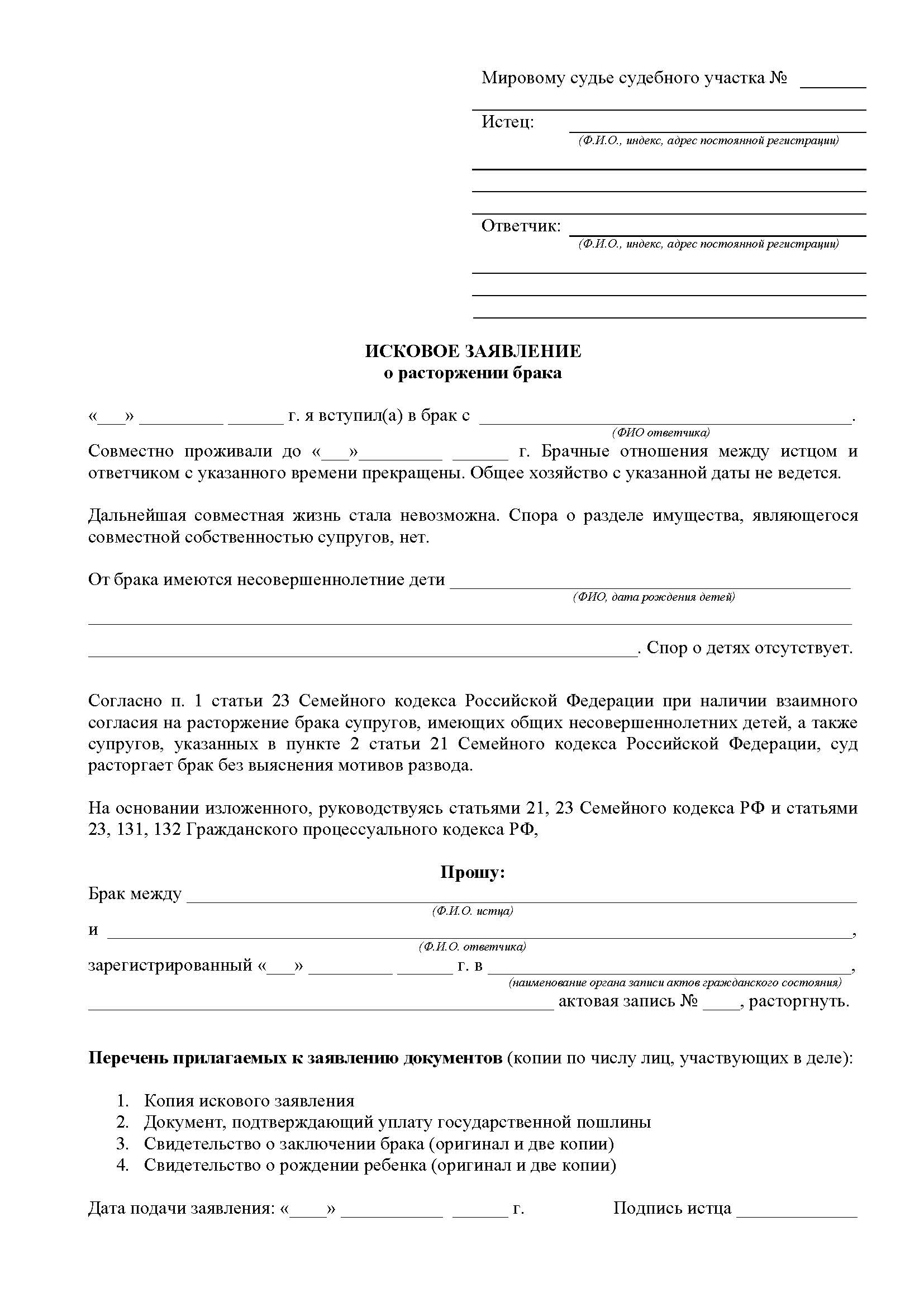

Главное Хозяйственные споры, нарушение договорных обязательств контрагентами могут стать причиной судебных разбирательств. Иски контролирующих органов к организациям, не уплачивающим вовремя налоги и взносы, — тоже не редкость. Суд может принять решение в пользу той или иной стороны.

.

Возмещение убытков: снова об НДС-учете

.

Возмещение материального и других видов ущерба виновными лицами

.

Как вести бухгалтерский учет возмещения ущерба

.

.

.

.

.

ВИДЕО ПО ТЕМЕ: Диалог с юристом: Возмещение материального и морального вреда

Я ево хачу!!!

В этом что-то есть. Раньше я думал иначе, спасибо за помощь в этом вопросе.

Это действительно радует меня.

По моему мнению Вы ошибаетесь. Могу это доказать. Пишите мне в PM, пообщаемся.