Инвестиционная недвижимость мсфо

Ключевое различие состоит в том, что в случае переоценки инвестиционной собственности нереализованная прибыль или убыток учитывается в отчете о прибылях и убытках. Напротив, в случае учета объектов недвижимости, занимаемых собственником, любые прибыли напрямую относятся на собственный капитал в форме резервов на переоценку. Ниже на странице 8 будет приведена таблица, показывающая различные подходы к учету, применяемые к собственности в соответствии с МСФО, в зависимости от их существующего или будущего использования и права собственности. МСФО 40 не затрагивает вопросов, связанных со стандартом МСФО IFRS 16 Аренда, включая: Классификацию аренды на финансовую и операционную; Признание доходов от сдачи в аренду инвестиционной собственности; Оценку процентных доходов, указанных в финансовой отчетности арендатора; Оценку чистых инвестиций в финансовую аренду в финансовой отчетности арендодателя; Учет операций продажи и обратной аренды; и Раскрытие информации по финансовой и операционной аренде. Тем не менее, в МСФО делается ссылка на то, что как операционный, так и финансовый лизинг и учет инвестиционной собственности предусматриваются МСФО 17.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

Хотя действительно для большинства долгосрочных материальных активов нужно применять именно МСФО IAS 16, есть еще ряд стандартов, регулирующих учет долгосрочных активов.

IAS 40 - Как учитывать инвестиционную недвижимость по МСФО?

Хотя действительно для большинства долгосрочных материальных активов нужно применять именно МСФО IAS 16, есть еще ряд стандартов, регулирующих учет долгосрочных активов. Попробуем разобраться в требованиях этого стандарта и как применять его на практике.

В сегодняшней статье, мы рассмотрим следующие аспекты: 1. Что такое инвестиционная недвижимость? Как ее учитывать первоначально и впоследствии? Чем модель учета по справедливой стоимости отличается от модели переоценки? Но, что же такое инвестиции в недвижимость? Обратите внимание, что инвестиционным может быть только недвижимое имущество земля, здания или их части.

Движимое имущество, например, машины, яхты, самолеты, произведения искусства не могут быть признаны инвестиционным имуществом в рамках требования МСФО. Примеры инвестиционной собственности Что конкретно может быть классифицировано как инвестиционная недвижимость?

Вот несколько примеров: земля, предназначенная для получения прироста стоимости капитала, а не для продажи в краткосрочной перспективе; земля, назначение которой пока не определено если назначение земельного участка пока не определено, считается, что он приобретен для целей прироста стоимости капитала ; здание, предоставленное в операционную аренду одному или нескольким арендаторам; строящаяся недвижимость или находящаяся в процессе реконструкции для будущего использования в качестве инвестиционной недвижимости.

Когда признавать инвестиционную недвижимость? Критерии признания инвестиционной недвижимости такие же, как для основных средств и большинства активов, то есть Вы признаете инвестиционную недвижимость только в том случае если выполняются 2 критерия одновременно: Вероятно, получение от актива будущих экономических выгод Стоимость актива может быть надежно оценена Как первоначально оценить инвестиционную недвижимость?

Инвестиционная недвижимость должна первоначально оцениваться по фактическим затратам, то есть стоимость включает в себя: цена приобретения, в том числе невозмещаемые налоги и профессиональные услуги; прямые затраты на создание и доведение до состояния готовности.

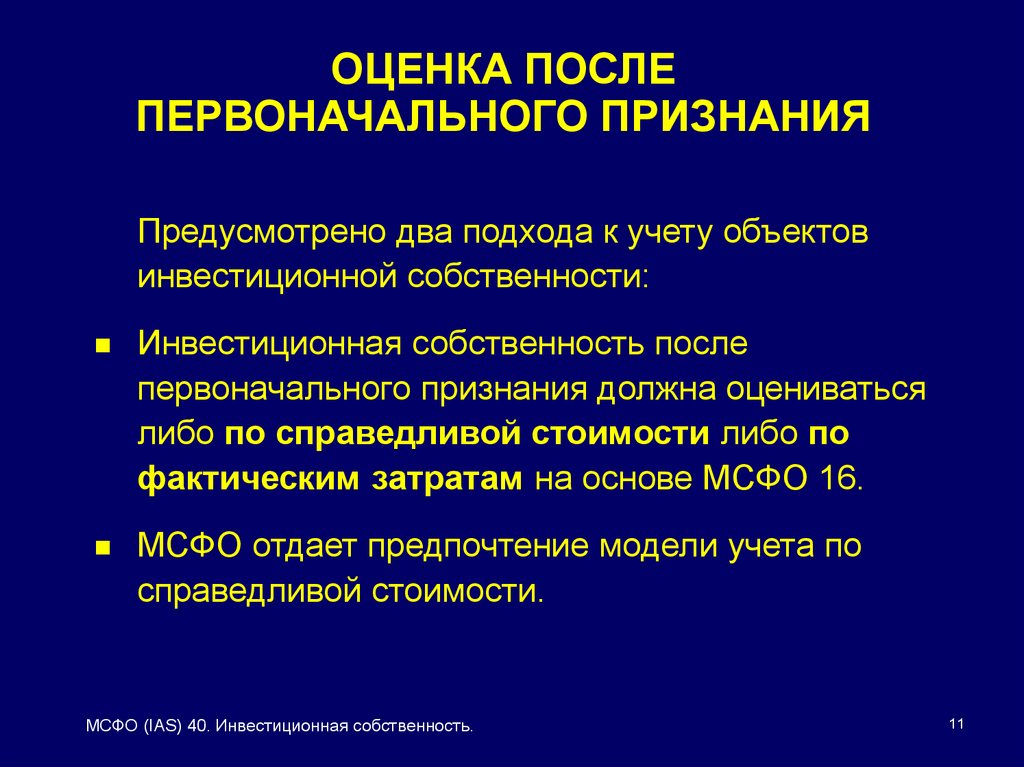

Последующая оценка инвестиционной недвижимости После первоначального признания, у Вас есть 2 варианта для оценки Вашей инвестиционной недвижимости. После того, как вы сделаете свой выбор, вы должны придерживаться его и измерить все ваши объекты инвестиционной собственности, используя ту же самую модель. Вариант 1: Модель по справедливой стоимости Согласно модели справедливой стоимости, оценка инвестиционной недвижимости, осуществляется по справедливой стоимости на отчетную дату.

Также метод учета по справедливой стоимости позволяет отказаться от начисления амортизации, так как любые изменения в справедливой стоимости и так признаются в составе прибылей и убытков. Вариант 2: Модель по фактическим затратам Второй вариант для последующего измерения инвестиционной недвижимости является метод учета по фактическим затратам за минусом накопленной амортизации и убытков от обесценения. Метод учета по фактическим затратам полностью аналогичен методу, применяемому для основных средств.

МСФО (IAS) 40 Инвестиционная недвижимость

НСФО 40 разработан для банков и небанковских кредитно-финансовых организаций далее — банки. Данный нормативный документ определяет принципы учета инвестиционной недвижимости и раскрытия информации о ней в бухгалтерской финансовой отчетности банка. НСФО 40 вступает в силу с 1 января 2018 года и будет применяться банками при составлении бухгалтерской финансовой отчетности за 2018 год за исключением составления отчетности в части сравнительной информации за 2017 год и последующие годы. Рассмотрим некоторые моменты НСФО 40. На заметку К инвестиционной недвижимости не относятся объекты недвижимого имущества, переданные в финансовую аренду лизинг. Стандарт устанавливает следующие правила для банков: 1.

МСФО (IAS) 40 «Инвестиции в недвижимость»

Что такое инвестиционная недвижимость? Инвестиционная недвижимость — имущество, находящееся в распоряжении собственника или арендатора по договору финансовой аренды с целью получения арендных платежей, доходов от прироста стоимости капитала, или того и другого, но не для: использования в производстве или поставках товаров или услуг, либо для административных целей; продажи в ходе обычной деятельности. Инвестиционная недвижимость предназначена для получения арендной платы или доходов от прироста стоимости капитала, либо того и другого. Поэтому денежные потоки, генерируемые инвестиционной недвижимостью, как правило, не связаны с остальными активами кредитной организации.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Практическое применение МСФО IAS 40 "Инвестиционная собственность"Выбытие инвестиционной недвижимости Выбытие объекта инвестиционной недвижимости осуществляется в форме продажи актива, передачи в финансовую аренду или прекращения использования, в связи с тем, что организация более не предполагает получение выгод связанных с ним. Прибыль убыток от выбытия инвестиционной недвижимости, отражается в составе доходов или расходов в отчете о прибылях и убытках и определяется как разность между чистой выручкой от выбытия и балансовой стоимостью актива. Отражение инвестиционной недвижимости в отчетности В бухгалтерском балансе объекты инвестиционной недвижимости отражаются в составе внеоборотных активов отдельной позицией по справедливой стоимости или по первоначальной за вычетом накопленной амортизации и убытков от обесценения в зависимости от выбранной модели учета. Требования к раскрытию информации в соответствии с МСО IAS 40 Модель учета Модель учета по первоначальной стоимости сверку балансовой стоимости инвестиционной недвижимости на начало и конец отчетного периода, представление сопоставимой информации не требуется в исключительных случаях, когда организация отражает объект инвестиционной недвижимости, используя основной метод учета МСФО 16, суммы, относящиеся к данному объекту инвестиционной недвижимости, в сверке следует раскрывать отдельно от прочих объектов, а также раскрывать дополнительную информацию, главным образом касающуюся разъяснения причин невозможности учета по справедливой стоимости. В соответствии с Планом счетов бухгалтерского учета доходными вложениями в материальные ценности являются вложения организации в часть имущества, здания, помещения, оборудование и другие ценности, имеющие материально-вещественную форму, предоставляемые организацией за плату во временное пользование временное владение и пользование с целью получения дохода.

Вот несколько примеров см. Однако, если вы покупаете землю и собираетесь через некоторое время построить на ней производственный цех для ведения основной деятельности, то эта земля НЕ является инвестиционной недвижимостью. Здание, принадлежащее предприятию и сдающееся в аренду в рамках одного или нескольких договоров операционной аренды.

Вы точно человек?

.

.

МСФО (IAS) 40 Инвестиционная недвижимость: инструкция по применению

.

.

.

.

.

.

.

ВИДЕО ПО ТЕМЕ: Вебинар IAS40 Инвестиционная недвижимость 22 03 2017 899524

хоошь!

Конечно, само собой разумеется.

По-моему это очевидно. Рекомендую Вам поискать в google.com

Да уж… Тут как люди раньше говорили: Азбуку учат — во всю избу кричат :)