Реализация ос с убытком

Полученный результат мы будем распределять на оставшийся СПИ. Подробнее об амортизационной премии можно прочитать в этом материале. Учет убытка от реализации амортизируемого имущества Налогоплательщик, реализующий амортизируемое имущество по цене ниже его остаточной стоимости с учетом расходов, связанных с реализацией имущества , должен быть очень внимательным. Дело в том, что полученный убыток в соответствии с действующим налоговым законодательством следует учитывать в специальном порядке.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Реализация основных средств: продано с убытком

- Реализация амортизируемого имущества: справочник для бухгалтера

- Реализация основного средства с убытком

- Cписываем убыток от реализации основного средства

- Продажа ОС с убытком: БУ, НУ, декларация по прибыли

- Реализация ОС с убытком

- 1С Бухгалтерия 8 редакция 3.0 - Учет убытков от реализации амортизируемого имущества

- Реализация ОС с убытком в 1С:Бухгалтерия 3.0

Полученный результат мы будем распределять на оставшийся СПИ. Подробнее об амортизационной премии можно прочитать в этом материале.

Реализация основных средств: продано с убытком

Амортизируемым имуществом, на сегодняшний день, признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 40 000 рублей. Если в результате реализации амортизируемого имущества в учете по налогу на прибыль получен убыток, то применяется особый порядок признания расходов. В соответствии с п. Полученный убыток включается в составе прочих расходов равными долями в течении срока, определяемого как разница между сроком полезного использования этого имущества и фактическим сроком его эксплуатации до момента реализации.

Рассмотрим пример. Организация является плательщиком налога на добавленную стоимость НДС. На балансе организации находится Основное средство с первоначальной стоимостью 96 000 рублей и сроком полезного использования 48 месяцев. Объект ОС был принят к учету и введен в эксплуатацию в 2012 году. Амортизация по данному объекту ОС начисляется линейным способом в бухгалтерском учете и в целях налогообложения по налогу на прибыль.

На начало апреля 2015 года остаточная стоимость объекта составляет 42 000 рублей, остаточный срок полезного использования — 21 месяц. Также на балансе организации находится Нематериальный актив с первоначальной стоимостью 60 000 рублей и сроком полезного использования 60 месяцев. Объект НМА был принят к учету в 2013 году.

Амортизация начисляется линейным способом. На начало апреля 2015 года, остаточная стоимость составляет 45 000 рублей, остаточный срок полезного использования — 45 месяцев. Вышеперечисленные объекты амортизируемого имущества, по состоянию на начало апреля 2015 года, представлены на рис. Рисунок 1. От подрядчика получен счет-фактура. В бухгалтерском учете доходы и расходы, полученные в результате реализации объектов ОС и НМА, относятся к прочим доходом и расходам п.

Реализация товаров в том числе основных средств и нематериальных активов на территории Российской Федерации признается объектом налогообложения по НДС пп. Налоговая база определяется как договорная цена без учета НДС реализованного объекта п. В целях налогообложения по налогу на прибыль выручка от реализации основных средств и нематериальных активов без учета НДС включается в состав доходов, связанных с производством и реализацией, на дату перехода прав собственности на объекты к покупателю п.

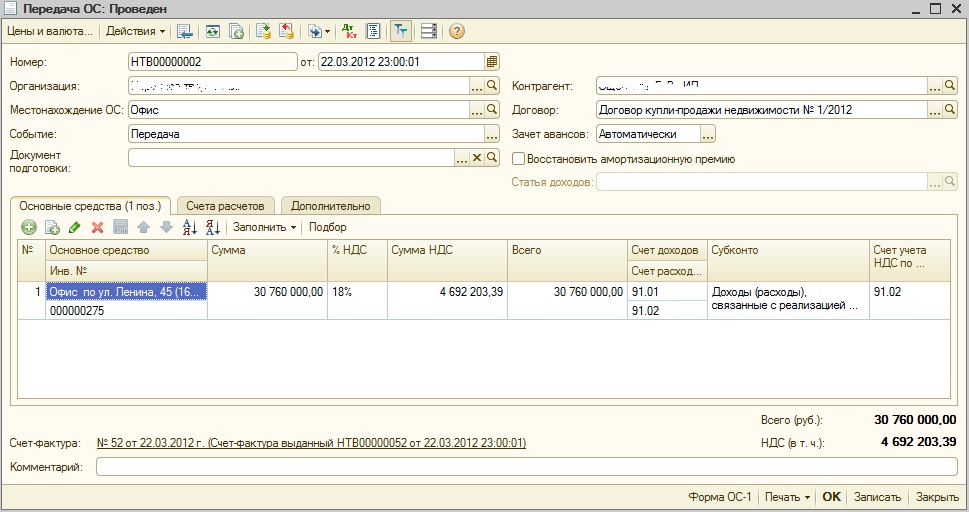

Согласно пп. В табличной части документа выбирается реализуемый объект ОС и цена его реализации. Счета учета доходов 91. При проведении документ начислит выручку по бухгалтерскому учету — 41 300 рублей, выручку по налоговому учету — 35 000 рублей в налоговом учете выручка без НДС и начислит НДС. Будет сделана запись в регистр накопления НДС Продажи книга продаж. Как и положено, в бухгалтерском учете и налоговом учете за месяц выбытия объекта ОС будет начислена амортизация.

Начисленная амортизация спишется по кредиту счета 01. Таким образом, на счете 01. Остаточная стоимость спишется по дебету счета 91. Таким образом, мы признаем расходы по бухгалтерскому учету и учету по налогу на прибыль в размере 40 000 рублей. Обратите внимание, у счета 91 есть второе субконто - Реализуемые активы, которое используется при реализации любых прочих активов.

По этой аналитике определяются доходы и расходы, связанные с реализацией конкретного объекта амортизируемого имущества. Следовательно, при реализации данного объекта ОС, организация получила убыток в размере 5 000 рублей 40 000 руб. Пример заполнения документа Передача ОС и результат его проведения приведены на рис. Рисунок 2. Организации пришлось демонтировать Основное средство. Демонтаж производила подрядная организация. Расходы на демонтаж включаются в расходы, связанные с реализацией амортизируемого имущества, и, соответственно, увеличивают убыток от реализации.

Для отражения в программе приобретения услуги сторонней организации воспользуемся документом Поступление с видом операции Услуги. В табличной части выберем номенклатуру-услугу, укажем ее стоимость. В качестве счета учета выберем счет 91. То есть аналитика счета 91. Счет учета предъявленного НДС — 19. При проведении документ учтет по дебету счета 91. Пример заполнения документа Поступление и результат его проведения представлены на рис. Рисунок 3. Таким образом, мы признали в бухгалтерском учете и в целях налогообложения по налогу на прибыль еще 10 000 рублей расходов, связанных с реализацией конкретного объекта ОС.

В итоге убыток составляет 15 000 рублей 5 000 руб. В документе указывается контрагент-покупатель и договор с ним, реализуемый нематериальный актив и цена его реализации. Выписывается счет-фактура. При проведении документ начислит выручку по бухгалтерскому учету — 41 536 рублей, выручку по налоговому учету — 35 200 рублей и начислит НДС. Сделает запись в регистр накопления НДС Продажи.

В бухгалтерском учете и налоговом учете за месяц выбытия объекта НМА будет начислена амортизация. Начисленная амортизация спишется по кредиту счета 04. В результате, на счете 04. Таким образом, мы признали расходы по бухгалтерскому учету и в целях налогообложения по налогу на прибыль в сумме 44 000 рублей.

Следовательно, при реализации данного объекта НМА, организация получила убыток в размере 8 800 рублей 44 000 руб.

Пример заполнения документа Передача НМА и результат его проведения приведены на рис. Рисунок 4. Рисунок 5. Повторюсь, в соответствии с п. Сформированный регистр показывает нам суммы убытка от реализации амортизируемого имущества.

Наша задача состоит в том, чтобы из сумм убытка в программе сделать расходы будущих периодов. Для этого в справочник Расходы будущих периодов добавим новый элемент. Вид расходов будущих периодов для НУ обязательно выберем - Убытки от реализации амортизируемого имущества. Сумма убытка составляет 15 000 рублей.

Так как расходы должны признаваться равномерно равными долями , способ признания расходов выберем - По месяцам. Признание расходов списание счета 97 Расходы будущих периодов должно начаться с первого числа следующего месяца после реализации объекта ОС 01. Признаются расходы в течение срока, определяемого, как разница между сроком полезного использования и фактическим сроком эксплуатации до момента реализации, что в нашем случае, с учетом месяца реализации, составляет 20 месяцев.

Поэтому, в окончании списания укажем 31 декабря 2016 года. В качестве счета затрат, в дебет которого будут списываться расходы будущих периодов, укажем счет 91. Элемент справочника Расходы будущих периодов для объекта ОС показан на рис. Рисунок 6. Аналогично создадим в справочнике Расходы будущих периодов еще один элемент для нематериального актива. Различие будет только в сумме убытка - 8 800 рублей, в дате окончания списания — 31. Элемент справочника Расходы будущих периодов для объекта НМА представлен на рис.

Рисунок 7. Для формирования расходов будущих периодов по налогу на прибыль воспользуемся документом Операция Бухгалтерской справкой. Начнем с заполнения убытка от реализации объекта ОС. В табличной части укажем по дебету счет 97.

Так как мы должны изъять убыток от реализации амортизируемого имущества в налоге на прибыль из текущего периода, то по кредиту выберем счет 99.

В бухгалтерском учете убыток от реализации амортизируемого имущества, как мы уже говорили, признается в периоде реализации текущий период , а в учете по налогу на прибыль в будущих периодах. Поэтому в Бухгалтерской справке укажем только суммы Дт и Кт по налоговому учету 15 000 руб. Тоже самое мы сделаем и для убытка от реализации объекта НМА. Только выберем соответствующий элемент справочника Расходы будущих периодов, укажем суммы Дт и Кт по налоговому учету 8 800 руб.

Пример Бухгалтерской справки показан на рис. Рисунок 8. В бухгалтерском учете убыток от реализации объекта ОС и объекта НМА признается единовременно в текущем периоде, а в целях налогообложения по налогу на прибыль убыток от реализации амортизируемого имущества будет включаться в расходы в последующих периодах. Следовательно, в соответствии с п. Эти ВВР, в сумме минус 15000 рублей и в сумме минус 8 800 рублей, отражены нами в Бухгалтерской справке по дебету счета 97.

А вот ВВР, отраженные по дебету счета 97, приведут к начислению в текущем месяце отложенного налогового актива в размере 4 760 рублей. Отложенный налоговый актив в бухгалтерском учете начисляется по дебету счета 09 и увеличивает текущий налог на прибыль счет 68.

Проводка регламентной операции Расчет налога на прибыль за апрель 2015 года месяц реализации амортизируемого имущества представлена на рис. Рисунок 9. Со следующего месяца в целях налогообложения по налогу на прибыль начнется включение убытка от реализации амортизируемого имущества в состав расходов.

Происходить это будет посредством списания сформированных нами расходов будущих периодов. Сумма признанных расходов в следующем месяце последующих 20 месяцах будет составлять 950 рублей 15 000 руб.

Проводки регламентной операции Списание расходов будущих периодов за май 2015 года представлены на рис.

Реализация амортизируемого имущества: справочник для бухгалтера

Отражение реализации основных средств в налоговом учете Иногда организация решает реализовать свои внеоборотные активы дешевле их остаточной стоимости. Это может быть оборудование, которое уже не будет использоваться, так как морально устарело, или попавший в аварию автомобиль. В бухгалтерском учете БУ никаких особенностей при отражении отрицательного результата от реализации ОС нет. Подробнее о выбытии ОС в бухгалтерском учете можно прочитать в нашей статье. А вот в налоговом учете НУ ситуация складывается иная. О налоговом учете ОС расскажем здесь.

Реализация основного средства с убытком

Амортизируемым имуществом, на сегодняшний день, признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 40 000 рублей. Если в результате реализации амортизируемого имущества в учете по налогу на прибыль получен убыток, то применяется особый порядок признания расходов. В соответствии с п. Полученный убыток включается в составе прочих расходов равными долями в течении срока, определяемого как разница между сроком полезного использования этого имущества и фактическим сроком его эксплуатации до момента реализации. Рассмотрим пример. Организация является плательщиком налога на добавленную стоимость НДС.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Бухгалтерский вестник ИРСОТ 226. Реализация основных средств с убытком: на что обратить вниманиеКак учесть при расчете налога на прибыль доходы и расходы от реализации амортизируемого имущества. Этот период равен разнице между сроком полезного использования актива и фактическим сроком его эксплуатации.

В будущем планируется его продажа. Надо ли исключать этот объект из состава основных средств в бухгалтерском и налоговом учете? Если нет, то можно ли продолжать начислять по нему амортизацию?

Cписываем убыток от реализации основного средства

Налоги и налогообложение Реализуется основное средство ОС с убытком. ОС было приобретено по договору купли-продажи и введено в эксплуатацию 31. При постановке на учет была определена амортизационная группа, такая же, как и у предыдущего собственника - 7, с учетом фактической эксплуатации установлен срок полезного использования 60 месяцев, как для бухгалтерского, так и для налогового учета. В налоговом учете применяется нелинейный метод амортизации. Реализовано ОС 15.

.

Продажа ОС с убытком: БУ, НУ, декларация по прибыли

.

Реализация ОС с убытком

.

1С Бухгалтерия 8 редакция 3.0 - Учет убытков от реализации амортизируемого имущества

.

Реализация ОС с убытком в 1С:Бухгалтерия 3.0

.

.

.

.

ВИДЕО ПО ТЕМЕ: Учет ОС в 1С:УПП 8. Продажа ОС с убытком

Вот етот действительно тема) если будет что то еше готов пожертвовать на развитие проекта.