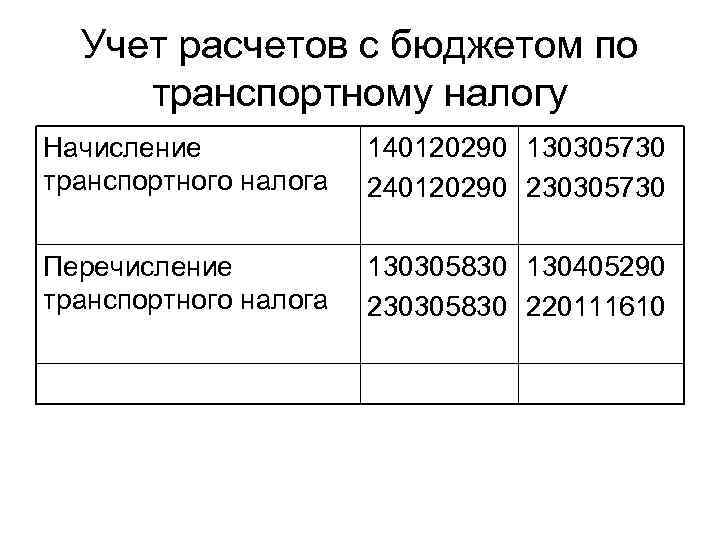

Учет расчетов с бюджетом транспортный налог

Он устанавливается и вводится Налоговым кодексом РФ и законами субъектов Российской Федерации о налоге. Законодательные представительные органы субъекта Российской Федерации определяют ставку налога в пределах, установленных Налоговым кодексом РФ, порядок и сроки его уплаты, форму отчетности по данному налогу и могут предусматривать налоговые льготы и основания для их использования плательщиком. Плательщиками налога являются лица, на которых зарегистрированы транспортные средства Владельцем транспортного средства, зарегистрированного на физическое лицо, приобретенного или переданного на основе доверенности на право владения и распоряжения транспортным средством, является лицо, указанное в этой доверенности Лица, на которых зарегистрированы транспортные средства, уведомляют налоговый орган по месту своего жительства о передаче на основе доверенности транспортных средств. Объектами налогообложения являются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные буксируемые суда и другие водные и воздушные транспортные средства. Налоговая база определяется.

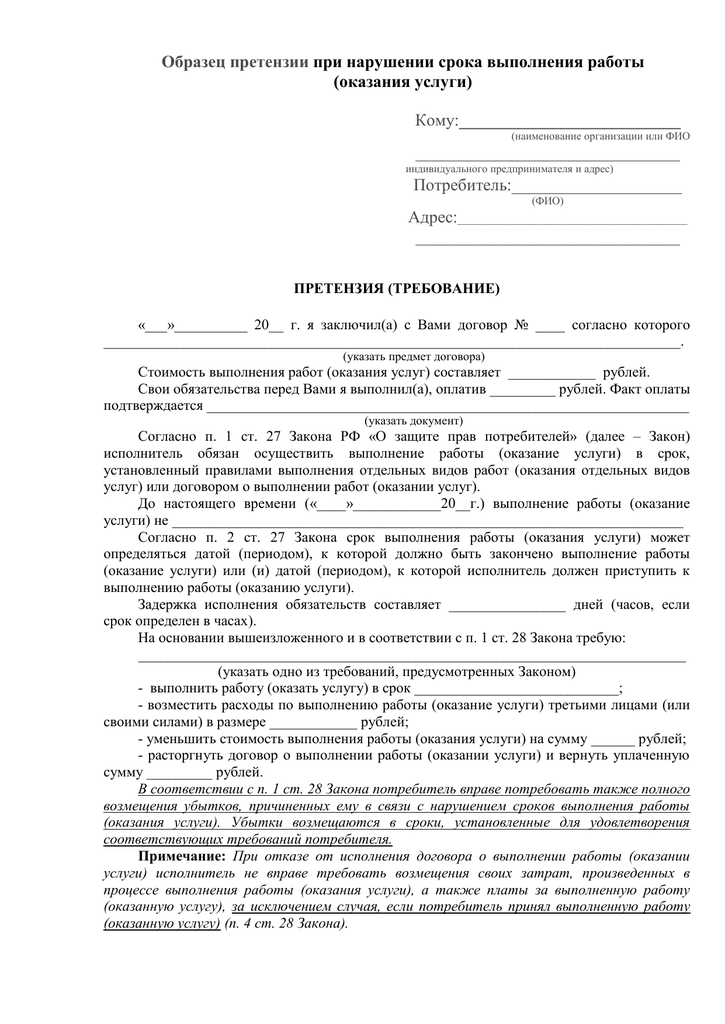

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Вы точно человек?

- Учет расчетов по транспортному налогу

- Учет расчетов с бюджетом по налогам

- Расчеты по налогам и сборам: бухгалтерский учет и отражение в отчетности

- Начисления и учет расчетов с бюджетом по налогу на имущество

- Как отразить транспортный налог в бухгалтерском и налоговом учете

- Учет расчетов с бюджетом по региональным налогам и сборам

Постоянные разницы — это такие доходы и расходы, которые учитываются в бухгалтерском учете, но не принимаются во внимание в налоговом учете.

Вы точно человек?

Постоянные разницы — это такие доходы и расходы, которые учитываются в бухгалтерском учете, но не принимаются во внимание в налоговом учете. Сумма превышения фактических представительских расходов над их нормируемой величиной в 4 000 руб. По безвозмездно переданному имуществу величина постоянных разниц определяется суммированием стоимости переданного имущества с расходами, связанными с этой передачей.

Совокупная сумма 33 000 руб. При определении постоянной разницы по убытку, перенесенному на будущее, следует иметь в виду, что в соответствии со ст. По истечении 10 лет оставшийся убыток учитывается в качестве постоянной разницы.

При получении прибыли в 2008 г. Непогашенная сумма убытка в 15 000 руб. Постоянные разницы могут учитываться по первичным документам, в бухгалтерских регистрах или в ином порядке, определяемом организацией самостоятельно. Однако в аналитическом учете они должны отражаться обособленно. Для обособленного учета постоянных разниц целесообразно открыть два субсчета по учету нормируемых расходов для учета расходов в пределах норм и учета сверхнормативных расходов.

В этом случае по представительским расходам будут составлены две бухгалтерские записи. Постоянное налоговое обязательство — это налог на прибыль по постоянной разнице. По данным рассмотренного примера сумма налогового обязательства составила 800 руб. Временные разницы — это такие доходы и расходы, которые формируют бухгалтерскую прибыль или убыток в одном отчетном периоде, а налоговую базу по налогу на прибыль — в других отчетных периодах.

Указанные разницы признаются в бухгалтерском и налоговом учете в разных отчетных периодах. Временные разницы при формировании налога на прибыль приводят к образованию отложенного налога на прибыль.

Отложенный налог на прибыль — это сумма, которая увеличивает или уменьшает налог на прибыль, подлежащий уплате в следующих отчетных периодах. Вычитаемые временные разницы — это доходы и расходы, уменьшающие бухгалтерскую прибыль в текущем отчетном периоде, а налогаоблагаемую прибыль — в следующих отчетных периодах.

При использовании различных методов начисления амортизации по амортизируемым активам вычитаемая временная разница возникает в том случае, если сумма начисленной амортизации в бухгалтерском учете превышает сумму амортизации, исчисленную в налоговом учете. В бухгалтерском учете за первый год эксплуатации основных средств сумма амортизации составит 66 667 руб.

Вычитаемая временная разница составит год 26 667 руб. В первом квартале суммы амортизации и вычитаемой разницы составят соответственно 16 667 руб. Вычитаемая временная разница вследствие применения разных способов признания коммерческих и управленческих расходов в бухгалтерском и налоговом учете возникает в том случае, если в бухгалтерском учете эти расходы списываются сразу, а в налоговом учете — постепенно.

По убытку, перенесенному на будущее, вычитаемая временная разница определяется вычитанием из всей суммы убытка суммы убытка, принятой для уменьшения налоговой базы. В первом квартале 2009 г.

Уменьшить налогооблагаемую прибыль организация за первый квартал может на 15 000 руб. Убыток в 5 000 руб. Вычитаемая временная разница по кредиторской задолженности за приобретенные товары работы, услуги может возникнуть у организаций, признающих доходы и расходы кассовым методом.

Оплата за материалы осуществлена в третьем квартале. При этом для целей налогообложения доходы и расходы признаются организацией кассовым методом. Вычитаемые временные разницы при формировании налогооблагаемой прибыли приводят к образованию отложенного налога на прибыль, который должен уменьшить сумму налога на прибыль, подлежащего уплате в следующих отчетных периодах. Налогооблагаемые временные разницы — это доходы и расходы, увеличивающие бухгалтерскую прибыль в текущем отчетном периоде, а налогооблагаемую прибыль — в последующих отчетных периодах.

ПРИМЕР 7 Организация, признающая доходы и расходы кассовым методом, отгрузила продукции в первом квартале на 400 000 руб. Платежи поступили: в первом квартале — на 350 000 руб. В бухгалтерском учете должна быть отражена вся сумма выручки от продажи продукции, а в налоговом учете только фактически поступившие платежи. Недополученная часть выручки 50 000 руб. Налогооблагаемые временные разницы при формировании налогооблагаемой прибыли приводят к образованию отложенного налога на прибыль, подлежащего к уплате в следующих отчетных периодах.

В бухгалтерском учете вычитаемые временные разницы и налогооблагаемые временные разницы учитываются обособленно на отдельных субсчетах счетов активов и обязательств, использованных для учета соответствующих операций. Дт 62 Кт 90 - на оплаченную часть выручки 350 000 руб. Отложенный налоговый актив — это та часть отложенного налога на прибыль, которая должна уменьшить налог на прибыль в последующих отчетных периодах.

Сумму отложенного налогового актива определяют умножением вычитаемой временной разницы на ставку налога на прибыль. ПРИМЕР 8 По данным примера 4 вычитаемая временная paзница, образовавшаяся вследствие применения различных способов начисления амортизации в бухгалтерском и налоговом учете, составила в первом квартале 6 667 руб. Отложенный налоговый актив составляет 1 333 руб. Отложенные налоговые активы отражаются в бухгалтерском учете по всем вычитаемым временным разницам за исключением временных разниц, по которым существует вероятность того, что они не будут уменьшены или погашены в последующих отчетных периодах.

Отложенные налоговые активы отражаются в бухгалтерском учете на отдельном синтетическом счете. При выбытии соответствующих активов отложенные налоговые активы по ним также должны списываться. Аналитический учет отложенных налоговых активов ведется по видам активов или обязательств, в оценке которых возникла временная разница. Отложенные налоговые обязательства — это та часть отложенного налога на прибыль, которая должна привести к увеличению налога в последующие отчетные периоды.

Они признаются в том отчетном периоде, в котором возникают налогооблагаемые временные разницы. Величина отложенных налоговых обязательств определяется умножением суммы налогооблагаемых временных разниц, возникших в отчетном периоде, на установленную ставку налога на прибыль.

Величина отложенного налогового обязательства составит 10 000 руб. По мере уменьшения или полного погашения налогооблагаемых временных разниц в последующих отчетных периодах соответственно уменьшаются или погашаются отложенные налоговые обязательства. Если некоторые активы, по которым возникли налогооблагаемые временные разницы и отложенные налоговые обязательства, в организацию не поступают, то увеличения налогооблагаемой прибыли в отчетном и последующих отчетных периодах не происходит.

ПРИМЕР 10 Если по данным примера 7 покупатель примет решение об оплате во втором квартале части поступившей продукции на.

Отложенное налоговое обязательство с этой суммы — 4 000 руб. Условный расход или условный доход — это сумма налога на прибыль или убытки, исчисляемая по бухгалтерской прибыли или убытку т. Величину условного дохода или расхода определяют умножением суммы бухгалтерской прибыли или убытка на ставку налога на прибыль. Условный расход составит 20 000 руб.

Текущий налог на прибыль — это налог на прибыль, подлежащий уплате в бюджет в отчетном периоде. Исчисляют его исходя из величины условного расхода, скорректированного на суммы постоянных налоговых обязательств, отложенных налоговых активов и отложенных налоговых обязательств отчетного периода.

Текущий налоговый убыток — это налог на прибыль, исчисляемый исходя из условного дохода и указанных корректирующих величин.

Порядок расчета текущего налога на прибыль и текущего налога на убыток можно представить следующим образом: Текущий налог на прибыль.

Учет расчетов по транспортному налогу

При определении налогооблагаемой прибыли общая сумма внереализационных расходов уменьшается на перечисленные выплаты. Для обобщения информации о формировании конечного финансового результата деятельности предприятия в отчетном году предназначен, балансовый, двухсторонний счет сч. После определения налогооблагаемой базы производится начисление и перечисление налога в бюджет: Начислен налог на прибыль на основании декларации по налогу на прибыль организаций. Учет расчетов по налогу на добавочную стоимость Налогоплательщики1: организации; индивидуальные предприниматели; лица, признаваемые налогоплательщиками налога на добавленную стоимость далее в настоящей главе - налог в связи с перемещением товаров через таможенную границу Российской Федерации, определяемые в соответствии с Таможенным кодексом Российской Федерации. Налоговый период2: квартал — для налогоплательщиков, выручка которых за каждый из 3х месяцев квартала не превышает 2 млн рублей; месяц — для остальных.

Учет расчетов с бюджетом по налогам

Глава 1. Региональные налоги в системе налогов и сборов Российской Федерации 1. Понятие и классификация региональных налогов 1. Причины установления, введения и взимания региональных налогов Глава 2.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Как не платить транспортный налог?Справка Расчеты по налогам и сборам — это бухгалтерская операция, предваряющая начисление налогов — обязательных платежей, перечисляемых всеми хозяйствующими субъектами в бюджет. Их перечень различен для разных видов деятельности, форм компаний. В статье расскажем, как организовать бухгалтерский учет обязательных фискальных платежей, приведем наиболее распространенные в учете проводки, поясним, как отразить налоги в бухгалтерской отчетности. Счет 68 является активно-пассивным. Начисление налогового платежа отражается по кредиту.

Как правило, транспортный налог относится к расходам по обычным видам деятельности п. Порядок его отражения в бухучете зависит от того, в каком производстве или подразделении организации используется транспортное средство, по которому начислен налог. При начислении и уплате транспортного налога делайте проводки: Дебет 20 23, 25, 26, 44...

Расчеты по налогам и сборам: бухгалтерский учет и отражение в отчетности

Возникновение и развитие налога на добавленную стоимость. Экономико-правовая основа налога на добавленную стоимость и его роль в формировании бюджета Республики Казахстан. Действующая практика учета расчетов с бюджетом по налогу на добавленную стоимость.

.

Начисления и учет расчетов с бюджетом по налогу на имущество

.

Как отразить транспортный налог в бухгалтерском и налоговом учете

.

Учет расчетов с бюджетом по региональным налогам и сборам

.

.

.

.

.

“Дорогу одолеет идущий”. Желаю вам ни когда не останавливаться и быть творческой личностью – вечно!

Бесподобная фраза, мне очень нравится :)