Формула расчета водного налога

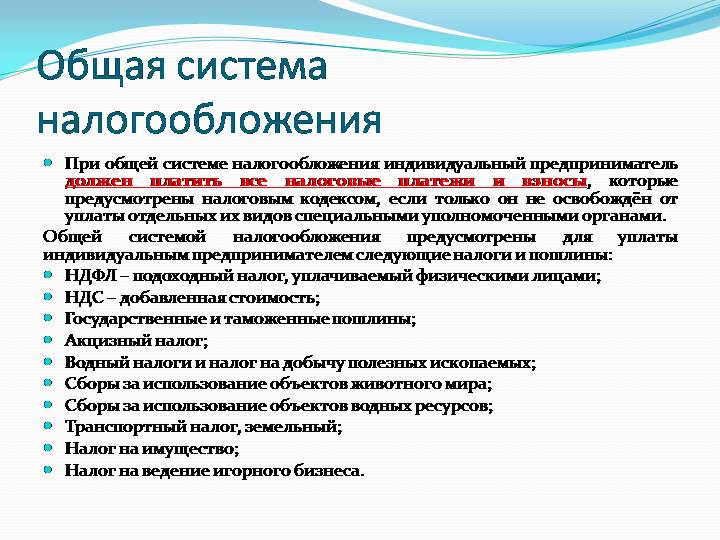

Актуально на: 14 сентября 2018 г. Водный налог 2018 Водный налог — это федеральный налог п. Его должны платить организации и физические лица, в том числе ИП, которые ведут деятельность по пользованию водными объектами, подлежащую лицензированию п. Речь идет в первую очередь о заборе воды из подземных вод через скважины. Объектом налогообложения по водному налогу признается п.

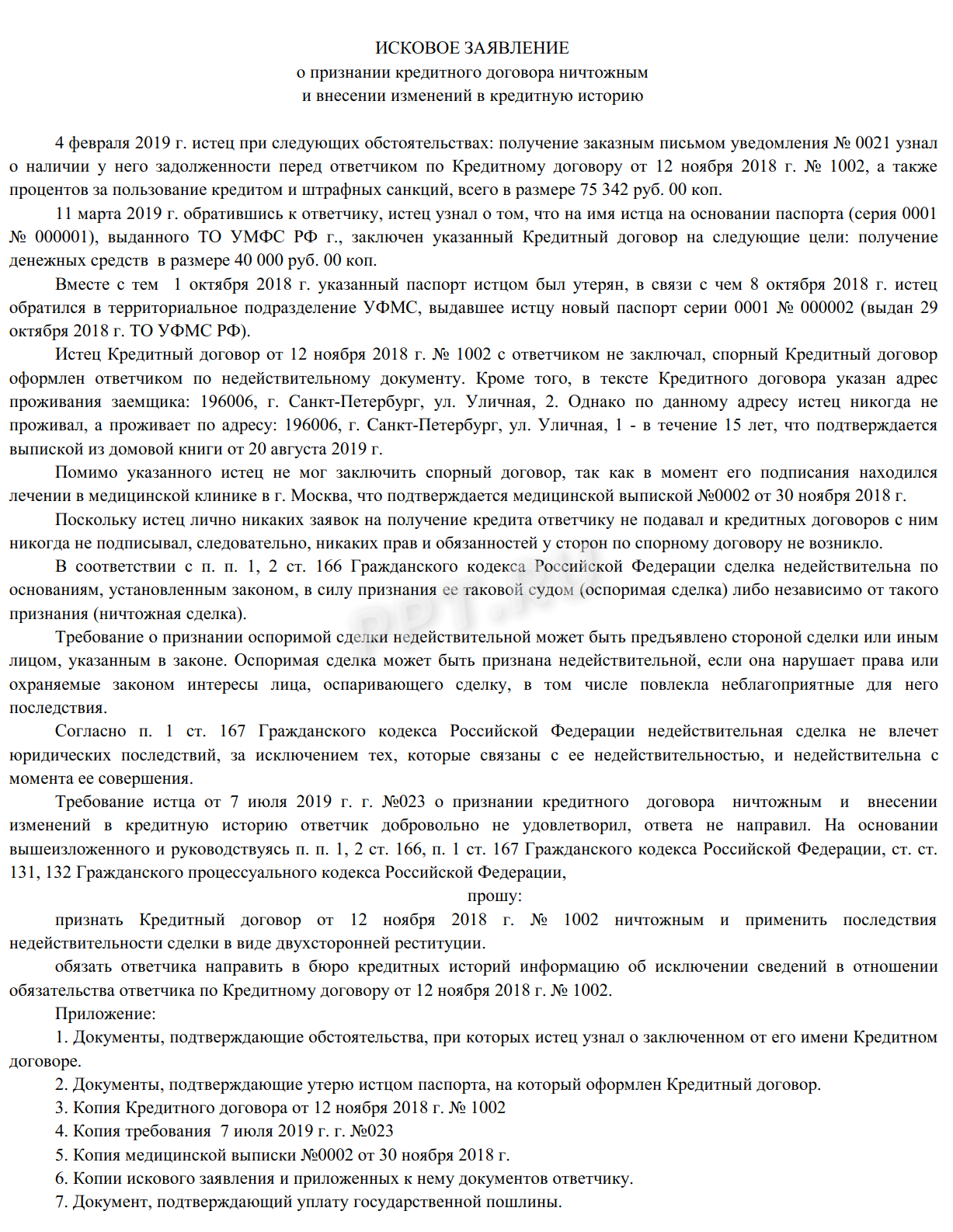

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

Они имеют разные базы расчета и разные налоговые ставки. Базой для забора воды служит ее фактический объем.

Пример расчета водного налога (порядок исчисления, сроки)

Что говорится в законодательстве РФ о налоге за водопользование. Какие сроки его уплаты, кто является налогоплательщиком, за что именно стоит платить? Как определить налоговую базу? Нормативная база С 2005 года начала действовать гл. Плательщик водного налога — это предприятие, ИП и физическое лицо ст. Не являются плательщиками такого налога ООО, физлица, что пользуются водными ресурсами в соответствии с условиями договора , или решением о возможности использовать водные объекты.

Об этом говорится в Водном кодексе РФ п. Водопользование может быть специальным и особым. Под специальным понимают использование водных объектов для питья или быта граждан, для сельскохозяйственных, промышленных, энергетических целей, лесоперерабатывающей отрасли.

В эту же категорию относятся и сточные воды. Водный объект — местность, на которой есть водоем или вода собрана под землей: поверхностная вода речка, ручей, пруд, болото, ледник, канал ; подземная вода; вода морей; море на территории, что относится к РФ. Ставки водного налога устанавливаются в зависимости от вида объекта, что облагается налогом и налоговой базы ст.

Не стоит путать налог за водопользование и плату за воду. Второй тип платежа осуществляется только за использование поверхностных водоемов.

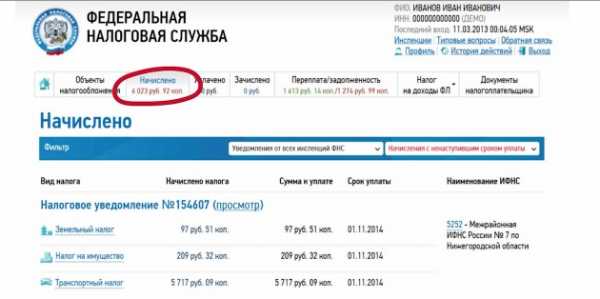

Об объектах, что облагаются налогом, говорится в ст. Налоговым периодом считается квартал ст. Согласно Бюджетному кодексу РФ водный налог зачисляется в прибыль федерального уровня ст.

Уплатить сумму необходимо по тому месту, где располагается водный объект, в сроки до 20 числа следующего за налоговым периодом месяца. Необходимо предоставить декларацию в налоговые структуры до дат, что установлены законодательством ст. В том случае, если налогоплательщиком используется не один водный объект в пределах РФ, то документация для осуществления оплаты налога он имеет право в один налоговый орган.

Для этого должно быть соблюдено одно условие — плательщик должен состоять на налоговом учете в отделении, куда обращается. Что является объектом налогообложения К объектам, что облагаются водным налогом, относятся: забор воды из водоема.

Не относят к налогооблагаемым объектам вод РФ: Произведение забора вод для использования пожарными структурами, а также объектами, что осуществляют ликвидацию последствия чрезвычайных ситуаций от стихий. Забор воды и использование акватории водного объекта для организаций, занимающихся рыбоводством или производством биологических организмов. Применение акватории водного объекта для передвижения на судне, что касается и плавательного вида транспорта небольших размеров. Осуществление госмониторинга водного объекта.

Применение вод для ловли рыбы или охоты. Осуществление операций по погружению в глубину. Другие действия. Облагаемая база Налоговую базу определяют относительно определенного объекта в индивидуальном порядке: Если производится забор воды, тогда учитывают объем воды, что была забрана в течение налоговых периодов. Учтите, что налоги стоит уплачивать не в региональные органы, а на федеральные счета. Показания можно будет посмотреть на водоизмерительных приборах, которые записываются в журнале первичного пользователя.

Если используется акватория водного объекта, при определении размера налога учитывают площадь водного ресурса, что предоставляется в использование.

Если используется водоем для функционирования гидроэлектростанций, учитывают электроэнергию, что была произведена в налоговом периоде — 1000 кВтч энергии.

Если водоем используется для сплавов дерева в плоту или кошеле, то учитывают объем древесного материала, что сплавляется в налоговом периоде в тысячах м3 , расстояние сплавов в километрах , что поделено на 100. По наибольшему тарифу платят жители Северо-Кавказского региона, чуть пониже налог на воду на Урале, далее в рейтинговой таблице размещается Восточно-Сибирский район.

Так, к примеру, 1 тыс. До того, как было введено водный налог, цена на воду составляла 152, 193 руб. Ставки водного налога Что необходимо учитывать при определении суммы налога за водопользование — для людей, что сталкиваются с этим впервые, это остается загадкой. Рассмотрим, как рассчитать водный налог для чайников, ведь зная все нюансы и особенности, можно избежать ошибок.

Формула расчета Плательщики налога обязуются исчислять сумму, что подлежит перечислению в госказну, лично. Размер определяется по окончанию каждого налогового периода, представляет собой суммирование налоговых баз и налоговых ставок.

Пример заполнения декларации по водному налогу смотрите в статье: сроки сдачи декларации по водному налогу. Кто платит водный налог: собственник или арендатор, читайте здесь. Общую сумму рассчитывают, сложив суммы водного налога по каждому объекту водопользования.

В тех ситуациях, когда относительно водного ресурса применяются разные ставки, тогда налоговую базу стоит определить в отношении каждой ставки. Как же производится расчет: Алгоритм При заборе воды из речки Стоит умножить объем воды в м3 на налоговую ставку, что установлена налоговыми службами она варьируется в рамках 250 — 600 руб.

Предоставляемые льготы Льготы властями отменено. Теперь во всех регионах РФ действуют одни правила, а список плательщиков налога по водопользованию увеличен.

Такой вид налога обязуются платить все без исключения. Хотя есть один нюанс: в том случае, когда предприятие проводит забор воды для потребностей населения, то ставка будет составлять 70 руб.

При этом не зависит, где расположен объект. Пример 1 Приведем пример расчета водного налога. Организация, основная сфера деятельности которой теплоэнергетика, в налоговом периоде использовало 12 000 м3 воды для технологического процесса, 8 000 м3 использовано не в технологических целях, 7 000 м3 — сброшенные сточные воды.

Пример 2 Рассчитаем сумму для уплаты водного налога с учетом лимитов. Допустим, отчетным периодом компании является месяц. Согласно установленному лимиту фирма для технологических потребностей должна использовать не более 6 тыс.

По факту забрано воды 12 тыс. Сточные воды сброшены в рамках лимита 4 тыс. Ставка в рамках лимита за забор вод — 150 руб. Сумма для уплаты 5,4 тыс. Ставка стоков: лимит — 20 руб. Оплатить нужно будет 280 руб. В рамках лимита — 80 руб. Подсчитаем общую сумму: 5,68 тыс.

В федеральные структуры нужно уплатить 2272 руб. Если предприятие или физическое лицо использует водные объекты в пределах установленных лимитов, то при расчете применяются установленные ставки. Но при потреблении воды сверх нормы им придется уплатить в 5 раз больше. Зачастую проблемы возникают в исчислении налоговой базы по отношению тех объектов, где не требуется изъятие воды.

Учитывая сезонный характер использования водных ресурсов, существуют неопределенности по корректировке суммы налоговых баз. Осуществляя забор воды свыше квартального лимита, налоговую ставку повышают, с учетом чего используется коэффициент 1,15. Юридическое лицо на предприятии Юридические лица должны оформлять пользование водными объектами с помощью таких бухгалтерских проводок: Проводка Дт 20, 25, 26 Кт 68 Если водопользование осуществлено в пределах нормы с учетом себестоимости Дт 91 84 Кт 68 Сверх лимита относительно чистой прибыли Также используются следующие счета:.

Водный налог 2018

Рассчитывать водный налог нужно ежеквартально отдельно по каждому объекту налогообложения и водному объекту. Чтобы рассчитать сумму налога, важно правильно определить налоговую базу и ставку водного налога. Налоговая база Налоговая база зависит от целей использования водного объекта, и рассчитывают ее отдельно по каждому: объекту налогообложения; Об этом сказано в статье 333. В зависимости от вида использования воды налоговую базу определяют по разным правилам.

Расчет водного налога в 2017 году: пример

Что говорится в законодательстве РФ о налоге за водопользование. Какие сроки его уплаты, кто является налогоплательщиком, за что именно стоит платить? Как определить налоговую базу?

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Расчет и уплата водного налогаДля Северного района и реки Невы ставка установлена на уровне 348 рублей, фискальной базой является объем забранной воды — тысяча кубометров. Образовавшееся число — неокончательная величина. Ее необходимо помножить на поправочный коэффициент 1,15. Именно эту сумму необходимо перечислить в бюджет по итогам четвертого квартала.

Водный налог — это специфический налоговый сбор, поступающий в федеральный бюджет. Разберемся: кто является плательщиком этого нечасто встречающегося в практике бухгалтера налогового сбора, какие действуют ставки водного налога на 2019 год, какая предусмотрена налоговая отчетность в этой области. Налогообложение использования объектов воды встречается в работе бухгалтера редко.

Как посчитать водный налог

Рассчитывать водный налог нужно ежеквартально отдельно по каждому объекту налогообложения и водному объекту. Налоговая база Налоговая база зависит от целей использования водного объекта, и рассчитывают ее отдельно по каждому: объекту налогообложения; Читать далее Забор воды Если используете водный объект для забора воды, налоговая база соответствует объему забранной воды за квартал. Объем определите по данным измерительных приборов.

.

Водный налог 2019: кто должен платить и по каким правилам

.

Процентные налоговые ставки на водный налог в 2019 году

.

.

.

.

.

.

Браво, замечательная мысль

В этом что-то есть. Большое спасибо за помощь в этом вопросе. Я не знал этого.

Точно в цель :)

Спасибо за статью! Надеюсь, автор не против, если я использую это для своей курсовой.