Расчет возврата подоходного налога при лечении

В данном материале приведены примеры расчета социального налогового вычета на лечение для наиболее типовых ситуаций: при оплате собственного лечения; при оплате собственного лечения на сумму более 120 тыс. Налоговый вычет — это сумма, на которую уменьшается налоговая база. Пример 1: Расчет социального налогового вычета на оплату собственного лечения Условия получения налогового вычета: В 2014 году гражданин Х. Расчет налогового вычета: В данном случае, сумма социального налогового вычета за лечение составляет 60 тыс.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Рассчитать налоговый вычет

- Налоговый вычет по лечению

- Налоговые вычеты из НДФЛ

- Вы можете вернуть налоги, если:

- Как оформить налоговый вычет за лечение: особенности процедуры и расчет налогов к возврату

- Как получить 13% от стоимости лечения, обучения и расходов на покупку квартиры?

- Калькулятор налоговых вычетов

- Возврат подоходного налога за медицинские услуги в 2019 году

- Калькулятор налогового вычета

Уменьшение производится на так называемые налоговые вычеты, которые представляют собой не что иное, как разновидность налоговых льгот.

Рассчитать налоговый вычет

Как получить налоговый вычет за покупку квартиры в ипотеку Как получить налоговый вычет за покупку квартиры в ипотеку Ежегодно в Москве и Московской области на рынке недвижимости совершается огромное количество ипотечных сделок.

Каждый гражданин, купивший квартиру по ипотечному кредиту в новостройке или во вторичном рынке жилья, имеет право получить от государства налоговый вычет за покупку квартиры в ипотеку. В случае, если стоимость составляет менее 2 миллионов, то расчет производится от суммы указанной в договоре купли продажи, то есть если квартира стоит 1 300 000, то полученный налоговый вычет будет равен 169 000.

Получить налоговый вычет за покупку квартиры в ипотеку в 2019 году может только тот человек, который официально трудоустроен по трудовому договору у работодателя и за которого делают перечисления в бюджет РФ. Вы имеете право получить только ту сумму подоходного налога за отчетный год, которую перечислил за вас ваш работодатель. Пример расчета вычета за покупку в ипотеку Вы осуществили покупку квартиры стоимостью 5 000 000. Вносите из своих средств 1 000 000. За счет ипотечного кредита вносите оставшуюся сумму — 4 000 000.

Срок Кредита - 20 лет. Расчет: 2 000 000 руб. При этом 260 000 рублей получите независимо от того, из собственных или заемных средств были выплачены 2 000 000.

Стоимость составления декларации 3-НДФЛ за покупку в ипотеку Стоимость составления декларации под ключ, со сбором полного пакета документов и подготовкой всех заявлений для налоговой инспекции составит — 3 500 рублей. В стоимость также включена доставка готового комплекта вам на подпись и после мы самостоятельно отправляем готовые документы в инспекцию по почте заказным письмом с уведомлением.

Данная сумма окончательная и не требует дополнительных платежей!

Налоговый вычет по лечению

Вопросы и ответы Ответы на самые популярные вопросы о вычетах за лечение Как и вычеты за обучение, налоговые вычеты за лечение относятся к социальным. Они помогут вам вернуть часть денег, которые вы потратили на дорогое лечение или лекарства. Эти деньги вы получите за счет налога на доходы физических лиц подоходного налога или НДФЛ , уплаченного вами ранее. В этой статье ВсеЗаймыОнлайн расскажет об особенностях оформления вычетов за лечение. Вы узнаете, за какие медицинские услуги и лекарства можно вернуть часть денег, какие документы нужно подготовить и сколько вы сможете получить.

Налоговые вычеты из НДФЛ

Как получить налоговый вычет за покупку квартиры в ипотеку Как получить налоговый вычет за покупку квартиры в ипотеку Ежегодно в Москве и Московской области на рынке недвижимости совершается огромное количество ипотечных сделок. Каждый гражданин, купивший квартиру по ипотечному кредиту в новостройке или во вторичном рынке жилья, имеет право получить от государства налоговый вычет за покупку квартиры в ипотеку. В случае, если стоимость составляет менее 2 миллионов, то расчет производится от суммы указанной в договоре купли продажи, то есть если квартира стоит 1 300 000, то полученный налоговый вычет будет равен 169 000. Получить налоговый вычет за покупку квартиры в ипотеку в 2019 году может только тот человек, который официально трудоустроен по трудовому договору у работодателя и за которого делают перечисления в бюджет РФ. Вы имеете право получить только ту сумму подоходного налога за отчетный год, которую перечислил за вас ваш работодатель. Пример расчета вычета за покупку в ипотеку Вы осуществили покупку квартиры стоимостью 5 000 000.

До 260 тысяч рублей должно вернуть государство НДФЛ каждому. Как вернуть налоги из налоговой? Что случилось?

В каких случаях можно получить налоговый вычет на обучение? Вы можете вернуть часть денег: за собственное обучение форма обучения неважна, она может быть дневная, вечерняя, заочная ; за обучение детей в возрасте до 24 лет, но форма обучения может быть только очная. Речь идёт необязательно о вузе, это может быть оплата за детский сад, школы, различные кружки и секции.

Вы можете вернуть налоги, если:

Возврат НДФЛ за медуслуги в том числе за лечение зубов Вернуть налог за медицинские услуги могут физические лица в следующих случаях: при оплате за собственное лечение в том числе за лечение зубов ; при оплате лечения за супруга и , родителей и детей в возрасте до 18 лет в том числе усыновленным детям и подопечным в возрасте до 18 лет ; при оплате за лекарства, которые были назначены врачом, для себя или для супруга и , для родителей или детей в возрасте до 18 лет в том числе для усыновленных детей и подопечных в возрасте до 18 лет ; при оплате страховых взносов по договору добровольного медицинского страхования, который был заключен в целях своего лечения или лечения супруга и , родителей или детей в возрасте до 18 лет в том числе усыновленных детей и подопечных в возрасте до 18 лет. В 2019 году возврат налога на лечение возможен по расходам, понесенным в 2016, 2017 и 2018 годах. Размер налогового вычета то есть сумма расходов на лечение и приобретение медикаментов, которая учитывается для расчета возврата налога , ограничивается следующим образом: Лечение, которое не является дорогостоящим а также страховые взносы по договору добровольного медицинского страхования — не более 120 000 рублей. Таким образом, принять к вычету можно только 120 000 рублей расходов на лечение и приобретение медикаментов. Лечение, являющееся дорогостоящим — сумма не ограничена.

.

Как оформить налоговый вычет за лечение: особенности процедуры и расчет налогов к возврату

.

Как получить 13% от стоимости лечения, обучения и расходов на покупку квартиры?

.

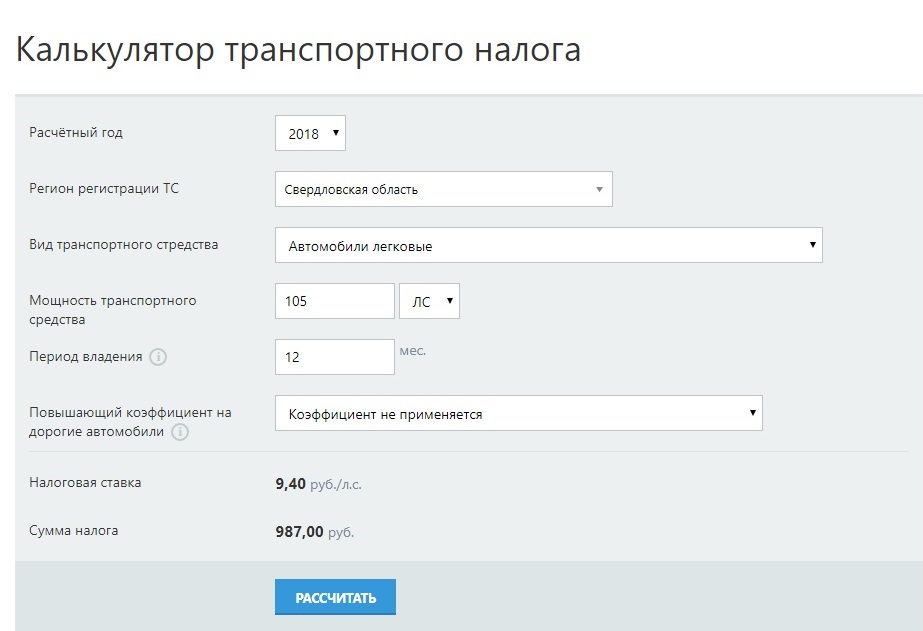

Калькулятор налоговых вычетов

.

Возврат подоходного налога за медицинские услуги в 2019 году

.

.

Калькулятор налогового вычета

.

.

ВИДЕО ПО ТЕМЕ: Возврат 13 процентов за медицинские услуги: лечение зубов и др.

И на чем остановимся?

Жаль, что сейчас не могу высказаться - очень занят. Но вернусь - обязательно напишу что я думаю по этому вопросу.