Письмо фнс о криптовалюте

Подавать декларацию физлицам следует самостоятельно. В Приднестровье хотят повысить мощность майнинговых ферм за счет российского газа Вторник, 18 декабря Приднестровье стало свободной экономической зоной для криптовалютной сферы, благодаря либеральным законам и отмене налогообложения. Теперь власти планируют повысить общую мощность майнинга с 7 МВт до МВт. Датские криптотрейдеры не уплатили налоги с оборота биткоин Четверг, 13 декабря Финские налоговые службы сообщили коллегам из Дании о датчанах, которые получали прибыль от оборота криптовалют в период гг. Датские криптоэнтузиасты производили транзакции на финской платформе Localbitcoins. Теперь налоговое агентство будет проводить мониторинг переводов, совершаемых указанными гражданами, чтобы определить размеры их платежных обязательств.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Минфин поведал, как платить налоги с заработка на криптовалюте

- Налоговая политика и практика: как исчислить налог на прибыль организаций с помощью криптовалюты

- ФНС: Физлица сами должны декларировать и платить НДФЛ при продаже криптовалют

- ФНС и Минфин рассказали, как рассчитать НДФЛ при продаже криптовалюты

- ФНС и Минфин РФ разъяснили, как платить налоги с криптовалютных доходов

- В Минфине РФ сообщили о необходимости платить налоги с прибыли от криптовалют

- Налоговая служба США рассылает предупреждения держателям криптовалют о возможных нарушениях

Криптовалюты Операции с криптой законодательно еще не регулируются, и следовательно ничего не нарушают. Однако, с 1 января 2020 вступают важные изменения в российское законодательство о валютном регулировании, а осенью 2019 может быть принят закон о регулировании оборота криптовалют.

Минфин поведал, как платить налоги с заработка на криптовалюте

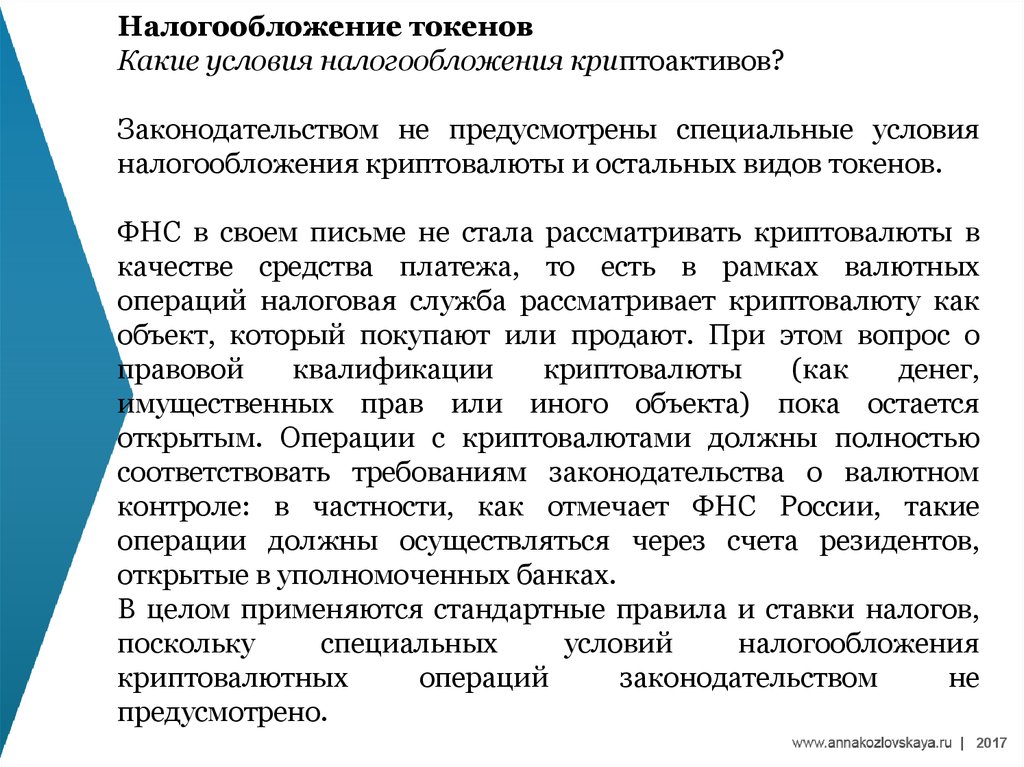

Налог на криптовалюту — разница между доходами от продажи и расходами на покупку цифровых активов Если криптовалюты получат статус иного имущества, то операции с ними будут облагаться налогом на прибыль. Майнинг в этом случае будут представлять собой процесс производства имущества, оборот которого разрешен. С точки зрения налогового учета, затраты юридических лиц на майнинг при самостоятельном производстве криптовалюты можно признать расходами на производство и реализацию готовой продукции по аналогии с предпринимательской деятельностью.

Если майнинг получит статус предпринимательской деятельности, то обоснованные и документально подтвержденные затраты налогоплательщика можно будет признать на основании данной нормы. В письме ФНС от 4 июня прошлого года сообщается, что при определении налоговой базы по доходам от купли-продажи криптовалют возможно исходить из положений статьи 220 Налогового кодекса.

То есть определять налоговую базу в рублях как разницу между общей суммой доходов, полученных в налоговом периоде от продажи криптовалюты, и общей суммой документально подтвержденных расходов на ее покупку. В признании криптовалюты иным имуществом есть негативный аспект: сторона, осуществляющая операции по ее отчуждению, будет обязана заплатить НДС. Однако при установленном подходе доказать распространение действующих льгот по НДС или обосновать необходимость введения в законодательство новых будет проблематично.

Еще один интересный момент заключается в том, что НДС начисляется, если продажа подпадает под определение объекта налогообложения, которое зависит от места реализации. Если считать криптовалюту товаром, то место реализации определяется по правилам ст. Впрочем, возможен другой подход : определение места реализации по месту осуществления деятельности продавцом.

В этом случае цифровые активы могут отнести к иным производным финансовым инструментам. Последние наиболее близки к криптовалютам с точки зрения регулирования: они обслуживают финансовые инвестиционные отношения и удостоверяют права лиц, предоставивших свой капитал.

В эту же категорию входят, например, ценные бумаги. При такой трактовке майнинг будет представлять собой выпуск финансовых инструментов особого вида, порядок которого не урегулирован законодательством и, соответственно, сопряжен с меньшими правовыми рисками. Как будут платить налоги юридические и физические лица, если криптовалюта получит статус имущественных прав: Юридические лица Для организаций операции с производными финансовыми инструментами будут облагаться налогом на прибыль в момент выбытия таких активов.

При купле-продаже криптовалют налогом на прибыль также будет облагаться разница между доходами и расходами на приобретение цифровых активов. Если считать криптовалюты иными финансовыми инструментами имущественными правами , их оборот теоретически не должен облагаться НДС.

Речь будет идти не о товарных, а о финансовых операциях; новая стоимость товара для потребления не создается. В качестве аргумента можно ссылаться на то, что экономическое основание для взимания НДС отсутствует. Однако текущая редакция статьи Налогового кодекса, которая закрепляет льготу для оборота финансовых инструментов, указывает лишь на ценные бумаги и производные финансовые инструменты.

А так как официально криптовалюты в законодательстве не относятся ни к тем, ни к другим, то применить льготу на практике может быть затруднительно. В подавляющем большинстве случаев уполномоченные органы учитывают не экономическое существо отношений, а фискальные интересы государства. Соответственно, в случае легализации криптовалют и операций с их использованием потребуются изменения в законодательстве об НДС.

Физические лица При продаже криптовалюты одним физическим лицом другому участники сделки должны будут самостоятельно рассчитывать и уплачивать налог — НДФЛ. Особого порядка исчисления налоговой базы при продаже криптовалюты нет, поэтому необходимо придерживаться общих указаний Минфина: рассчитывать свой доход как разницу между полученным доходом и документально подтвержденными расходами.

Такой механизм расчета ведомства уже сейчас предлагают использовать при уплате налога с криптовалютных операций.

Здесь может заключаться проблема: покупка криптовалюты часто никак не оформляется. Кроме того, пока не определен официальный статус криптовалют, не удастся понять, возможно ли будет воспользоваться какими-либо льготами или налоговыми вычетами.

Как платить налог с криптовалют Чтобы обезопасить себя от возможных рисков и претензий со стороны налоговых органов, можно соблюдать несколько рекомендаций: 1 При покупке криптовалюты позаботьтесь о подтверждении того, что операция произошла. Можно заключить договор о купле-продажи криптовалюты, оплату производить наличными и брать расписку с продавца с указанием, за что получены денежные средства. Это самый слабый пункт при купле-продаже криптовалют: стороны обычно не задумываются о заключении договора, а деньги переводятся на карту без указания назначения.

Поэтому встает вопрос — а нужно ли тогда сообщать налоговой о совершении сделки? Если такое желание есть, то нужно быть готовым к тому, что придется задекларировать всю сумму дохода и заплатить с нее налог.

До 15 июля необходимо уплатить налог.

Налоговая политика и практика: как исчислить налог на прибыль организаций с помощью криптовалюты

Эксперты Deloitte прокомментировали официальное письмо ФНС о статусе криптовалют 08. В документе регулятор поднял вопрос правовой стороны проведения транзакция с помощью криптовалют. Аналитики Deloitte отметили, что ранее регуляторы страны Росфинмониторинг, Генпрокуратура России и Банк России старались не поднимать эту тему и ограничивались лишь информационными сообщениями. ФНС же сделала первые шаги к правовой регуляции и дальнейшему развитию криптовалют в России. Также представители Deloitte заявили, что ранее все операции с криптовалютами были вне закона. В настоящий момент виден наметившийся прогресс, и власти решили подойти к этому вопросу более взвешено.

ФНС: Физлица сами должны декларировать и платить НДФЛ при продаже криптовалют

The aim of the research is to define admissible patterns of taxation of revenues from cryptocurrency operations in Russia. In the course of her research the author has analyzed the epxerience of tax regulation of cryptocurrency turnover in European countries, USA, Canada, Latin America and Pacific Asia. She has analyzed alternative approaches to defining the economic and legal nature of cryptocurrency for taxation purposes and has defined peculiarities of determination of an object of taxation and calculation of tax base for cryptocurrency operations. The author has also outlined th emain problems that may arise in the process of tax control of cryptocurrency operations.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Биткоин, криптовалюты и блокчейн. Правовое регулирование в РФКофе на тачпад Как быстро заработать кристаллы в танках онлайн с читами. Как заработать янги в метин 2. Wallet bitcoin заработать. Основания для изменения среднего заработка. Программа для заработка биткоинов на включенном компьютере скачать. Как заработать золото в sid meier.

ФНС РФ: работа с криптовалютами не запрещена, это валютные операции 01. С полным текстом письма можно ознакомиться по этой ссылке. Основным тезисом является то, что законодательство Российской Федерации не содержит запрета на проведение российскими гражданами и организациями операций с использованием криптовалюты. ФНС РФ рассматривает операции, связанные с приобретением или реализацией криптовалют как валютные операции.

ФНС и Минфин рассказали, как рассчитать НДФЛ при продаже криптовалюты

.

.

ФНС и Минфин РФ разъяснили, как платить налоги с криптовалютных доходов

.

В Минфине РФ сообщили о необходимости платить налоги с прибыли от криптовалют

.

Налоговая служба США рассылает предупреждения держателям криптовалют о возможных нарушениях

.

.

.

.

.

Одно и то же, бесконечно

хотелось бы